PR

法人におすすめの請求書買取サービスはある?

支払いが重なる時期には、請求書買取サービス(ファクタリング)が資金繰りの支えとなります。

法人向けの請求書買取は、銀行融資より手数料は高めですが、審査が早く即日入金も可能です。また、赤字決算中や税金滞納中でも利用できる請求書買取サービスもあります。

本記事では、法人におすすめの請求書買取サービス20社を紹介するとともに、企業規模・業種に応じた最適な選び方を徹底解説します。法人向けの請求書買取サービスを利用すれば、資金繰りに困ることもなくなりますよ。

法人におすすめの請求書買取サービス20選

| 請求書買取サービス会社 | 入金スピード | 買取可能額 | 法人取引 実績 | 特徴 |

|---|---|---|---|---|

| 最短2時間 | 30万〜1億円 | 審査通過率93.3% | |

| 最短2時間 | 上限なし | 債権譲渡登記不要 | |

| 最短24時間 | 30万〜1億円 | 審査通過率92.2% | |

| 最短1時間 | 〜1億円 | 審査通過率96% | |

| 最短2時間 | 上限下限なし | 対面・オンライン可/建設業実績豊富 | |

| 最短3時間 | 上限なし | 非営利・認定支援機関 | |

| 最短60分 | 上限3億円 | ボリューム割引 | |

| 最短30分 | 10万〜上限なし | AI審査 | |

| 最短即日 | 上限なし | オンライン完結・登記原則不要 | |

| 最短60分 | 1万〜上限なし | 24時間365日対応 | |

| 最短即日 | 1万〜1,000万円 | あんしん補償付帯 | |

| 最短即日 | 50万〜5,000万円 | 対面・オンライン可 | |

| 最短即日 | 10万〜2億円 | 製造業実績※公式未確認情報あり | |

| 最短即日 | 30万〜1億円 | 審査通過率92% | |

| 最短即日 | 20万〜5,000万円 | 柔軟審査 | |

| 最短即日 | 30万〜5,000万円 | 小口案件対応 | |

| 最短60分 | 10万〜300万円 | 審査最短30分 | |

| 最短10分 (営業時間内) | 1万〜150万円 | 初回上限25〜30万円 | |

| 最短2時間 | 20万〜500万円 | 少額特化 | |

| 最短即日 | 100万〜上限なし | 年商7,000万円以上の中小企業向け | |

| 最短60分 | 上限なし | オンライン完結 |

資金繰りを円滑に進めるには、請求書買取サービスを適切に選ぶことが大切です。以下、主要20社の特徴を比較し、自社の取引条件や規模に合うサービスを見つけやすいよう整理しました。

アクセルファクター

| 契約方法 | 2社間・3社間ファクタリング |

| 手数料 | 2社間1%〜12% 3社間0.5%〜10.5% |

| 入金スピード | 最短2時間 |

| 必要書類 | 請求書、通帳コピー、身分証明書、商業登記簿謄本、決算書 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 30万〜1億円 |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 2社間の場合は相談可 |

| 法人取引実績 | ◎(審査通過率93%) |

| ボリューム割引 | ○ |

アクセルファクターは、建設業をはじめ、医療・介護債権に強みを持つ法人向けの請求書買取サービスとして人気の高いファクタリング会社です。売掛金を早期に資金化でき、資金繰りの改善や急な支払いにも柔軟に対応できます。

オンライン申込みに対応しており、スピーディーな審査と入金が可能なのも特徴です。2社間・3社間ファクタリングの両方に対応し、企業の状況に合わせた資金調達ができます。法人の資金調達手段として、多くの企業に利用されています。

QuQuMo

| 契約方法 | 2社間ファクタリング |

| 手数料 | 1%~14.8% |

| 入金スピード | 最短2時間 |

| 必要書類 | 請求書、通帳コピー |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 上限無し |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 不要 |

| 法人取引実績 | ○ |

| ボリューム割引 | △ |

QuQuMo(ククモ)は、法人におすすめのオンライン型請求書買取サービスです。売掛金を活用して資金化でき、銀行融資よりもスピーディーに資金調達ができる点が特徴です。

申込みから契約までオンラインで完結でき、最短2時間での入金にも対応しています。必要書類も請求書と通帳の2点のみと少なく、手続きがシンプルなため忙しい法人でも利用しやすいサービスです。

資金繰りの改善や急な運転資金の確保を検討している法人にとって、手軽に利用できる請求書買取サービスとして注目されています。

ベストファクター

| 契約方法 | 2社間・3社間ファクタリング |

| 手数料 | 2%~20% |

| 入金スピード | 最短即日 |

| 必要書類 | 請求書、通帳コピー、身分証明書、商業登記簿謄本 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 30万〜1億円 |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 2社間の場合は原則必要 |

| 法人取引実績 | ◎(建設業特化) |

| ボリューム割引 | ○ |

ベストファクターは、建設業界に特化した法人向け請求書買取サービスを提供しており、審査通過率92.25%という非常に高い実績を誇ることで知られています。建設業における特有の商習慣や支払いサイクルを熟知した審査体制を整えているため、他社で断られてしまった案件でも、再検討によって成約に至るケースが多い点が大きな強みです。

特に請求書買取サービスを利用したい法人の建設関連企業から高い支持を得ています。

入金スピードも最短即日に対応しており、急な資金需要や現場の支払いに早急な対応が必要な場合でも安心。手数料は2〜20%と幅がありますが、取引先の信用力・取引回数・継続利用の実績に応じて優遇を受けられるため、長期的に利用することでコストを抑えやすい仕組みです。

建設業の法人が資金繰り改善のために請求書買取を検討する際、業界特化ならではの柔軟性とスピードを兼ね備えたサービスとして、ベストファクターは有力な選択肢となるでしょう。

共栄サポート

| 契約方法 | 2社間・3社間ファクタリング |

| 手数料 | 2%〜 |

| 入金スピード | 最短1時間 |

| 必要書類 | 請求書、通帳(入金履歴)、決算書または残高試算表 |

| 対象 | 法人(売掛先が法人であれば個人事業主も可) |

| 利用限度額 | 〜1億円 |

| オンライン完結 | 可能 |

| 債権譲渡登記 | ※公式サイトで確認 |

| 法人取引実績 | ◎(審査通過率96%以上) |

| ボリューム割引 | ※公式サイトで確認 |

共栄サポートは、AI審査を導入した法人向けファクタリングサービスです。最短1時間で入金が完了するスピード対応と、審査通過率96%以上の柔軟な審査基準が特徴です。手数料は2%〜で、最大1億円までの売掛債権に対応しています。

2社間・3社間の両方に対応しているため、取引先に通知せずに資金調達したい法人にも適しています。売掛先が法人であれば、個人事業主でも利用可能です。

法人の資金繰り改善に請求書買取サービスを検討している方は、共栄サポートの公式サイトから無料見積もりを依頼してください。

ビートレーディング

| 契約方法 | 2社間・3社間ファクタリング |

| 手数料 | 2%~ |

| 入金スピード | 最短2時間 |

| 必要書類 | ・売掛債権に関する資料(契約書、発注書、請求書など) ・ 口座の入出金明細(直近2か月分) |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 上限下限なし |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 2社間の場合は原則必要(相談可) |

| 法人取引実績 | ◎(1,550億円以上) |

| ボリューム割引 | ○(複数債権一括買取で優遇) |

ビートレーディングは、累計買取額1,550億円以上という実績を持つ、請求書買取をしているファクタリング業界のリーディングカンパニーです。なかでも法人の請求書買取分野で高い評価を受けており、多くの企業の資金繰り改善をサポートしてきました。

手数料は2%〜と業界でも利用しやすい料金体系で、必要書類がそろえば最短2時間で入金が可能なスピード感も大きな魅力です。さらに、対面・オンラインの両方に対応しているため、初めて利用する法人はもちろん、複雑な取引形態や大口の請求書買取をしたいケースでも、専門の法人担当者が柔軟に対応してくれます。

資金調達の選択肢として請求書買取を検討している法人にとって、安心感と使いやすさを兼ね備えたサービスと言えるでしょう。

日本中小企業金融サポート機構

| 契約方法 | 2社間・3社間ファクタリング |

| 手数料 | 1.5%~10% |

| 入金スピード | 最短3時間 |

| 必要書類 | 請求書、通帳コピー、身分証明書、商業登記簿謄本、決算書 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 上限無し |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 不要 |

| 法人取引実績 | ◎(認定支援機関) |

| ボリューム割引 | ○(継続利用で優遇) |

日本中小企業金融サポート機構は、一般社団法人が運営する非営利組織であり、経営革新等支援機関としての認定も受けている信頼性の高い法人に強い請求書買取サービスです。手数料は1.5〜10%と業界でも非常に利用しやすい水準に設定されており、法人・個人事業主のどちらの請求書買取にも対応しています。

さらに、債権譲渡登記が不要で手続きの負担が少ない点も、「請求書買取 法人」を検討する企業にとって大きなメリットとなっています。

また、建設業の法人に対しては、請求書買取サービスに加えて補助金申請の支援も行っており、資金繰りと経営支援を一体的に受けられる点が高く評価されています。継続利用で手数料の優遇が受けられる制度も用意されており、非営利組織ならではの透明性と公平性を活かしたサポート体制が整っているのも特徴です。

請求書買取を通じて資金調達を行いたい法人にとって、総合的な支援を受けながら安心して利用できるサービスといえるでしょう。

JPS(ジャパンプロフェッショナルサービス)

| 契約方法 | 2社間・3社間ファクタリング |

| 手数料 | 2社間5%〜10% 3社間2%〜8% |

| 入金スピード | 最短60分 |

| 必要書類 | 請求書、通帳コピー、身分証明書、商業登記簿謄本 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 上限3億円 |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 案件により要否が変わる |

| 法人取引実績 | ◎(審査通過率95%以上) |

| ボリューム割引 | ◎(年間契約プランあり) |

JPS(ジャパンペイメントサービス)は、法人におすすめの請求書買取サービスを提供するファクタリング会社です。売掛金をスピーディーに資金化でき、資金繰りの改善や急な支払いにも対応できます。

審査通過率95%以上とされており、他社で断られた場合でも相談しやすい点が特徴です。手続きはオンライン完結にも対応しているため、全国どこからでも申込み可能。

買取額は最大3億円まで対応しており、法人の幅広い資金ニーズに応える請求書買取サービスとして注目されています。

PAYTODAY

| 契約方法 | 2社間ファクタリング |

| 手数料 | 1%~9.5% |

| 入金スピード | 最短30分 |

| 必要書類 | 請求書、通帳コピー、身分証明書 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 10万円~上限なし |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 不要 |

| 法人取引実績 | ○ |

| ボリューム割引 | ○ |

AI審査により最短30分での入金を実現する、スピード特化型の請求書買取サービスです。手数料は1〜9.5%と上限が明示されており、取引の透明性が高い点が特徴。IT・SaaS企業の継続課金型ビジネスモデルにも対応しており、オンライン完結で迅速な資金調達が可能です。10万円からの少額取引にも対応しているため、スタートアップやベンチャー企業でも利用しやすい設計となっています。

OLTA

| 契約方法 | 2社間ファクタリング |

| 手数料 | 2%~9% |

| 入金スピード | 最短即日 |

| 必要書類 | 請求書、通帳コピー、身分証明書、決算書 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 上限無し |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 原則不要 |

| 法人取引実績 | ◎(上場企業グループ) |

| ボリューム割引 | ○ |

オンライン完結型の請求書買取サービスで、債権譲渡登記が原則不要な点が特徴です。取引先に知られず資金調達でき、手数料は2〜9%と業界でも低水準。IT企業のサブスクリプション債権にも対応しており、クラウド会計ソフトとの連携も可能です。上場企業グループとしての信頼性が高く、安心して利用できるでしょう。

labol(ラボル)

| 契約方法 | 2社間ファクタリング |

| 手数料 | 一律10% |

| 入金スピード | 最短60分 |

| 必要書類 | 請求書、通帳コピー、身分証明書 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 1万円~上限なし |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 不要 |

| 法人取引実績 | △ |

| ボリューム割引 | × |

24時間365日申込み可能なオンライン完結型の請求書買取サービスです。土日祝日も最短60分で入金に対応し、急な資金ニーズに対応。手数料は一律10%と明確な料金体系で、コスト管理がしやすい点が特徴です。IT企業におけるフリーランス活用や外注費支払いなど、少額取引の資金化に適しています。

FREENANCE

| 契約方法 | 2社間ファクタリング |

| 手数料 | 3%~10% |

| 入金スピード | 最短即日 |

| 必要書類 | 請求書、通帳コピー、身分証明書 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 1万〜1,000万円 |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 不要 |

| 法人取引実績 | △ |

| ボリューム割引 | × |

GMOグループが運営するFREENANCEは、あんしん補償Basic(損害賠償保険)が自動付帯する点が特徴です。情報漏洩や業務上のトラブルにも対応し、IT・クリエイティブ業界の利用者から支持されている請求書買取サービスです。

手数料は3〜10%で、最短即日入金に対応。最大1,000万円までの買取が可能で、債権譲渡登記も不要です。オンライン完結のスムーズな資金調達ができるため、個人事業主も使いやすいサービスといえます。

株式会社No.1

| 契約方法 | 2社間・3社間ファクタリング |

| 手数料 | 1%~15% |

| 入金スピード | 最短即日 |

| 必要書類 | 請求書、通帳コピー、身分証明書、商業登記簿謄本、決算書 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 50万〜5,000万円(それ以上は要相談) |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 2社間の場合は原則必要 |

| 法人取引実績 | ◎ |

| ボリューム割引 | ○ |

製造業・商社との取引実績が豊富な株式会社No.1は、対面・オンラインの両方に対応する請求書買取サービスです。手数料は1〜15%と幅広く、取引先の信用力に応じた柔軟な審査をおこなっています。

複数債権の一括買取にも対応し、継続利用時にはボリューム割引が適用されます。最短即日での入金が可能なため、急な資金需要にも対応しやすいサービスです。

PMG

| 契約方法 | 2社間・3社間ファクタリング |

| 手数料 | 2%〜 |

| 入金スピード | 最短即日 |

| 必要書類 | 請求書、通帳コピー、身分証明書、商業登記簿謄本 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 10万円~2億円程度 |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 2社間の場合は相談可 |

| 法人取引実績 | ◎(製造業実績豊富) |

| ボリューム割引 | ○ |

製造業界で多数の実績を持つPMGは、最短2時間での入金に対応しています。製造業特有の長期サイト債権にも対応しており、継続利用による手数料優遇制度もある請求書買取サービスです。

メンターキャピタル

| 契約方法 | 2社間・3社間ファクタリング |

| 手数料 | 非公開 |

| 入金スピード | 最短即日 |

| 必要書類 | 請求書、通帳コピー、身分証明書、商業登記簿謄本、決算書 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 30万〜1億円 |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 2社間の場合は原則必要 |

| 法人取引実績 | ◎(商社取引に強い) |

| ボリューム割引 | ○ |

商社や卸売業との取引実績が豊富であり、、大口案件の買取に定評のある請求書買取サービスです。その手数料は2〜15%で、取引先の信用力が高い場合には低率が適用されます。対面での相談にも対応しており、複雑な契約形態や複数債権の買取にもスムーズに応じてくれるでしょう。

ジャパンマネジメント

| 契約方法 | 2社間・3社間ファクタリング |

| 手数料 | 非公開 |

| 入金スピード | 最短即日 |

| 必要書類 | 請求書、通帳コピー、身分証明書、商業登記簿謄本 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 20万〜5,000万円 |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 2社間の場合は相談可 |

| 法人取引実績 | ○ |

| ボリューム割引 | ○ |

中堅規模の製造業・商社を中心に取引実績を持つジャパンマネジメントは、柔軟な審査対応を強みとしています。契約形態によって手数料が異なり、2社間は10〜20%、3社間は3〜10%と、取引条件に応じて最適なプランを選択可能。最短即日での入金に対応しており、急な資金繰りに対応できるサービスです。

ファクタープラン

| 契約方法 | 2社間・3社間ファクタリング |

| 手数料 | 3%~ |

| 入金スピード | 最短即日 |

| 必要書類 | 請求書、通帳コピー、身分証明書、商業登記簿謄本 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 30万〜5,000万円 |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 2社間の場合は相談可 |

| 法人取引実績 | ○ |

| ボリューム割引 | ○ |

小口から大口まで幅広く対応する請求書買取サービスです。手数料は3%〜、買取可能額は30万円から5,000万円までカバーしています。継続利用による優遇制度があるため、長期的なコスト削減効果が期待できるでしょう。

みんなのファクタリング

| 契約方法 | 2社間ファクタリング |

| 手数料 | 7%~15% |

| 入金スピード | 最短60分 |

| 必要書類 | 請求書、通帳コピー、身分証明書、商業登記簿謄本 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 10万〜300万円 |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 不要 |

| 法人取引実績 | △ |

| ボリューム割引 | × |

「今すぐ資金が必要」というときに頼れる請求書買取サービスが、みんなのファクタリングです。AI審査により最短60分で入金が完了し、土日祝日も申し込みできます。医療・介護事業者を中心に少額債権を対象としており、初回は上限50万円から利用可能です。オンライン完結で登記手続きも不要なため、急な資金ニーズにも素早く対応してくれるでしょう。

ペイトナー

| 契約方法 | 2社間ファクタリング |

| 手数料 | 一律10% |

| 入金スピード | 最短10分 |

| 必要書類 | 請求書、通帳コピー、身分証明書 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 1万〜150万円 |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 不要 |

| 法人取引実績 | △ |

| ボリューム割引 | × |

何よりも入金スピードを重視したい法人におすすめなのが、ペイトナーです。最短10分での入金が可能で、医療・介護事業者の急な資金需要にも迅速に対応。手数料は一律10%と明確で、初回上限25〜30万円から利用できます。すべてオンライン完結で、債権譲渡登記も不要なため、スピーディーに資金を調達できます。

ウィット

| 契約方法 | 2社間ファクタリング |

| 手数料 | 2社間5%〜20% 3社間2%〜8% |

| 入金スピード | 最短2時間 |

| 必要書類 | 請求書、通帳コピー、身分証明書 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 20万〜500万円 |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 不要 |

| 法人取引実績 | △(少額特化) |

| ボリューム割引 | × |

小口債権の資金化に特化したウィットは、医療・介護事業者を中心に支持されている請求書買取サービスです。手数料は2%または5%からで、取引先の信用力に応じた柔軟な審査を実施。最短2時間での入金が可能で、急な資金ニーズに対応できます。

JTC

| 契約方法 | 2社間・3社間ファクタリング |

| 手数料 | 2%〜10% |

| 入金スピード | 最短即日 |

| 必要書類 | 請求書、通帳コピー、身分証明書、商業登記簿謄本 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 100万〜上限なし |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 2社間の場合は相談可 |

| 法人取引実績 | ○(医療法人向け) |

| ボリューム割引 | ○ |

JTCは、医療・介護報酬をはじめ、幅広い業種の売掛債権に対応する請求書買取サービスです。取引金額は100万円から上限なし、大口の資金需要にも対応。オンライン契約のほか、希望に応じて対面での手続きも選択できるため、初めての利用でも安心です。

CoolPay

| 契約方法 | 2社間ファクタリング |

| 手数料 | 審査後に提示 |

| 入金スピード | 最短60分 |

| 必要書類 | 請求書、通帳コピー、身分証明書 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 上限無し |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 不要 |

| 法人取引実績 | ○ |

| ボリューム割引 | ○ |

最短60分での入金を実現する、オンライン完結型の請求書買取サービスです。すべての手続きをネット上で完結できるため、忙しい事業者でもスピーディーに資金を確保できます。初回利用は15万円からの少額請求書に対応し、2回目以降は3万円からの小口債権も利用可能です。

請求書買取サービスの基礎知識|法人が押さえるべきポイント

請求書買取サービスを有効活用するには、基本的な仕組みの理解が欠かせません。あわせて、銀行融資などほかの資金調達手段との違いを知ることで、自社に合った資金の回し方が見えてきます。

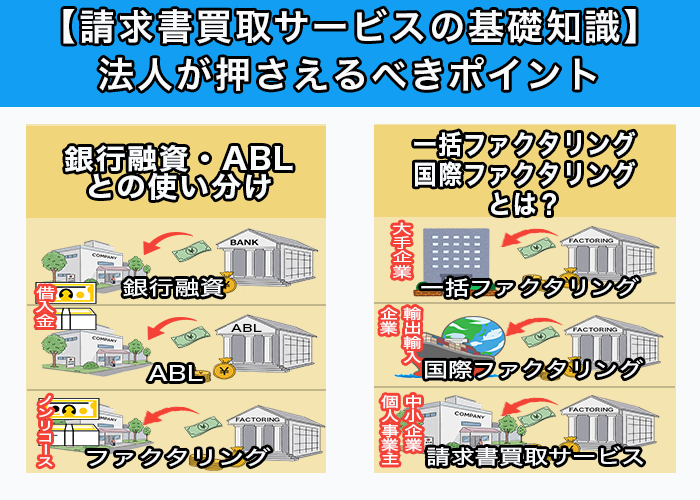

銀行融資・ABLとどう使いわける?

| 項目 | 銀行融資 | ABL(動産・売掛債権担保融資) | 請求書買取 |

|---|---|---|---|

| 資金化までの期間 | 数週間〜数か月 | 約2〜4週間 | 最短即日 |

| コスト(目安) | 金利 年1〜5% | 金利(金融機関ごとに異なる) | 手数料 2〜18% |

| 審査内容 | 信用・財務状況中心 | 担保価値+信用力 | 売掛債権の内容中心 |

| 返済義務 | あり(借入金扱い) | あり(借入金扱い) | 原則なし(ノンリコース) |

| 担保の有無 | 原則必要 | 売掛債権・在庫を担保に設定 | 不要 |

| 主な利用目的 | 設備投資・長期資金 | 運転資金・仕入資金 | 緊急資金・売掛回収前の資金確保 |

| メリット | 低金利・長期借入可 | 安定的な資金確保が可能 | 迅速・柔軟・リスク移転が可能 |

| デメリット | 審査が長い | 担保評価に時間がかかる | 手数料がかかる |

法人の資金調達には、目的やタイミングに応じて複数の選択肢があります。代表的なのが銀行融資・ABL・請求書買取であり、それぞれスピード・コスト・リスクのバランスが異なります。

銀行融資は金利が年1〜5%と低コストですが、審査に数週間から数か月かかります。一方で請求書買取は、手数料が2〜18%と高めながら、最短即日で資金を確保できるのが魅力です。

ABL(Asset Based Lending:動産・売掛債権担保融資)は、在庫や売掛金を担保にした融資で、金利は金融機関ごとに異なります。審査期間は2〜4週間程度で、請求書買取より低コストですが、資金化までにやや時間を要します。

3つの手法の中で、最大の違いは「償還請求権の有無」です。請求書買取は原則ノンリコース(償還請求権なし)で、売掛先が倒産しても返済義務は発生しません。反対に、銀行融資やABLは借入金扱いとなるため、返済義務が残ります。

これらを踏まえると、短期の資金ニーズがある法人には請求書買取サービスをおすすめします。

銀行融資やABLはコスト面で優れるものの、審査に時間がかかり、急な資金需要には対応しづらい側面があります。一方で請求書買取は、最短即日で資金を確保でき、売掛先の倒産リスクも回避できるのが大きいです。

資金繰りの柔軟性を高めたい企業は、請求書買取サービスの有効活用がポイントになってくるでしょう。

一括ファクタリング・国際ファクタリングとの違いは?

| 項目 | 請求書買取サービス | 一括ファクタリング | 国際ファクタリング |

|---|---|---|---|

| 導入主体 | 中小企業・個人事業主 | 大手企業(支払企業) | 輸出企業・輸入企業 |

| 主な目的 | 売掛金の即時資金化 | 手形決済の代替・決済効率化 | 輸出入取引の代金回収保証 |

| 利用者 | 売掛債権の保有企業 | 納入企業(任意参加) | 輸出企業(売り手) |

| 仕組み | 売掛債権をファクタリング会社へ売却 | 支払企業が早期決済制度を導入し、納入企業が早期資金化を選択 | 国内・海外のファクタリング会社が連携し、信用リスクを分担 |

| 手数料・保証料 | 2〜18%(審査・期間により変動) | 一般的に1〜5%と低水準 | 月1〜2%(保証料) |

| メリット | 即日資金化・審査が柔軟 | 手形発行コスト削減・決済の迅速化 | 信用リスク・為替リスクの軽減 |

| 主な利用シーン | 緊急の資金需要・短期運転資金 | 大企業グループの下請取引 | 海外取引・輸出ビジネス |

請求書買取サービスと混同されやすいのが、「一括ファクタリング」と「国際ファクタリング」です。いずれも売掛債権を早期に資金化する仕組みですが、導入主体や目的、利用シーンが異なります。

一括ファクタリングは、大手企業が主導して導入する決済システムです。支払企業が手形に代わる決済手段として採用し、納入企業は任意で早期資金化を選択できます。

その手数料は一般的な請求書買取に比べて低い傾向にあり、支払企業側は手形発行コストの削減、納入企業にとっては資金繰りの改善につながります。大手企業と取引する中小法人にとって、導入メリットの大きい仕組みといえるでしょう。

一方、国際ファクタリングは輸出入取引における代金回収を確実にするシステムです。国内と海外のファクタリング会社が連携し、輸入企業の信用リスクをカバーします。

保証料は月1〜2%程度で、L/C(信用状)よりも手続きが簡単です。為替リスクと信用リスクの双方を軽減できるため、海外取引を行う法人に欠かせない資金保全手段といえます。

企業規模別|法人向け請求書買取サービスの選び方

大企業・大手法人と中小企業では、資金調達の優先順位や審査条件が大きく違います。そのため、自社の状況に合った請求書買取サービスを見極めることが重要です。具体的なポイントを以下にまとめました。

上場企業・大手法人の場合

上場企業・大手法人は取引金額が大きく、手数料率のわずかな違いでも数百万円単位の差が生じます。したがって、手数料の低さを最優先にサービスを選定することが重要です。

銀行系の請求書買取サービスを利用すれば、3社間取引で1〜5%程度に手数料を抑えられるでしょう。ただし、審査基準は厳しく、審査期間も長いため、計画的な利用が前提となります。

中堅法人の場合

資金繰りの安定とコスト効率を両立するため、2社間・3社間ファクタリングを使いわけられる柔軟性と、財務コンサルティングのサポート体制を持つ会社を選ぶとよいでしょう。

たとえば、ビートレーディングやPMGなど実績豊富な独立系大手は、取引実績に応じた柔軟な対応が可能で、中堅法人の多様なニーズに対応できます。複数のファクタリング会社と関係を構築し、案件の性質や金額に応じて使いわけてください。

単発利用にとどめず、長期的なパートナーシップを前提に取引を重ねることで、継続利用による手数料優遇や信頼関係の構築につながります。

中小法人・ベンチャー企業の場合

中小法人では、審査の通りやすさと入金スピードがポイントとなります。売掛先の信用力を重視する審査で、赤字決算でも利用できるサービスを選びたいところです。

たとえば、QuQuMoやラボルといったオンライン完結型サービスなら、最短数十分で資金化でき、必要書類も最小限で済みます。同様にAI審査を導入したPAYTODAYでは、手数料の上限が明示されており、透明性の高い取引が可能です。

一方で、請求書買取・ファクタリング業界には悪徳業者も紛れ込んでいます。利用前に、運営会社の実績や取引履歴、金融庁の登録貸金業者情報検索サービスで登録状況を確認し、信頼できるサービスを選ぶことが大切です。

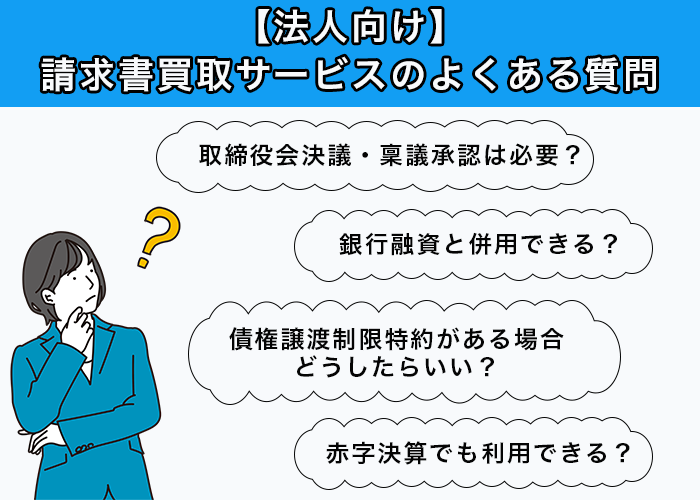

【法人向け】請求書買取サービスのよくある質問

最後に、請求書買取サービスに関するよくある質問と回答をまとめました。

取締役会決議・稟議承認は必要?

取締役会決議の要否は、会社法上「重要な業務執行」に該当するか、または社内規程で定められているかによって判断されます。一般的には、取引金額や影響範囲が一定規模を超える場合に、事前の取締役会決議または稟議承認を得ることが望ましいとされています。

銀行融資と併用できる?

併用可能です。請求書買取は融資ではなく売掛債権の売買のため、借入枠を圧迫せずに追加の資金調達ができます。

債権譲渡制限特約がある場合どうしたらいい?

2020年4月の債権法改正により、原則として債権譲渡は有効と扱われます。これは、特約によって資金調達が妨げられることを防ぐための法的整備です。

譲渡制限特約が付されていても、債権譲渡は原則有効となります。一方で、これまで保護されてきた、弁済の相手方を固定するという債務者の利益については、債務者が元の債権者に対する弁済や供託をすることを認めることにより、引き続き、保護されています。

経済産業省「債権法改正により資金調達が円滑になります」

ただし、債務者が支払いを拒否できる場合もあるため、実務上は債務者の承諾を得るか、特約の存在を開示して進めることが重要です。

赤字決算でも利用できる?

利用可能です。請求書買取は申込企業ではなく売掛先の信用力を重視するため、赤字決算でも審査に通るケースが多くあります。

税金滞納でも利用できるファクタリング会社10選!注意点も解説

税金滞納でも利用できるファクタリング会社10選!注意点も解説 請求書買取の手数料に消費税はかかる?

国税庁の見解によると、請求書買取(ファクタリング)の手数料や割引料は、金銭債権の譲渡対価に含まれるため非課税とされています。

金銭債権の譲渡に係る手数料、割引料等は、金銭債権の譲渡対価に含まれるものとして非課税となります。

国税庁「金銭債権の譲渡に係る課税関係 No.6203」

ただし、事務手数料や回収代行などのサービス部分は課税対象となるため、契約内容を漏れなく確認してください。

手数料は経費として計上できる?

可能です。会計上は「売上債権譲渡損」として処理し、税務上も損金算入できます。

信用情報に影響はある?

影響しません。請求書買取は融資ではないため、信用情報機関に利用履歴が登録されることはありません。

まとめ

請求書買取は、資金繰りを安定させ、成長機会を逃さないための実践的な手段です。まずは本記事の比較表をもとに、3社ほどに絞って相見積もりを取り、条件を比較検討してみてください。

継続利用により手数料が下がるケースも多く、結果として資金コストの最適化につながります。自社の経営リズムや取引構造に合うサービスを選び、資金繰りに振り回されない強い財務体質を築いていきましょう。