PR

「ファクタリングは違法なのでは?」「ファクタリングの違法業者とかいるの?」と、不安を抱く方も多いでしょう。

結論からいうと、ファクタリングは違法ではありません。金融庁も「法的には債権の売買(債権譲渡)契約」と明記しており、適正な形態であれば合法です。ただし、給与ファクタリングや偽装ファクタリングなど、違法となるケースもあります。

本記事では、合法といえる法的根拠から、違法となる6つのケース、悪徳業者の見分け方、被害に遭ったときの対処法まで解説します。

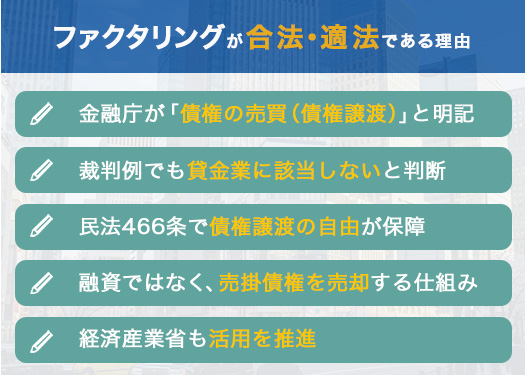

ファクタリングは違法ではない!合法・適法である理由

ファクタリングは違法ではありません。民法に基づく正当な取引であり、金融庁も合法性を認めています。ここでは、ファクタリングが合法である法的根拠を詳しく解説します。

金融庁がファクタリングの合法性を明言している

金融庁は公式サイト「ファクタリングの利用に関する注意喚起」において、次のように明記しています。

一般に「ファクタリング」とは、事業者が保有している売掛債権等を期日前に一定の手数料を徴収して買い取るサービス(事業者の資金調達の一手段)であり、法的には債権の売買(債権譲渡)契約です。

出典:金融庁「ファクタリングの利用に関する注意喚起」

この見解から、ファクタリングは貸金業ではなく「債権の売買」として法的に位置づけられていることが分かります。売掛債権を売却して資金を得る行為は、商品や不動産を売却するのと同様に、民法で認められた正当な取引なのです。

金融庁はさらに、適法なファクタリングと違法なファクタリングの境界線についても、具体的な判例を引用しながら説明しています。

ファクタリングが貸金業に該当しないと判断された裁判例

ファクタリング業者は償還請求権を有しておらず、売主としても債権の買戻しを予定していないことなどから、実質的にも債務者の不払いリスクがファクタリング業者に移転していると評価できること、対抗要件具備は猶予されているものの、ファクタリング業者の判断において具備が可能であったこと、債権額面と売買代金の差額(手数料)についても担保目的であることを推認させるような大幅なものということもできないことなどを総合考慮し、貸金業法は適用されないと判断された事案

金融庁「ファクタリングの利用に関する注意喚起」

これは、ファクタリング自体を否定しているのではなく、違法な形態を取り締まることで健全な市場を育成しようという姿勢の表れといえます。

民法466条が債権譲渡の自由を保障している

ファクタリングの法的根拠は、民法466条にある債権譲渡の自由です。同条1項において以下のように定められており、売掛債権の売買は民法上認められた取引形態だといえます。

債権は、譲り渡すことができる。ただし、その性質がこれを許さないときは、この限りでない。

③

e-Gov法令検索「第466条【債権の譲渡性】

加えて、2020年4月1日に施行された改正民法により、債権譲渡の自由はさらに広がりました。改正前は、譲渡禁止特約がある債権は譲渡できない可能性がありましたが、改正後は特約があっても譲渡自体は有効となったのです。この変更で、売掛債権を使った資金調達がより進めやすくなっています。

具体的には、改正民法466条2項で「当事者が債権の譲渡を禁止し、又は制限する旨の意思表示をしたときであっても、債権の譲渡は、その効力を妨げられない」と規定されました。そのため、取引先との契約に「債権譲渡禁止」と定めがあっても、ファクタリングによる資金調達は合法となります。

ファクタリングと融資の違い

ファクタリングが違法でない理由を理解するには、融資との違いを知ることが重要です。両者は似ているようで、法的な性質がまったく異なります。

| 比較項目 | ファクタリング | 銀行融資 |

|---|---|---|

| 法的性質 | 債権の売買(債権譲渡) | 金銭の貸借(金銭消費貸借) |

| 返済義務 | なし(ノンリコースの場合) | あり |

| 担保・保証人 | 原則不要 | 必要な場合が多い |

| 審査対象 | 売掛先の信用力 | 利用者の信用力 |

| 適用法律 | 民法(債権譲渡) | 貸金業法・利息制限法 |

| 貸金業登録 | 不要 | 必要 |

| 信用情報への影響 | なし | あり |

| 資金調達までの期間 | 最短即日〜数日 | 数週間〜1ヶ月以上 |

| 決算書の影響 | 負債にならない | 負債として計上 |

融資は「お金を借りて返す」契約であり、返済義務が発生します。一方、ファクタリングは「債権を売る」契約であり、売却後の回収リスクは買い手であるファクタリング会社が負担します。この違いにより、ファクタリングは貸金業法の規制対象外となり、貸金業登録なしで営業できるのです。

この法的な違いは、会計処理にも影響します。ファクタリングは貸借対照表上で「負債」ではなく「売掛金の減少」として処理されるため、財務体質の改善効果も期待できるでしょう。銀行融資の審査では負債比率が重視されますが、ファクタリングは負債に計上されないため、活用次第では、将来の融資審査に好影響を与える可能性があります。

完全オンラインのファクタリング会社30選!非対面でWEB完結

完全オンラインのファクタリング会社30選!非対面でWEB完結 経済産業省も売掛債権の活用を推進している

経済産業省は中小企業の資金調達手段として、売掛債権担保融資やファクタリングの活用を推進しています。2001年には「売掛債権担保融資保証制度」を創設し、不動産担保や個人保証に依存しない資金調達の普及を図ってきました。

リサーチ&コンサルティング会社の「アンクパートナーズ」が実施した市場調査によると、2024年度(2025年3月期)のファクタリング市場規模(診療報酬等・売掛債権買取額)は6.0兆円と推計されています。これは前年度の5.7兆円から増加しており、市場が拡大していることを意味します。

このように、ファクタリングは政府機関からも認められた正当な資金調達手段であり、なおかつ市場規模も年々拡大していることが分かります。

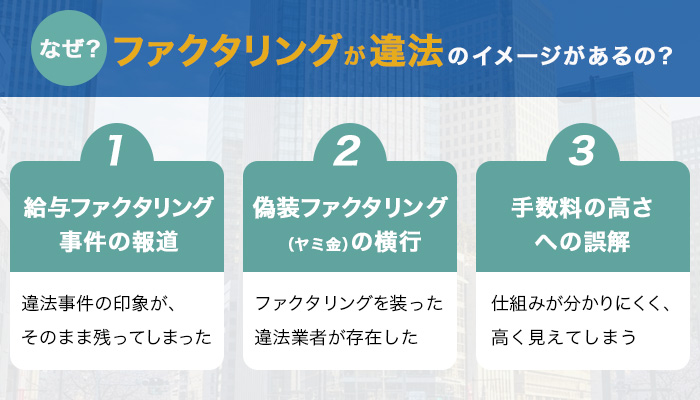

なぜ「ファクタリングは違法」というイメージがあるのか

ファクタリングに対するネガティブなイメージは、主に以下の理由から生まれています。

給与ファクタリング事件の報道

2020年以降、給与ファクタリング業者の摘発が相次ぎ、テレビや新聞で大きく報道されました。後述する「七福神」の事件は社会問題として注目を集め、「ファクタリング=違法」というイメージが広まるきっかけとなりました。

給与ファクタリングは、本来のファクタリング(売掛債権の売買)とは別物です。利用者が「給料日後に返す」前提で現金を受け取る仕組みになりやすく、実態としては「貸付に近い取引」と判断されています。

このため摘発報道が続いた時期に、「ファクタリング」という言葉だけが独り歩きし、合法の売掛債権ファクタリングまで同列に見られてしまった面があります。

偽装ファクタリング(ヤミ金)の横行

以前、貸金業登録を避けるために、ファクタリングを装ったヤミ金融が横行しました。高額な手数料や違法な取り立てによる被害が相次ぎ、警察や消費者庁が注意喚起を行ったこともあります。これが、いわゆる「偽装ファクタリング」です。

偽装ファクタリングは、表向きは「債権の買取」をうたいながら、実態としては利用者に返済義務を負わせる形で資金を渡す手口です。たとえば、回収不能リスクをファクタリング会社が負わず、利用者に買戻しや不足分の補填を求める契約になっていると、貸付と判断されやすくなります。

さらに、法外な手数料設定や強引な取り立てが問題になりました。それらが表面化した結果、「ファクタリング=危ない」という印象が広がる要因となったのです。

手数料の高さへの誤解

ファクタリングは利息ではなく、債権の買取価格と額面の差である「売買差益」が手数料に相当します。そのため、短期間の取引を年利に換算すると数字が大きく見えやすく、直感的に「高利」に感じられがちです。

加えて、手数料の内訳や、未回収リスクを誰が負担しているかの説明が不十分だと、利用者側は割高感だけを強く受け取り「高利貸し」と誤解することがあります。

ただ、こうした背景があっても、適法なファクタリングと違法な取引は性質が異なります。契約内容とリスク負担の構造を押さえたうえで業者を選べば、安全に利用できる仕組みです。

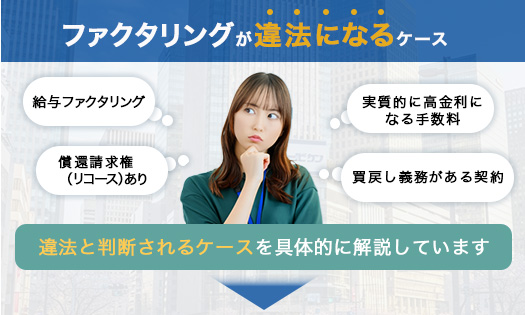

ファクタリングが違法になる6つのケース

ファクタリングは本来合法ですが、一定の条件を満たすと違法となります。ここでは、違法と判断される6つのケースを具体的に見ていきましょう。

ケース1:給与ファクタリング

給与ファクタリングとは、労働者が勤務先に対して持つ賃金債権を買い取り、給料日前に現金化するサービスです。見た目は「給料の前借り」に近い形ですが、金融庁は「貸金業に該当する」と明確に示しています。

違法となる背景には、労働基準法24条1項の「賃金直接払いの原則」があります。この規定により、使用者は賃金を労働者本人へ直接支払う義務があるため、ファクタリング会社は使用者に対して賃金の支払いを直接請求できません。結果、ファクタリング会社は労働者から回収するしかなく、取引の実態が「貸付け」と同じ構造になってしまいます。

なお、2021年1月には、給与ファクタリング業者「七福神」の運営者7人が出資法違反容疑で逮捕されました。延べ9万7,000人に約50億円を貸し付け、13億円超の違法利息を得ていたとされています。

ファクタリングはやばい!悪徳業者の悪質な手口に注意!

ファクタリングはやばい!悪徳業者の悪質な手口に注意! ケース2:償還請求権がある契約

| 項目 | ノンリコース(償還請求権なし) | リコース(償還請求権あり) |

|---|---|---|

| 売掛先の不払い時 | ファクタリング会社が損失を負担 | 利用者が損失を負担 |

| 法的性質 | 債権売買 | 実質的に担保付き貸付 |

| 貸金業登録 | 不要 | 必要(登録なしは違法) |

| 適法性 | 適法 | 違法の可能性あり |

償還請求権(リコース)とは、売掛先が代金を支払わなかったときに、ファクタリング会社が利用者へ買戻しや弁済を求められる権利です。償還請求権が付く契約は、回収不能リスクを利用者側に残す形になるため、実質的に「担保付き貸付」と同じ働きを持ちやすくなります。

そもそも適法なファクタリングは「ノンリコース(償還請求権なし)」が原則です。契約前には、買戻し義務や補填義務の有無を含め、償還請求権が付いていないかを必ず確認してください。

ケース3:年利109.5%を超える手数料

ファクタリングの手数料を年利換算して109.5%を超える場合、出資法違反となる可能性があります。出資法5条3項は、業として年109.5%超の利息を受け取ることを禁止しており、違反した場合は10年以下の懲役または3,000万円以下の罰金が科されます。

(高金利の処罰)

e-Gov法令検索「出資の受入れ、預り金及び金利等の取締りに関する法律」

第五条

(中略)

3 前二項の規定にかかわらず、金銭の貸付けを行う者が業として金銭の貸付けを行う場合において、年百九・五パーセント(二月二十九日を含む一年については年百九・八パーセントとし、一日当たりについては〇・三パーセントとする。)を超える割合による利息の契約をしたときは、十年以下の懲役若しくは三千万円以下の罰金に処し、又はこれを併科する。その貸付けに関し、当該割合を超える割合による利息を受領し、又はその支払を要求した者も、同様とする。

年利換算の計算式と、計算例は次のとおりです。

年利換算の計算式 年利 = 手数料率 ×(365日 ÷ 取引期間)

- 手数料30%、期間30日の場合:30% ×(365日 ÷ 30日)= 年利365%

- 手数料20%、期間14日の場合:20% ×(365日 ÷ 14日)≒ 年利521%

- 手数料15%、期間60日の場合:15% ×(365日 ÷ 60日)≒ 年利91%

- 手数料10%、期間30日の場合:10% ×(365日 ÷ 30日)≒ 年利122%

このように、支払サイトが短い取引では年利換算が109.5%を大幅に超えることが多く、「実質貸金」と認定された場合は出資法違反となる可能性があります。手数料が30%を超える業者は危険と考えてください。

手数料が安いファクタリング会社!手数料を安くする方法と相場も解説

手数料が安いファクタリング会社!手数料を安くする方法と相場も解説 重要:「実質貸金」とは何か?

ここでいう「実質貸金」とは、契約書にファクタリングと書いてあっても、取引の中身が「お金を貸して、あとで返させる」形になっている状態を指します。名前ではなく、返済義務が誰に残るかで判断されると考えると分かりやすいでしょう。

適法なファクタリングは「債権売買」なので、売掛金を売った時点で取引は完結し、売掛先が支払わなかったリスクはファクタリング会社が負います。このとき利用者は「返す義務」を負わないため、支払う手数料は利息ではなく、債権を安く買い取ることで生まれる「売買差益」として扱われます。したがって、利息に上限を設ける利息制限法や、超高金利を禁じる出資法の対象になりません。

一方で、償還請求権(リコース)が付いていて「売掛先が払わないなら利用者が補填する」「買戻しする」と決まっていると、回収不能のリスクは利用者が負うことになります。この形だと、ファクタリング会社は実質的にリスクを取らずにお金を先に渡し、あとで確実に回収できる仕組みになりやすいため、取引の中身は貸付に近いと判断されます。

つまり、ファクタリングとして成立する分かれ目は、売掛先が払わなかったときに「誰が損をするか」です。利用者が損を埋める契約なら貸付に寄りやすくなり、その結果として利息制限法や出資法のルールが適用されることになります。

ケース4:買戻し特約がある契約

買戻し特約が付くと、売掛先が支払わなかったときに利用者が損失を負担する形になり、ノンリコースの原則に反します。そのため、形式は債権売買であっても、実態は貸金だと判断される可能性が高いです。

たとえば、契約書に次のような条項があるときは注意してください。

- 「売掛先が支払わない場合、利用者は債権を買い戻す義務を負う」

- 「○日以内に売掛金が回収できない場合、利用者は同額を支払う」

- 「債権譲渡通知を発送する前に、利用者が買い戻すことができる」

これらの条項があるときは、偽装ファクタリングの可能性が高いです。契約書をよく確認し、判断に迷う点があれば弁護士へ相談すると安心でしょう。

ケース5:分割払いやジャンプをともなう契約

適法なファクタリングでは、債権の売却代金は一括で支払われるのが原則です。一方で、分割払いやジャンプが入ると、実質的に利息をともなう貸付けと同じ働きになり、貸金業登録なしで営業すれば違法になります。

「ジャンプ」はヤミ金融で使われる用語で、返済期限を延長する代わりに追加の手数料(実質的な利息)を徴収することを指します。たとえば「今月は利息だけ支払い、元本の返済は来月に延ばせる」といった形です。

こうした背景から、ファクタリング取引で「支払いが難しければ期限を延ばせます」と案内されたときは注意してください。偽装ファクタリングの可能性が高いため、契約条件を細かく確認したうえで判断しましょう。

ケース6:違法な取立て行為

貸金業法21条は、以下のような取立て行為を禁止しています。

- 正当な理由なく午後9時から午前8時に電話・FAX・訪問すること

- 正当な理由なく勤務先等へ連絡すること

- 張り紙や立看板で債務者の借入事実を第三者に明らかにすること

- 大声、乱暴な言動、暴力的態度をとること

- 多人数で押しかけること

- 他からの借入で返済するよう要求すること

- 弁護士等が介入した後に本人に直接連絡すること

- 親族等に代わりに支払うよう要求すること

ファクタリング取引が実質貸金と認定されたときは、これらの取立て行為が貸金業法違反になります。

なお、実質貸金と認定されないときでも、暴力的な取立ては刑法上の脅迫罪や恐喝罪に当たる可能性があります。 違法な取立てを受けたときは、まず日時や内容、相手の発言をできるだけ具体的に記録してください。加えて、可能であれば録音・録画し、証拠を保全したうえで警察や弁護士に相談すると安心です。

合法・違法の判断基準チェック表

以下のチェック表で、検討中のファクタリング契約が合法か違法かを確認できます。ぜひ活用してください。

| チェック項目 | 合法 | 違法の可能性あり |

|---|---|---|

| 対象債権 | 事業者の売掛債権 | 給与債権(労働者の賃金) |

| 償還請求権 | なし(ノンリコース) | あり(リコース) |

| 手数料(年利換算) | 109.5%以下 | 109.5%超 |

| 買戻し義務 | なし | あり |

| 代金の支払い | 一括払い | 分割払い |

| 支払期限の延長 | なし | ジャンプあり |

| 担保・保証人 | 不要 | 要求される |

| 契約書の名称 | 債権譲渡契約・売買契約 | 金銭消費貸借契約 |

| 対抗要件の具備 | 債権譲渡通知または登記 | 具備の意思なし |

一つでも「違法の可能性」に該当する項目があれば、その業者との契約は慎重に検討してください。特に複数の項目に該当する場合は、偽装ファクタリングの可能性が高いため、契約を見送ることをおすすめします。

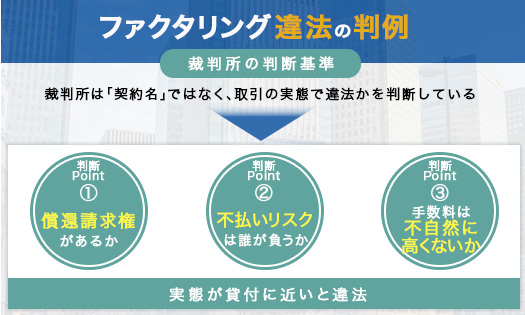

ファクタリング違法の判例|裁判所の判断基準

ファクタリングの適法性・違法性は、裁判例の蓄積により、判断基準が明確になっています。

判例1:大阪地裁 平成29年3月3日判決(違法認定)

ファクタリング業者が譲渡対象債権に係る債務者の不払いリスクをほとんど負っていない、債権の額面とは無関係に金員の授受がされていたといった事情等を考慮して、金銭消費貸借契約に準じるものと判断された事案

出典:金融庁「ファクタリングの利用に関する注意喚起」

この判決では、契約書の名目が「債権譲渡(ファクタリング)」であっても、取引の実態が貸付けに近いときは金銭消費貸借契約に準じるものとして判断されました。裁判所は、ファクタリング業者が譲渡対象債権について債務者の不払いリスクをほとんど負っていないことを重く見ています。

加えて、資金の授受が債権の額面と連動しておらず、債権売買というより「一定額の資金を先に渡し、後で回収する」構図になっていた点も問題視されました。売買の対価として自然な価格形成が見えにくいと、形式だけの債権売買だと疑われやすくなります。

さらに、年利換算で300%を超える水準の手数料や、償還請求権の設定も判断材料になりました。利用者側に実質的な返済義務が残り、高率の対価が上乗せされていると、貸付けと同様の性質を帯びるわけです。

判決は金融庁の注意喚起でも引用されており、偽装ファクタリングを見分けるうえで押さえておきたい判例といえます。

判例2:東京地裁 令和3年2月9日判決(給与ファクタリング)

判決によると、業者は「七福神」の名称で事業を展開するZERUTA(東京)。利用者が勤務先から受け取る予定の給与を債権として買い取り、手数料を引いた現金を提供。給料日に、利用者が債権額を支払う仕組みだった。

日本経済新聞「給与ファクタリングで違法金利、業者に全額返還命令」

この判決は、いわゆる給与ファクタリングについて、裁判所が「実質は貸金業に当たる」と明確に判断した事案です。業者は「七福神」の名称で事業を展開する「ZERUTA(東京)」で、利用者が勤務先から受け取る予定の給与を債権として買い取る形を取っていました。

本件では、利用者9人が「七福神」を相手に約430万円の返還を求めて提訴。裁判所は、年利換算で250〜1409%に当たる手数料水準も踏まえ、貸金業法が想定する貸付けと同様の実態があるとして、違法と認定しています。

裁判所が重視する判断基準

| 判断要素 | 適法と認められやすい | 違法と認められやすい |

|---|---|---|

| 償還請求権 | なし(ノンリコース) | あり(リコース) |

| 不払いリスクの負担 | ファクタリング会社 | 利用者 |

| 手数料水準 | 合理的な範囲 | 年利換算で異常に高い |

| 契約形態 | 明確な債権売買契約 | 貸金を装う契約 |

| 買戻し義務 | なし | あり |

裁判所は契約書の形式だけでなく、取引の経済的実態を重視します。違法要素が複数認められれば、実質貸金として違法と判断されます。

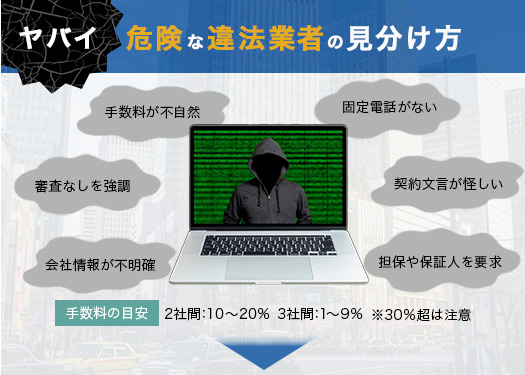

ヤバい・危険な違法業者の見分け方8選

違法業者に騙されないためには、契約前に見極めることが重要です。次の8つの特徴に注意してください。

見分け方1:手数料が相場から大きく外れている

| 契約形態 | 手数料相場 |

|---|---|

| 2社間ファクタリング | 10〜20%程度 |

| 3社間ファクタリング | 11〜9%程度 |

手数料が30%を超えるときは、危険信号と考えるべきです。一方で、極端に低い手数料を示して契約を急がせ、後から追加費用を請求するケースもあります。適正な相場をつかんだうえで、複数社を比較検討しましょう。

見分け方2:審査がない・ブラックOKを謳っている

「審査なし」「ブラックOK」を謳う業者は、違法の可能性が高いです。適正な業者であれば、売掛先の信用調査や債権の実在確認を必ず行います。

見分け方3:会社情報が不透明

代表者名、本店所在地、法人番号は、契約前に必ず確認してください。国税庁法人番号公表サイト(無料)で法人番号を検索し、会社が実在するかを確かめられます。

ただ、バーチャルオフィスを使っていたり、設立から間もなかったりする会社は注意が必要です。連絡先や所在地がはっきりせず、説明もあいまいなときは慎重に判断してください。

見分け方4:固定電話がない・事務所訪問を拒否

携帯電話のみの業者や、事務所訪問を拒否する業者は、実態がない可能性があります。適正な業者であれば固定電話を設置し、事務所での面談にも応じるのが一般的です。

見分け方5:契約書に危険な文言がある

| 危険な文言 | 意味 |

|---|---|

| 「買戻し」「償還」「返済義務」 | 実質貸金 |

| 「担保」「保証人」「連帯保証」 | 偽装ファクタリング |

| 「元本」「利息」「ジャンプ」 | ヤミ金の用語 |

契約書を事前に見せない業者は避けてください。適正な業者であれば、契約前に内容を確認する時間をきちんと設けてくれます。

見分け方6:担保や保証人を要求される

ファクタリングは債権売買のため、担保や保証人は原則として不要です。それにもかかわらず提供を求められたときは、返済を前提とした実質貸金の可能性が高いといえます。

見分け方7:契約を急がせる

「今日中に契約しないと対応できない」など、判断を急がせる業者は注意が必要です。少なくとも2〜3社から見積もりを取り、条件を比べる時間を確保してください。

見分け方8:分割払いを提案される

適法なファクタリングでは、買取代金は一括で支払われるのが基本です。業者への支払いを分割にすることは、実質的にお金を借りて返済している(金銭消費貸借契約)とみなされる可能性が高く、金融庁も注意を呼びかけています。

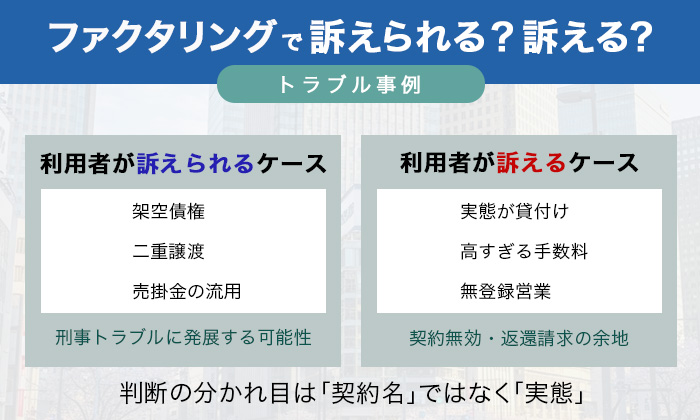

ファクタリングで訴えられる?訴える?トラブル事例

ファクタリング取引では、利用者側が契約違反や不正を理由に業者から訴えられることもあれば、業者側の違法性を理由に利用者が訴えることもあります。前者は「売却した債権の中身に問題がある」「入金を約束どおり渡していない」といったトラブルが中心です。

一方で後者は、ファクタリングを装いながら実態は貸付けに近い契約だったとして、契約無効や返還請求を争点にする流れが多いです。どちらに転ぶかは、契約書の条項だけでなく、資金の動きやリスク負担の実態がどうなっているかが分かれ目になります。詳しく見ていきましょう。

利用者が訴えられるケース

架空債権の売却(詐欺罪)

存在しない売掛債権を売却すると、詐欺罪(10年以下の懲役)に該当します。請求書の偽造を行った場合、3月以上5年以下の拘禁刑に処する私文書偽造罪も適用され得るため、絶対に避けてください。

二重譲渡(詐欺罪)

同一債権を複数の業者に譲渡すると、詐欺罪に該当します。資金繰りが厳しくても、一度売却した債権を別の業者へ再度売却しないよう注意してください。発覚すれば、刑事告訴される可能性があります。

売掛金の横領(業務上横領罪)

2社間ファクタリングで受け取った売掛金を流用すると、業務上横領罪(10年以下の懲役)に問われます。売掛先から入金があったら、速やかにファクタリング会社へ送金してください。

利用者が訴えるケース

契約無効の主張

年109.5%を超える高金利に当たる手数料設定や、無登録営業が疑われるときは、契約無効を主張できる可能性があります。弁護士に相談し、契約の名目ではなく実態を整理してもらうことが重要です。

過払い金返還請求

利息制限法の上限を超える部分は、過払い金として返還請求できます。時効は最後の取引から10年で、2020年4月以降に発生したものは5年となっています。

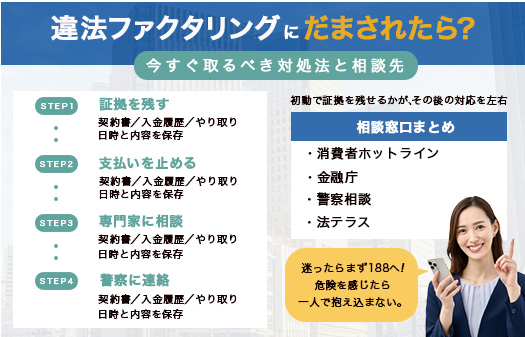

違法なファクタリング業者に騙されたときの対処法・相談窓口

違法業者と契約してしまった場合の対処法を解説します。早期に適切な対応を取ることで、被害を最小限に抑えられる可能性があります。

初動対応の流れ

| ステップ | 対応内容 | ポイント |

|---|---|---|

| 1. 証拠保全 | 契約書、メール、振込記録、取立て録音を保存 | 日時・内容・発言を詳細に記録 |

| 2. 支払い停止 | 弁護士相談まで支払いを一時停止 | 脅迫があれば警察へ |

| 3. 専門家相談 | 弁護士または法テラスに相談 | ヤミ金問題に詳しい専門家を選ぶ |

| 4. 警察通報 | 暴力的な取立てがあれば通報 | #9110または110番 |

違法な取立ては、初動で証拠を残せるかどうかが後の対応を左右します。やり取りを消してしまうと立証が難しくなるため、まずはデータを保全し、落ち着いて記録を残してください。判断に迷うときは、支払いを続ける前に弁護士へ相談し、取るべき手順を整理することが大切です。

相談窓口一覧

| 相談窓口 | 電話番号 | 対応内容 |

|---|---|---|

| 消費者ホットライン | 188 | 最寄りの消費生活センターに案内 |

| 金融庁 | 0570-016811 | 金融サービスに関する相談 |

| 警察相談 | #9110 | 犯罪被害・違法行為の相談 |

| 法テラス | 0570-078374 | 無料法律相談(資力基準あり) |

どこに相談すべきか迷うときは、まず188へ連絡すると窓口の振り分けがスムーズです。脅迫や暴力的な取立てがあるときは、#9110で相談し、緊急性が高いと判断したときは110番も検討してください。相談時に状況を正確に伝えられるよう、契約書や振込記録、やり取りの履歴を手元にそろえておきましょう。

ファクタリングの違法性に関するよくある質問

最後に、ファクタリングの違法性におけるよくある質問と回答をまとめます。

Q1:信用情報に傷がつきますか?

適正なファクタリングは債権売買であり、信用情報機関への登録対象外です。そのため、銀行融資やカードローンの審査に影響しません。

Q2:個人事業主でも利用できますか?

利用できます。本人確認書類、確定申告書、請求書、通帳コピーなどを用意すれば、多くの業者で申し込めます。

個人事業主におすすめの請求書買取サービス20選!即日買取可能!

個人事業主におすすめの請求書買取サービス20選!即日買取可能! Q3:赤字決算でも利用できますか?

利用できる可能性があります。審査では利用者より売掛先の信用力が重視されるため、売掛先が優良企業なら通過しやすいでしょう。

Q4:税金滞納中でも利用できますか?

売掛債権に差押えが入っていなければ、利用できる可能性があります。ただ、差押え予告通知が届いているときは、審査に影響するかもしれません。

税金滞納でも利用できるファクタリング会社10選!注意点も解説

税金滞納でも利用できるファクタリング会社10選!注意点も解説 Q5:手数料は経費計上できますか?

「売上債権売却損」や「支払手数料」として計上できます。消費税は非課税取引となっています。

Q6:2社間と3社間、どちらを選ぶべきですか?

売掛先に知られたくないときや急ぎのときは2社間、手数料を抑えたいときや売掛先の協力が得られるときは3社間がおすすめです。それぞれメリット・デメリットがあるため、自社の状況に合わせて選んでください。

2社間ファクタリングと3社間ファクタリングの違いは?徹底解説

2社間ファクタリングと3社間ファクタリングの違いは?徹底解説 Q7:審査に落ちることはありますか?

売掛先の信用力が低いときや、債権に譲渡禁止特約・差押えがあるときは審査に落ちる可能性があります。通らなかったときは、別の売掛債権で申し込むか、他社へ相談することも検討してください。

審査緩い・個人事業主OK・提出書類少なめのファクタリング会社20選

審査緩い・個人事業主OK・提出書類少なめのファクタリング会社20選 Q8:売掛先が倒産したらどうなりますか?

ノンリコース契約であれば、利用者に支払い義務は発生しません。契約時に「償還請求権なし」と明記されているかを必ず確認してください。

まとめ|ファクタリングは違法ではないが業者選びが重要

ファクタリング自体は合法ですが、契約の中身しだいで「貸付け」と見なされ、違法になることがあります。特に、買戻しや償還請求権、分割払い、年利109.5%超に相当する手数料といった要素があるときは注意が必要です。

一方で、安全に使うための確認ポイントはシンプルです。手数料相場(2社間8〜18%、3社間1〜9%)を目安に相見積もりを取り、契約書で「償還請求権なし」を確認し、「審査なし」「ブラックOK」を強調する業者は避けてください。ここを押さえるだけでも、リスクは大きく下げられます。

もし少しでも不安が残るなら、契約前に一度立ち止まり、契約書と見積もりの内訳を見直してください。すでに契約してしまったときも、証拠を保全したうえで消費者ホットライン(188)や法テラス(0570-078374)に相談すれば、次に取るべき手順が見えてくるでしょう。

まずやるべきことは、「2〜3社の見積もり」と「契約書の事前確認」です。焦らず手順を踏めば、安全かつスムーズに資金調達を進められるでしょう。