PR

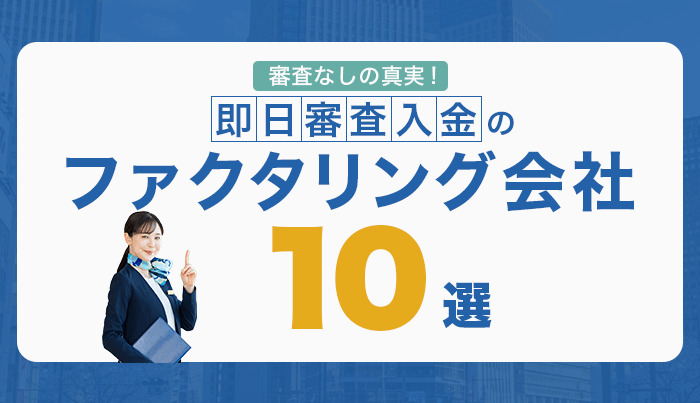

「審査なし」のファクタリングを探している経営者の方は少なくありません。銀行融資を断られた経験があると、「審査」と聞くだけで身構えてしまうこともあるでしょう。

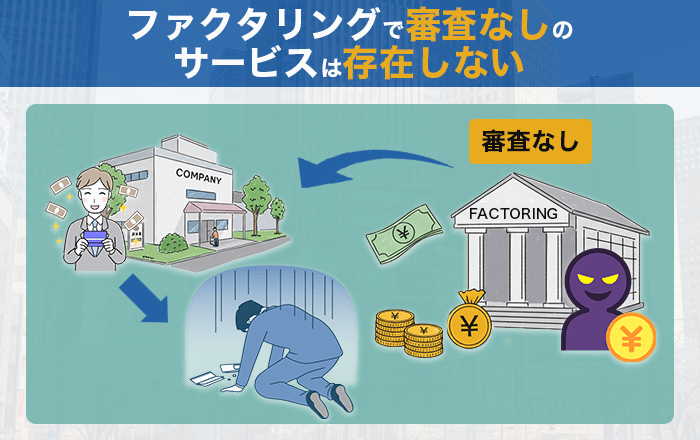

結論からいうと「審査なし」のファクタリングは存在しません。

審査なしを謳う業者の中には、ヤミ金など違法業者が紛れている可能性があります。そうした業者を利用すると、相場とかけ離れた手数料を請求されたり、強引な取り立てを受けたりするリスクが高まります。

一方で、審査があるからといって、必ずしも手続きが重いわけではありません。確認項目を必要最小限に絞り、早ければ当日中に入金まで進められる正規のファクタリング会社は多数あります。

本記事では、まず「なぜ審査が必要なのか」をわかりやすく整理します。そのうえで、比較的通過しやすく、即日入金にも対応しやすいファクタリング会社10選をご紹介します。

ファクタリングで審査なしのサービスは存在しない

ここでは、なぜ審査が必要なのかをわかりやすく整理し、あわせて悪質業者を見分けるポイントも解説します。

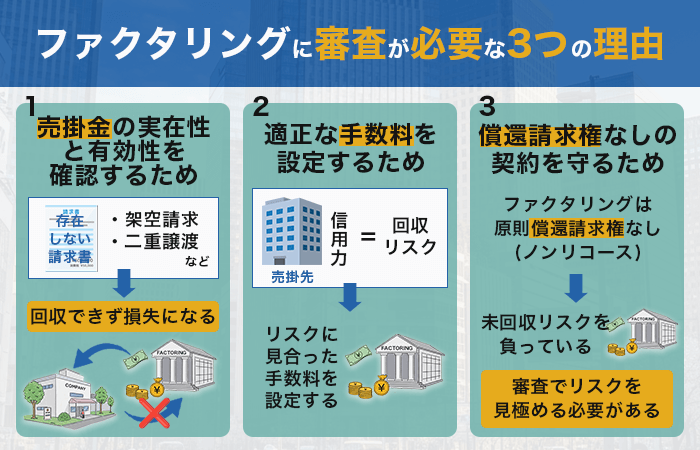

ファクタリングに審査が必要な3つの理由

ファクタリングには必ず審査があります。銀行融資とは審査の目的が異なりますが、売掛金を買い取る以上、ファクタリング会社もリスクを管理する必要があるためです。その理由を3つに分けて解説します。

売掛金の実在性と有効性を確認するため

架空請求や二重譲渡などの詐欺行為を防ぐために、売掛金が本当に存在するのか、譲渡できる状態なのかを確かめる必要があります。

たとえば、実在しない取引先との架空の売掛金を使った詐欺事例も過去に発生しています。審査なしで買い取ってしまうと、存在しない売掛金に対して現金を支払うことになり、そのまま損失につながります。

こうした背景から、ファクタリング会社は審査を通じて、売掛金の真偽や契約内容を確認しているのです。

適正な手数料を設定するため

売掛先の信用力によって回収リスクが変わるため、リスクに見合った手数料を設定する必要があります。たとえば、信用力の高い上場企業の売掛金であれば、支払いが滞る可能性は低く、手数料も抑えやすくなります。

一方で、信用情報が読み取りにくい中小企業の売掛金は、未回収となるリスクが相対的に高くなります。このため、事前の確認なしに一律の手数料を設定するのは現実的ではありません。

償還請求権なしの契約を守るため

ファクタリングは原則として償還請求権なし(ノンリコース)であり、未回収リスクはファクタリング会社が負う仕組みです。つまり、売掛先が倒産して支払いがなかったとしても、利用者に返済を求めない点が特徴といえます。

ただ、審査をせずに買い取ると貸し倒れリスクが高くなり、事業として成り立ちません。このため審査を通じて、ファクタリング会社は自社が負うリスクを適切に見極めています。

こうした理由から、ファクタリングでは事前審査が欠かせないのです。

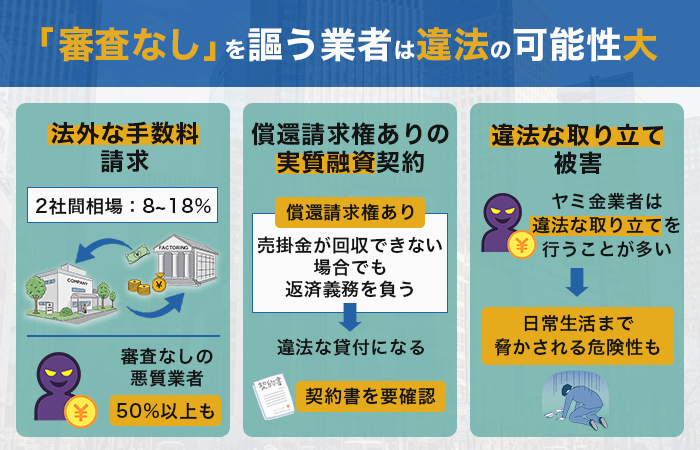

「審査なし」を謳う業者は違法の可能性大

「審査なし」をうたう業者には、安易に近づかないでください。こうした業者はヤミ金などの違法業者である可能性が高く、利用すると深刻なトラブルに巻き込まれるおそれがあります。以下、代表的なリスクを整理します。

法外な手数料請求

正規のファクタリング会社の手数料相場は、2社間で8〜18%程度です。一方で、審査なしをうたう悪質業者は、50%以上の手数料を請求することもあります。つまり100万円の売掛金を売却しても、手元に残るのが50万円だけになる事態が起こり得ます。

相場を大きく超える手数料を提示されたときは、その時点で取引を見送るのが安全です。

償還請求権ありの実質融資契約

悪質業者の契約書には、売掛金が回収できなかったときに返済義務を負わせる条項が含まれていることがあります。これは実質的に融資と変わらず、ファクタリングの形を借りた違法な貸付けにあたる可能性があります。

その結果、貸金業法に抵触する契約を結ばされるリスクが高まります。契約書の文言があいまいなときほど、その内容を慎重に確認するべきです。

違法な取り立て被害

ヤミ金業者は強引な取り立てを行うことが多く、経営だけでなく日常生活まで脅かされる危険性があります。深夜の電話、職場への押しかけ、家族への連絡など、精神的に追い詰められる被害も後を絶ちません。

一度関わると、こちらの都合で関係を断ちにくくなることもあります。少しでも不安があるなら、最初から距離を置くのが賢明です。

ファクタリングで違法になる?違法業者の見分け方

ファクタリングで違法になる?違法業者の見分け方 審査なしに近い!即日ファクタリング会社10選

| 会社名 | 入金スピード | 手数料 | 最低利用金額 | 個人事業主 |

|---|---|---|---|---|

| アクセルファクター | 最短2時間 | 0.5%〜 | 30万円〜 | 非対応 |

| QuQuMo | 最短2時間 | 1%〜 | 1万円〜 | 対応 |

| ベストファクター | 最短1時間 | 2%〜 | 10万円〜 | 対応 |

| えんナビ | 最短2時間 | 0.5%〜 | 下限なし | 対応 |

| JBL | 最短2時間 | 2%〜 | 下限なし | 対応 |

| labol | 最短30分 | 10% | 1万円〜 | 対応 |

| 日本中小企業金融サポート機構 | 最短3時間 | 1.5%〜 | 下限なし | 対応 |

| ペイトナー | 最短10分 | 10% | 1万円〜 | 対応 |

| 株式会社No.1 | 最短30分 | 1%〜 | 50万円〜 | 対応 |

| 買速 | 最短30分 | 2%〜 | 10万円〜 | 対応 |

ここからは、審査なしではありませんが、審査が比較的やさしく通りやすい即日対応のファクタリング会社を10社紹介します。いずれも正規の会社で、確認項目を必要最小限に絞りつつ、即日入金にも対応しています。

1. アクセルファクター

| 入金スピード | 最短2時間 |

| 審査通過率 | 93% |

| 手数料 | 0.5%〜8% |

| 最低利用金額 | 30万円〜 |

| 最高利用金額 | 1億円 |

| 個人事業主 | 法人のみ |

| オンライン完結 | 対応 |

アクセルファクターは、業界トップクラスの審査通過率93%を謳うファクタリング会社です。手数料は0.5%〜8%と上限が明確なため、事前にコストを見積もりやすい点が強みでしょう。銀行融資を断られた経験があっても、売掛先の信用力に大きな不安がなければ利用できるかもしれません。

法人で30万円以上の売掛金があるなら、公式サイトから申し込んでおいて損はないでしょう。

2. QuQuMo(ククモ)

| 入金スピード | 最短2時間 |

| 審査条件 | 見積申込のみで開始 |

| 審査・入金対応時間 | 平日9:00〜19:00 |

| 手数料 | 1%〜14.8% |

| 買取可能額 | 下限・上限なし |

| 個人事業主 | 対応 |

| オンライン完結 | 対応 |

見積申込だけで審査が始まり、すべてオンラインで完結するのがQuQuMoの特徴です。買取可能額は下限・上限なしで、1万円の少額から数千万円の大口まで柔軟に対応。必要書類は請求書と通帳の2点だけなので、書類準備の手間も最小限で済みます。

無料見積は数分で完了するため、他社との比較用に申し込んでおくのもよいかもしれません。

3. ベストファクター

| 入金スピード | 最短1時間 |

| 簡易診断 | 30秒で可能 |

| 手数料 | 2%〜20% |

| 最低利用金額 | 10万円〜 |

| 最高利用金額 | 1,000万円 |

| 個人事業主 | 対応 |

30秒の簡易診断で、買取の可否をその場で確認できるファクタリング会社です。最短1時間での入金実績があり、急ぎの資金調達にも対応しやすい点が魅力。10万円からの少額買取にも応じており、個人事業主も積極的に受け入れています。

簡易診断で買い取ってもらえそうなら、そのまま申し込みまで進めてみてはいかがでしょうか。

4. えんナビ

| 入金スピード | 最短2時間 |

| 審査条件 | 問い合せのみで開始 |

| 手数料 | 0.5%〜 |

| 最低利用金額 | 下限なし |

| 最高利用金額 | 無制限 |

| 個人事業主 | 対応 |

| オンライン完結 | 対応 |

24時間365日、土日祝日も直接スタッフが対応してくれるのがえんナビの最大の特徴です。AIによる自動応答ではなく人間が対応するため、複雑な事情も相談しやすくなっています。

3社間ファクタリングなら手数料0.5%〜と業界最低水準を実現しており、急ぎでなければコストを抑えた資金調達も可能です。深夜や休日でも相談できるので、気になったタイミングで問い合わせてみてください。

5. JBL

| 入金スピード | 最短2時間 |

| 簡易査定 | 10秒で目安がわかる |

| 手数料 | 2%〜 |

| 最高利用金額 | 1億円 |

| 個人事業主 | 対応 |

| 土日審査・入金 | 対応 |

わずか10秒の簡易査定で買取可能額と手数料の目安がわかるのがJBLの特徴です。AI審査・入金が24時間365日対応しており、即時振込対応の金融機関を活用すれば土日祝日でも資金調達できます。簡易査定で条件を確認したら、そのまま申し込みまで進めておくと安心です。

6. labol(ラボル)

| 入金スピード | 最短30分 |

| 審査対応時間 | 24時間365日(土日祝も審査・入金対応) |

| 手数料 | 10%固定 |

| 最低利用金額 | 1万円〜 |

| 買取上限額 | 上限なし |

| 個人事業主 | 対応(フリーランス特化) |

土日祝日も24時間審査・入金に対応している数少ないファクタリング会社です。セブン銀行を活用することで土日祝日でも即時入金を実現しており、最短30分で資金調達が完了します。手数料は一律10%でわかりやすく、1万円からの少額利用にも対応しています。

会員登録は無料なので、週末の急な資金需要に備えて登録しておくと安心でしょう。

7. 日本中小企業金融サポート機構

| 審査時間 | 最短30分 |

| 入金スピード | 最短3時間 |

| 必要書類 | 2点のみ |

| 手数料 | 1.5%〜 |

| 最低利用金額 | 下限なし |

| 個人事業主 | 対応 |

| 組織形態 | 経営革新等支援機関認定の非営利団体 |

日本中小企業金融サポート機構は経営革新等支援機関の認定を受けた非営利団体です。必要書類はわずか2点で、赤字決算・税金滞納があっても審査対象になります。営利目的ではないため、過度な営業を受けることなく利用者の立場に立ったアドバイスが期待できるでしょう。

銀行融資を断られた経験がある方は、相談から契約まで進めてみてはいかがでしょうか。

8. ペイトナー

| 入金スピード | 最短10分(※営業時間内:平日10:00〜19:00) |

| 審査条件 | 新規ユーザー登録で開始 |

| 手数料 | 10%固定 |

| 買取可能額 | 初回1万〜25万円、2回目以降1万〜100万円 |

| 個人事業主 | 対応(フリーランス特化) |

新規ユーザー登録だけで審査を開始でき、業界最速の最短10分入金を実現しているファクタリング会社です。新規ユーザー登録だけで審査を開始でき、手数料は一律10%と明確なためコスト計算も簡単です。フリーランス・個人事業主に特化しており、1万円からの少額に対応しています。

ユーザー登録は無料。いざというときに備えて登録しておきましょう。

9. 株式会社No.1

| 入金スピード | 最短30分 |

| 審査通過率 | 90%以上 |

| 手数料 | 1%〜 |

| 最低利用金額 | 50万円〜 |

| 最高利用金額 | 5,000万円 |

| 個人事業主 | 対応 |

| オンライン完結 | 対応 |

審査通過率90%以上の実績を誇り、業界最安水準の手数料1%〜を実現しているサービスです。売掛先の信用力が高ければ非常に有利な条件で利用でき、オンライン完結で迅速に手続きが進みます。最高5,000万円までの大口にも対応しているため、まとまった資金が必要な法人にも適しています。

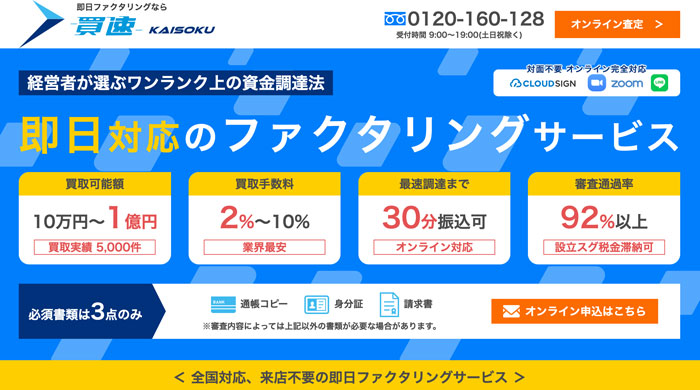

10. 買速(かいそく)

| 入金スピード | 最短30分 |

| 手数料 | 2%〜10% |

| 最低利用金額 | 10万円〜 |

| 最高利用金額 | 1億円 |

| 個人事業主 | 対応 |

入金スピードに特化した審査体制を整えているのが買速の特徴です。10万円からの少額に対応しており、手数料上限が10%と明確なためコスト計算がしやすくなっています。個人事業主も積極的に受け入れており、法人・個人を問わず利用可能です。

スピード重視で資金調達したいなら、まずは公式サイトから申し込んでみてください。

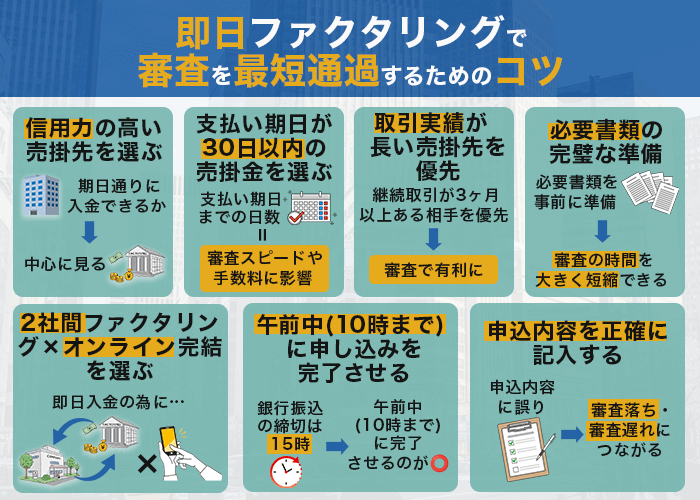

即日ファクタリングで審査を最短通過するためのコツ

即日入金を目指すなら、審査を早く終えられる準備が欠かせません。ここでは、審査をスムーズに進め、当日中の入金につなげるためのコツを解説します。

信用力の高い売掛先を選ぶ

| 売掛先の種類 | 審査難易度 | 理由 |

|---|---|---|

| 上場企業 | 審査に有利 | 財務情報が公開されており信用力が明確 |

| 大手企業(非上場) | 審査に有利 | 企業規模が大きく倒産リスクが低い |

| 官公庁・自治体 | 審査に有利 | 支払い能力が非常に高く、未回収リスクが低い |

| 中小企業(継続取引) | 標準的 | 取引実績により信用力を証明できる |

| 中小企業(初回取引) | 審査が慎重 | 取引実績がなく判断材料が少ない |

ファクタリング会社は利用者よりも、売掛先が期日どおりに入金できるかを中心に見ています。そのため、売掛先が上場企業・大手企業・官公庁であるほど回収の見通しが立ちやすく、審査が進みやすい傾向があります。

たとえば、同じ100万円でも売掛先が東証プライム上場企業なら手数料3%で進む一方、設立1年目の企業だと手数料15%になったり、審査に通らないこともあります。とにかく審査を早く、確実に通したいなら「支払いが確実な売掛金」を選んでください。

支払期日が30日以内の売掛金を選ぶ

| 支払期日までの日数 | 審査への影響 | 手数料への影響 |

|---|---|---|

| 15日以内 | 最も有利 | 低め(リスクが低い) |

| 16〜30日 | 有利 | 標準的 |

| 31〜45日 | やや不利 | やや高め |

| 46〜60日 | 不利 | 高め(リスクが高い) |

| 61日以上 | 審査落ちの可能性 | 相当高い |

支払期日までの日数は、審査スピードと手数料に影響します。基本的には、期日が近いほど未回収リスクが低いと判断され、審査は通りやすく手数料も下がりやすくなります。

一方で、期日までの期間が長いと、その間に売掛先の経営状況が悪化する可能性があります。

取引実績が長い売掛先を優先する

売掛先は、継続取引が3ヶ月以上ある相手を優先すると審査で有利になりやすいです。通帳コピーなどで入金履歴を示せると、「過去3ヶ月間、毎月この売掛先から入金がある」という実績を客観的に説明できるでしょう。

こうした取引実績は、今回も期日どおりに支払われる見込みが高いことの裏付けになります。

必要書類の完璧な準備

必要書類を事前に揃えておくと、審査の時間を大きく短縮できます。反対に、書類に不足や記入漏れがあると再提出が必要になり、その分だけ入金が遅れやすくなります。

最低限必要な書類

多くのファクタリング会社で最低限求められるのは、請求書と通帳のコピーです。請求書は、売掛先・金額・支払期日が明記されたものを用意します。そして通帳は直近3〜6ヶ月分のコピーを準備し、売掛先との入出金履歴が分かる状態にしておくとスムーズです。

どちらも不備があると確認が止まりやすいため、提出前に記載内容を見直しておきましょう。

会社によって追加で必要な書類

| 必要書類 | 必須度 | 準備のポイント |

|---|---|---|

| 請求書 | 売掛先・金額・支払期日が明記されたもの | |

| 通帳のコピー | 直近3〜6ヶ月分、売掛先との取引履歴が確認できるもの | |

| 本人確認書類 | 運転免許証・パスポート・マイナンバーカード(会社により必須) | |

| 決算書 | 直近1〜2期分 | |

| 成因資料 | 契約書・発注書など取引の根拠となるもの | |

| 印鑑証明書 | 3ヶ月以内(会社によって必要) |

会社によっては、基本書類に加えて追加書類の提出を求められます。提出の要否や点数は売掛金の内容や契約形態によって変わるため、申し込み前に確認しておくと手戻りを防ぎやすいです。

具体的には、本人確認書類(運転免許証・パスポート・マイナンバーカードなど)、決算書(直近1〜2期分)、契約書・発注書(売掛金の成因を証明)、印鑑証明書(3ヶ月以内、会社によって必要)などの提出が必要です。各社の最新要件を公式サイトで確認しておくと良いでしょう。

審査緩い・個人事業主OK・提出書類少なめのファクタリング会社20選

審査緩い・個人事業主OK・提出書類少なめのファクタリング会社20選 鮮明な画像・PDFを用意するポイント

書類をスマホで撮影するときは、明るい場所で行い、文字がはっきり読める状態に整えてください。影や反射が入ると内容を確認しづらくなるため、角度を調整しながら撮影するのがコツです。

PDFにする場合は、全ページを漏れなく入れ、途中で欠けていないかを提出前に確認しましょう。画像やPDFが不鮮明だと「文字が読めないため再提出してください」と戻されてしまいます。

2社間ファクタリング×オンライン完結を選ぶ

即日入金を実現するには、2社間ファクタリングとオンライン完結の組み合わせが最適です。それぞれのメリットを解説します。

2社間ファクタリングが即日に有利な理由

| 項目 | 2社間 | 3社間 |

|---|---|---|

| 売掛先への通知 | 不要 | 必要 |

| 審査時間 | 最短30分程度 | 最短30分程度(売掛先承認待ちで遅延) |

| 手続き期間 | 迅速(最短当日) | 遅い(2〜5営業日) |

| 手数料 | やや高め(8〜18%程度) | 低め(2〜9%程度) |

| 即日入金 | 可能 | 困難 |

| 売掛先との関係 | 影響なし | 知られる |

即日入金を狙うなら、基本的には2社間ファクタリングをおすすめします。2社間は売掛先への通知や承諾が不要なため、申し込み企業とファクタリング会社だけで手続きが完結し、確認待ちの時間が発生しにくいからです。

一方、3社間ファクタリングは売掛先へ連絡して承諾を得る必要があり、その確認に時間がかかります。こうした違いをふまえると、スピードを最優先するなら、売掛先を待たずに進められる2社間ファクタリングが最適でしょう。

3社間を選ぶべきケース

入金スピードよりも手数料の安さを優先したいときは、3社間ファクタリングが向いています。売掛先に通知して承諾を得る手続きがあるぶん時間はかかりますが、その分だけ手数料が下がりやすい仕組みです。即日入金にこだわらず、売掛先に利用を知られても差し支えない関係であれば、3社間を選ぶメリットは大きいでしょう。

オンライン完結で時間短縮

対面契約は、移動や面談の時間がかかり、半日〜1日ほど見ておく必要があります。一方でオンライン完結なら、書類提出から審査完了まで最短30分〜2時間で進むこともあり、手続きの負担を大きく減らせます。自宅やオフィスから出ずに資金調達まで進められる点は、忙しい経営者にとって助けになるでしょう。

完全オンラインのファクタリング会社30選!非対面でWEB完結

完全オンラインのファクタリング会社30選!非対面でWEB完結 午前中(10時まで)に申し込みを完了させる

| 時間 | 工程 |

|---|---|

| 9:00 | オンライン申し込み完了 |

| 9:30 | 書類審査開始 |

| 10:00 | 審査完了・見積提示 |

| 10:30 | 契約締結(電子契約) |

| 11:00 | 入金手続き |

| 12:00 | 入金確認 |

銀行振込の締め切りは15時のため、当日入金を狙うなら審査と手続きの時間を確保する必要があります。このため、申し込みは午前中、できれば10時までに完了させるのが理想です。

10時までに申し込めば担当者側にも時間の余裕があり、書類の不足や記入漏れが見つかっても当日中に修正できる可能性が高まります。一方で午後に申し込むと、審査中に15時を過ぎてしまい、「審査は通ったが入金は翌日」という流れになりやすいです。

15時の振込締め切りに間に合わせるためにも、申し込みはできるだけ早い時間帯に進めましょう。

申込内容を正確に記入する

申込内容に誤りがあると、審査落ちや審査の遅れにつながります。急いでいるときほど記入ミスが起きやすいため、送信前に必ず見直してください。

虚偽記載は即座に審査落ち

売掛金額の水増し、架空の取引先、二重譲渡などの虚偽があると、即座に審査落ちとなります。状況によっては法的措置に発展する可能性もあるため、絶対に避けてください。

ファクタリング会社は、請求書と通帳の照合や売掛先への確認など複数の方法で真偽を確認しています。虚偽は100%発覚すると考えるべきです。

よくある記入ミスと防止策

売掛金額は、請求書を見ながら1円単位まで正確に入力してください。

売掛先の名称は「株式会社」「有限会社」などの法人格も含め、登記上の正式名称を使い、「(株)」などの省略は避けます。支払期日は請求書に記載された日付をそのまま転記し、振込先口座も通帳を見ながら慎重に入力してください。

口座番号は1桁でも間違えると振込エラーになり、入金が遅れてしまいます。最後に全項目を一度通して確認しておくと安心です。

審査通過率が高い即日ファクタリング会社の選び方

即日で資金化したいなら、ファクタリング会社の「通りやすさ」と「対応スピード」を事前に確認しましょう。

審査通過率を公表している会社を選ぶ

通過しやすさを重視するなら、審査通過率を公表している会社を優先すると判断しやすくなります。数字を出している会社は受け入れ実績を示しやすく、審査の考え方も比較的見えやすい傾向があるためです。

一方で、通過率を公表していない会社は比較材料が少なく、即日で進めたいときほど選びにくくなります。

「赤字OK」「税金滞納OK」と明記している会社を選ぶ

赤字決算や税金滞納が気になるときは、「対応可」と明示しているファクタリング会社を選ぶのが安心です。ファクタリングは売掛金の売却なので、審査の中心は売掛先の信用力に置かれます。

たとえば、日本中小企業金融サポート機構は赤字決算・税金滞納でも審査対象で、書類は2点のみです。えんナビは開業直後・赤字決算でも相談でき、24時間365日受付で対応しています。

このように、申込企業の状況に不安があっても、条件を明示している会社を選べば、即日資金化までの道筋を立てやすくなります。

税金滞納でも利用できるファクタリング会社10選!注意点も解説

税金滞納でも利用できるファクタリング会社10選!注意点も解説 簡易診断・無料見積を提供している会社を選ぶ

| 会社名 | 診断時間 | 必要情報 | 特徴 |

|---|---|---|---|

| ベストファクター | 30秒 | 売掛金額・支払期日 | 買取可能額の目安がわかる |

| JBL | 10秒 | 売掛金額のみ | 最も簡単・スピーディ |

| QuQuMo | 1分 | 売掛先・金額・期日 | 詳細な見積がわかる |

簡易診断や無料見積に対応している会社を選ぶと、本申し込みの前に「買取できそうか」をつかみやすくなります。審査落ちの可能性を早い段階で見極められるため、無駄な申し込みを減らせる点がメリットです。

使い方はシンプルで、まず3〜5社で簡易診断を試し、買取可能性が高い会社に絞ります。そのうえで手数料や条件を比べ、最も有利な会社に正式申し込みをすると、時間と手間を抑えやすくなります。

即日ファクタリングの審査時間を短縮するオンライン・AI活用法

オンライン完結型やAI審査を活用することで、審査時間を大幅に短縮できます。ここでは具体的な活用法と注意点を解説します。

対面契約との審査時間の違い

| 項目 | 対面型 | オンライン型 | 時間差 |

|---|---|---|---|

| 申し込み | 電話→来店予約 | Web申込(24時間) | -1〜2時間 |

| 書類提出 | 来店して持参 | オンラインアップロード | -移動時間 |

| 面談 | 対面面談(30分〜1時間) | 不要 | -1時間 |

| 審査 | 審査(1〜3時間) | AI審査(最短10分〜2時間) | -最大2時間 |

| 契約 | 対面契約 | 電子契約 | -30分 |

| 合計 | 半日〜1日 | 最短10分〜2時間 | -3〜7時間 |

対面型とオンライン型では、申し込みから入金までにかかる時間が大きく変わります。

対面型は、来店予約や移動、面談が入るため時間が延びやすいです。たとえば、電話での来店予約に1〜2時間、往復の移動に1〜2時間、面談に30分〜1時間、審査に1〜3時間、契約に30分ほどかかることがあります。地域によっては移動だけで3〜4時間かかることもあり、当日入金に間に合わない原因になりやすいです。

一方でオンライン型は、Web申し込みから書類提出、審査、契約までをネット上で完結できます。移動時間がゼロになり、面談も不要なため、自宅やオフィスから出ずに手続きを進められます。

AI審査のメリットとデメリット

AI審査を導入している会社は審査時間が大幅に短縮されます。人間の目視確認をAIが代行するため、24時間いつでも即座に審査が始まる点が大きな強みです。メリットとデメリットを理解して活用しましょう。

メリット

AI審査の最大の強みはスピードです。人間が書類を目視確認する工程が自動化されるため、待ち時間が大幅に短縮されます。

- 審査時間が圧倒的に早い(最短10分〜30分)

- 24時間365日いつでも審査可能

- 深夜や早朝の申し込みでも即座に審査開始

- 人的ミスが少なく審査基準が明確・公平

- 感情に左右されない客観的判断

担当者の経験や主観に左右されず、一定の基準で審査されるため結果の予測がしやすい点もメリットです。

デメリット

AI審査には限界も、数値やデータで表現しにくい情報は評価されにくい傾向があります。

- 個別事情の考慮が難しい(長年の取引関係など)

- イレギュラーケースは人間の審査が必要になることがある

- システムトラブルのリスク

- 柔軟な交渉ができない

たとえば、「売掛先は中小企業だが、20年来の付き合いがあり信頼関係がある」といったケースもあります。

ただ、こうした背景はAIだけでは評価に反映されにくいため、状況によっては人が審査する会社を選んだほうが有利になるかもしれません。

完全AIのファクタリング会社11選!AI審査・査定で即日可能

完全AIのファクタリング会社11選!AI審査・査定で即日可能 即日ファクタリング・審査なしに関するよくある質問

ファクタリングの審査や即日入金についてよくある質問をまとめました。気になる項目をご確認ください。

Q1. 個人事業主やフリーランスでも即日入金は可能ですか?

可能です。ペイトナー、QuQuMo、labol、えんナビなどが個人事業主に対応しています。

Q2. 土日祝日でも即日入金できますか?

labolやJBLなど一部の会社は土日祝日も審査・入金に対応しています。セブン銀行や楽天銀行を振込先に設定すると即時入金が可能です。

Q3. 赤字決算や税金滞納でも審査に通りますか?

通ることは珍しくありません。ファクタリングは売掛先の信用力を重視するため、申込企業の財務状況は大きく影響しません。

Q4. 審査に必要な書類は何ですか?

一般的には請求書と通帳のコピーの2点です。会社によって決算書や本人確認書類が追加で必要になることもあります。

Q5. 同じ売掛金で複数社に申し込んでもよいですか?

相見積もりは問題ありませんが、契約は必ず1社のみにしてください。二重譲渡は違法行為です。

Q6. 手数料相場はどれくらいですか?

2社間ファクタリングは8〜18%程度、3社間ファクタリングは2〜9%程度です。売掛先の信用力や支払期日によって変動します。

まとめ|ファクタリング審査なしは存在しないが即日入金は可能

繰り返すように、審査なしのファクタリングは存在しません。審査なしを謳う業者は違法の可能性が高いため、絶対に利用しないでください。

一方で、審査が簡易的で通りやすい会社は多数あります。本記事で紹介した10社であれば、問い合わせや見積申し込みをきっかけに審査が進み、最短10分〜2時間で資金調達できることもあります。

当日入金を目指すなら、信用力の高い売掛先を選び、請求書と通帳を揃えたうえで午前中に申し込むのがポイントです。まずは簡易診断や無料相談を活用し、複数社の見積を比べながら進めてみてください。