PR

資金繰りに不安を抱える中小企業や個人事業主にとって、従来のファクタリングは「時間がかかる・手数料が高い・対面契約が必須」というハードルがありました。

こうした悩みに応えるのが、完全オンライン対応のファクタリングです。申し込みから入金まで非対面で完結し、最短数十分〜当日入金、手数料も1%台からと格段に利用しやすくなりました。

本記事では、主要30社の特徴を比較し、ファクタリングサービスの選び方をわかりやすく解説します。ぜひ参考にしてください。

完全オンライン対応ファクタリング会社30選

まずは、完全オンラインファクタリングに対応する30社について、手数料・入金スピード・取り扱い限度額・審査通過率などの観点から比較していきます。それぞれの特徴を確認し、自社に最適なサービスを見つけてください。

QuQuMo

| 手数料率(料率) | 1%~14.8% |

| 入金タイミング | 最短2時間 |

| 対応額(下限~上限) | 制限なし |

| 個人事業主対応 | 可 |

| 審査通過率 | 非公開 |

| 契約方式 | 2社間・3社間 |

| 運営会社名 | 株式会社アクティブサポート |

QuQuMoは、完全オンライン特化型のファクタリング会社です。最短2時間での入金と、業界最低水準の手数料1%〜14.8%を実現しています。

申し込みに必要な書類は請求書と通帳コピーの2点のみで、債権譲渡登記などは原則不要となります。法人・個人事業主どちらにも対応しており、金額の上限・下限もありません。

緊急資金が必要で書類準備に時間をかけたくない方は、QuQuMoを第一候補として検討するとよいでしょう。

ペイトナー

| 手数料率(料率) | 10% |

| 入金タイミング | 最短10分 |

| 対応額(下限~上限) | 150万円(初回30万円)まで |

| 個人事業主対応 | 可 |

| 審査通過率 | 非公開 |

| 契約方式 | 2社間ファクタリング |

| 運営会社名 | ペイトナー株式会社 |

個人事業主・フリーランスに特化したファクタリングサービスです。業界最速レベルの最短10分入金を実現し、手数料は一律10%という明快な料金体系が特徴です。

他社では対応が難しい個人間取引の請求書も買取できるため、フリーランスの多様な働き方に対応しています。さらにセブン銀行やChatworkなど35社以上と提携しており、利便性も高いサービスです。

開業直後でも確定申告書なしで利用でき、土日祝日も対応しているため、緊急の資金需要にも柔軟に対応できます。個人事業主やフリーランスの方は、まずペイトナーを第一候補として検討するとよいでしょう。

PAYTODAY

| 手数料率(料率) | 1%~9.5% |

| 入金タイミング | 最短30分 |

| 対応額(下限~上限) | 10万円~上限なし |

| 個人事業主対応 | 可 |

| 審査通過率 | 非公開 |

| 契約方式 | 2社間・3社間 |

| 運営会社名 | Dual Life Partners株式会社 |

PAYTODAYは、AI審査に特化したファクタリングサービスです。最短30分での入金、手数料1%〜9.5%という好条件でのサービスを展開しています。

累計申込金額は200億円を突破しており、業界内での信頼も厚いサービスです。独自開発のAI審査システムにOCR技術を組み合わせ、書類の自動読み取りから審査までを一気通貫で処理します。

24時間365日申し込み可能で、スマホ1台あれば手続きが完結する手軽さも魅力です。

ラボル

| 手数料率(料率) | 一律10% |

| 入金タイミング | 最短30分 |

| 対応額(下限~上限) | 1万円~(上限なし) |

| 個人事業主対応 | 可 |

| 審査通過率 | 非公開 |

| 契約方式 | 2社間ファクタリング |

| 運営会社名 | 株式会社ラボル |

東証プライム上場企業、セレスの100%子会社である株式会社ラボルは、24時間365日対応のファクタリングサービス。1万円からの少額案件に対応でき、土日祝日でも審査・入金が可能な数少ないサービスです。

独自の審査基準により、他社で断られた案件でも対応できる可能性があります。個人間取引の債権も買取対象となっており、フリーランスの多様な働き方にも柔軟に対応しています。上場企業グループならではの安心感と、きめ細やかなサービスの両立が魅力です。

バイオン

| 手数料率(料率) | 10% |

| 入金タイミング | 最短60分 |

| 対応額(下限~上限) | 5万円~(上限非公開) |

| 個人事業主対応 | 可 |

| 審査通過率 | 非公開 |

| 契約方式 | 2社間ファクタリング |

| 運営会社名 | 株式会社バイオン |

株式会社バイオンは、AIファクタリングに特化した企業です。最短60分での入金と手数料一律10%というシンプルな料金体系により、初めての方でも利用しやすいサービスでといえます。

5万円からの少額債権に対応し、上限は非公開ながら柔軟に対応。AIによる機械学習を活用した迅速な与信判断により、スピーディーな資金調達を実現しています。

ビートレーディング

| 手数料率(料率) | 2社間:4%~12%、3社間:2%~9% |

| 入金タイミング | 最短2時間 |

| 対応額(下限~上限) | 下限なし・上限なし |

| 個人事業主対応 | 可 |

| 審査通過率 | 非公開 |

| 契約方式 | 2社間・3社間 |

| 運営会社名 | 株式会社ビートレーディング |

ビートレーディングは、業界最大手のファクタリング会社です。累計契約額1,550億円超、取扱件数71,000社という圧倒的な実績を誇ります。

審査通過率は最大98%と高水準で、月間契約件数も1,000件を超えています。特に注文書ファクタリングに対応しており、受注段階での資金調達が可能です。

15年以上の実績に裏付けられた安定したサービスと、オンライン完結による利便性を両立している点が魅力です。

日本中小企業金融サポート機構

| 手数料率(料率) | 1.5%~(3社間)※2社間非公開 |

| 入金タイミング | 最短3時間 |

| 対応額(下限~上限) | 下限・上限なし(実績3万円~2億円) |

| 個人事業主対応 | 可 |

| 審査通過率 | 非公開 |

| 契約方式 | 2社間・3社間 |

| 運営会社名 | 一般社団法人日本中小企業金融サポート機構 |

日本中小企業金融サポート機構は、一般社団法人による非営利運営のファクタリングサービスです。業界最低水準の手数料1.5%〜を実現し、関東財務局長認定の経営革新等支援機関として経営相談や財務改善のアドバイスも受けられます。

3万円から2億円まで幅広い規模に対応し、最短3時間での入金も可能。非営利団体ならではの良心的なサービスが受けられるのが魅力です。

アクセルファクター

| 手数料率(料率) | 2%~ |

| 入金タイミング | 原則即日(最短1時間程度) |

| 対応額(下限~上限) | 30万円~1億円 |

| 個人事業主対応 | 可 |

| 審査通過率 | 93% |

| 契約方式 | 2社間・3社間 |

| 運営会社名 | 株式会社アクセルファクター |

アクセルファクターは、最短1時間という超速対応が可能なファクタリング会社です。10年以上の運営実績があり、累計買取実績は500億円を超えています。

手数料は2%からと良心的で、30万円から1億円まで幅広い金額に対応しています。経営革新等支援機関の認定を受けており、信頼性も高いサービスといえます。プライバシーマークを取得しているため、情報管理体制も万全です。

株式会社No.1

| 手数料率(料率) | 1%~15%(2社間5%~15%、3社間1%~5%) |

| 入金タイミング | 最短30分 |

| 対応額(下限~上限) | 50万円~1億円 |

| 個人事業主対応 | 可 |

| 審査通過率 | 90%以上 |

| 契約方式 | 2社間・3社間 |

| 運営会社名 | 株式会社No.1 |

株式会社No.1のファクタリングサービスは、最短30分入金と審査通過率90%以上を実現するスピード対応が特徴です。10年以上の運営実績があり、累計買取額は300億円を超えています。

建設業に特化したサービスも展開しており、業界特有のニーズにも対応可能です。初回利用者は手数料50%割引キャンペーンが適用され(2025年9月時点)、3社間取引なら手数料1%〜という業界最安水準で利用できます。

PMG(ピーエムジー)

| 手数料率(料率) | 3%~8% |

| 入金タイミング | 最短即日 |

| 対応額(下限~上限) | 10万円~2億円 |

| 個人事業主対応 | 可 |

| 審査通過率 | 非公開 |

| 契約方式 | 2社間・3社間 |

| 運営会社名 | ピーエムジー株式会社 |

リピート率96%という高い顧客満足度を誇るファクタリングサービスで、「独立系ファクタリング会社売上No.1(東京商工リサーチ調べ)」の実績も持っています。

手数料は3%〜8%と明確で良心的で、10万円から2億円まで幅広く対応可能。無料コンサルティングがついており、資金繰り全般の相談にも応じています。他社からの乗り換え率98%という数字が、サービスの質の高さを物語っています。

長期的に信頼できる資金調達パートナーを求める方には、PMGがベストな選択肢となるでしょう。

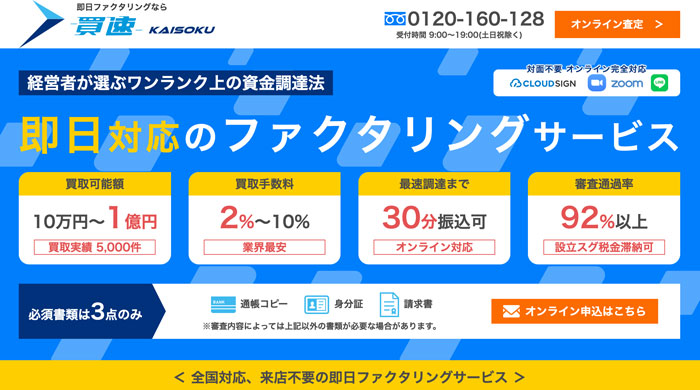

買速(かいそく)

| 手数料率(料率) | 2%~ |

| 入金タイミング | 最短30分 |

| 対応額(下限~上限) | 10万円~(上限なし) |

| 個人事業主対応 | 可 |

| 審査通過率 | 80%以上 |

| 契約方式 | 2社間ファクタリング |

| 運営会社名 | 株式会社アドプランニング |

少額特化型の買速(かいそく)は、最短30分という圧倒的スピード入金と、手数料2%〜の低コストを両立したファクタリングサービスです。10万円からの少額案件に特化し、上限なしで柔軟に対応します。完全オンライン完結により、全国どこからでも迅速かつスムーズな手続きが可能です。

えんナビ

| 手数料率(料率) | 5%~ |

| 入金タイミング | 最短1日 |

| 対応額(下限~上限) | 50万円~ |

| 個人事業主対応 | 可 |

| 審査通過率 | 非公開 |

| 契約方式 | 2社間・3社間 |

| 運営会社名 | 株式会社インターテック |

審査通過率97%という圧倒的な承認率と、24時間365日受付を誇るファクタリングサービスです。土日祝日でも審査・入金に対応しており、緊急時における資金調達に強い味方となるでしょう。

赤字・債務超過・税金滞納のある事業者でも柔軟に対応可能で、財務状況に不安がある方にも利用しやすいのが特徴。コールセンターやチャットで常時相談できる体制を整え、サポートの手厚さでも業界トップクラスです。

JBL

| 手数料率(料率) | 2%~14.9% |

| 入金タイミング | 最短即日(約2時間) |

| 対応額(下限~上限) | ~1億円 |

| 個人事業主対応 | 不可(法人専用・設立1年以上のみ) |

| 審査通過率 | 90%以上 |

| 契約方式 | 2社間・3社間 |

| 運営会社名 | 株式会社JBL |

診療報酬・介護報酬ファクタリングに特化したサービスを展開している法人専用のファクタリングサービスです。設立1年以上の企業限定という条件を設けることで、審査通過率90%以上という高い承認率と、手数料2%〜14.9%という好条件を実現しています。

最短2時間での入金が可能で、上限1億円まで柔軟に対応します。LINEやメールで必要書類を送れる手軽さも魅力で、手続きが迅速に完結します。医療・介護事業を営む法人にとって、JBLは専門性とスピードを兼ね備えたパートナーになるはずです。

SoKuMo(ソクモ)

| 手数料率(料率) | 1%~15% |

| 入金タイミング | 最短30分 |

| 対応額(下限~上限) | 下限10万円程度~上限なし |

| 個人事業主対応 | 可 |

| 審査通過率 | 60%程度 ※平均 |

| 契約方式 | 2社間(オンライン完結) |

| 運営会社名 | 株式会社SoKuMo |

株式会社SoKuMoは、完全オンライン完結に特化したファクタリングサービスです。完全非対面・書類アップロードのみで手続きが完了します。

同社は最短30分入金と手数料1%〜という圧倒的な低コストを実現。審査通過率は60%前後と他社より厳しめですが、その分手数料が大幅に抑えられており、基準をクリアできれば有利な条件で資金調達が可能です。

株式会社アドプランニング

| 手数料率(料率) | 2%~10% |

| 入金タイミング | 最短30分 |

| 対応額(下限~上限) | 10万円~1億円 |

| 個人事業主対応 | 可 |

| 審査通過率 | 88%以上 |

| 契約方式 | 2社間・3社間 |

| 運営会社名 | 株式会社アドプランニング |

複数のファクタリングサービスを展開する総合企業で、審査通過率88%以上の高水準と最短30分入金を実現しています。手数料は2%〜10%、10万円から1億円まで対応可能で、バランスの取れたサービス内容が特徴です。

ビジネスマッチングサービスも併用できるため、資金調達以外のサポートも受けられます。さらに2社間・3社間のどちらも選択でき、柔軟な審査対応が期待できます。

OLTA(オルタ)

| 手数料率(料率) | 2%~9% |

| 入金タイミング | 最短即日 |

| 対応額(下限~上限) | 30万~500万程度 |

| 個人事業主対応 | 可 |

| 審査通過率 | 90% |

| 契約方式 | 2社間・3社間 |

| 運営会社名 | OLTA株式会社 |

OLTA株式会社は、日本初のオンライン完結型ファクタリング企業です。20万社以上のデータベースを活用した精度の高い審査が特徴で、大手企業や銀行との提携数は業界最多。MUFG Digital アクセラレータ採択企業として、その技術力の高さが公的に認められています。

AI審査システムにより審査通過率90%を実現し、手数料も2%〜9%と良心的です。クラウド会計ソフトとの連携にも対応しており、スムーズな資金調達を可能にします。

FREENANCE(フリーナンス)

| 手数料率(料率) | 3%~10% |

| 入金タイミング | 最短2時間 |

| 対応額(下限~上限) | 下限・上限なし |

| 個人事業主対応 | 可 |

| 審査通過率 | 非公開 |

| 契約方式 | 2社間ファクタリング |

| 運営会社名 | GMOクリエイターズネットワーク株式会社 |

GMOグループが運営するFREENANCEは、フリーランスに特化したファクタリングサービスです。最大5,000万円の損害賠償保険が無料付帯する画期的な仕組みにより、フリーランス特有の事業リスクを幅広くカバーします。

2025年7月にfreeeグループ入りを果たし、さらなるサービス強化が期待されています。手数料は3%〜10%、最短2時間入金という優れた条件に加え、専用口座サービスや収納代行機能も利用可能です。

保険付きの安心感と資金調達の両方を求めるフリーランスにとって、FREENANCEは頼れるパートナーとなるでしょう。

みんなのファクタリング

| 手数料率(料率) | 7.0%~15.0% |

| 入金タイミング | 最短60分 |

| 対応額(下限~上限) | 1万円~300万円(※初回100万円迄) |

| 個人事業主対応 | 可 |

| 審査通過率 | 非公開 |

| 契約方式 | 2社間ファクタリング |

| 運営会社名 | 株式会社チェンジ |

みんなのファクタリングは、1万円から対応可能な少額特化型ファクタリングサービスです。土日祝日も対応し、最短60分での入金が可能なスピード感が評価されています。

初回は100万円まで、2回目以降は300万円まで対応し、AI審査の導入によりスピーディーな与信判断を実現しています。赤字や税金滞納中でも申し込みできる柔軟な審査体制も強みです。

SAクラウドファクタリング

| 手数料率(料率) | 2〜9% |

| 入金タイミング | 最短即日(書類が揃えば翌営業日振込) |

| 対応額(下限~上限) | 上限・下限なし(公式で「上限・下限なし」と明記) |

| 個人事業主対応 | 可(法人・個人事業主いずれも対応可) |

| 審査通過率 | 非公開 |

| 契約方式 | 2社間ファクタリング(取引先に知られず完結) |

| 運営会社名 | 株式会社サウスエージェンシー(審査・契約はOLTA株式会社が実務担当) |

OLTA株式会社との戦略的提携により、上場企業の技術基盤と地域密着型サポートを融合させた次世代ファクタリングです。手数料は2〜9%、最短即日で資金化が可能です。

上限・下限なしの柔軟対応に加え、電子契約を活用して来店不要を実現。クラウドサインでの契約により、安全性と利便性の両方を確保しています。

MSFJ

| 手数料率(料率) | 1.8%~ |

| 入金タイミング | 最短1時間 |

| 対応額(下限~上限) | 10万円~5,000万円 |

| 個人事業主対応 | 可 |

| 審査通過率 | 90%以上 |

| 契約方式 | 2社間・3社間 |

| 運営会社名 | MSFJ株式会社 |

業界最低水準の手数料1.8%〜を実現し、審査通過率90%以上・最短1時間入金という圧倒的な条件を提供するファクタリング会社です。10万円から5,000万円まで幅広く対応し、2社間・3社間どちらも選択できます。

建設業特化サービスも展開しており、業界特有のニーズにも柔軟に対応可能です。迅速審査システムにより、資金調達までのスピード感を大幅に短縮しています。

GMO BtoB早払い

| 手数料率(料率) | 請求書:1%~10%、注文書:2%~12% |

| 入金タイミング | 最短2営業日 |

| 対応額(下限~上限) | 数万円~(1回の買取合計100万円以上、スポット300万円以上) |

| 個人事業主対応 | 不可(法人専用) |

| 審査通過率 | 非公開 |

| 契約方式 | 2社間(基本) |

| 運営会社名 | GMOペイメントゲートウェイ株式会社 |

GMOグループが提供する「GMO BtoB早払い」は、法人専用の次世代型ファクタリングサービスです。注文書段階での資金化を可能にする画期的な仕組みにより、納品前でも柔軟に資金調達ができます。

請求書なら手数料1%〜10%、注文書でも2%〜12%と好条件を設定。継続取引100万円以上という条件のもと、リピート率86%以上という高い顧客満足度を誇ります。大手企業グループならではの信頼性と、充実したサポート体制も強みです。

トップ・マネジメント

| 手数料率(料率) | 3.5%~12.5% |

| 入金タイミング | 最短即日 |

| 対応額(下限~上限) | 30万円~3億円(※1社1億円まで) |

| 個人事業主対応 | 可 |

| 審査通過率 | 非公開 |

| 契約方式 | 2社間・3社間 |

| 運営会社名 | 株式会社トップマネジメント |

執筆内容: 基本情報:広告・IT業界特化、高額対応、最大の特徴:30万円〜3億円の幅広い対応、業界特化、サービス詳細:手数料3.5%〜12.5%、1社1億円まで、特徴:Zoom・Meet対応、広告・IT業界専門知識、利用条件:法人・個人事業主対応、広告・IT業界特化

入金QUICK

| 手数料率(料率) | 0.5%~ |

| 入金タイミング | 最短2営業日(初回最短6営業日) |

| 対応額(下限~上限) | 30万円~(上限審査後設定) |

| 個人事業主対応 | 可 |

| 審査通過率 | 非公開 |

| 契約方式 | 2社間ファクタリング |

| 運営会社名 | SBIビジネス・ソリューションズ株式会社 |

業界最低水準の手数料0.5%〜3.8%を実現する法人専用ファクタリングサービス。大手金融グループならではの信頼性と圧倒的な低コストが魅力です。

年商1億円以上の法人限定で、請求QUICKとの併用が必須であるものの、その分優遇制度が充実しています。初回は最短6営業日かかりますが、継続利用では最短2営業日での入金が可能です。

マネーフォワード アーリーペイメント

| 手数料率(料率) | 1%~10% |

| 入金タイミング | 最短2営業日 |

| 対応額(下限~上限) | 50万円~(上限なし) |

| 個人事業主対応 | 不可(法人専用) |

| 審査通過率 | 非公開 |

| 契約方式 | 2社間(※売掛先へ直接支払) |

| 運営会社名 | マネーフォワードケッサイ株式会社 |

東証プライム上場企業が提供する法人専用ファクタリングサービスです。会計ソフトとの連携によるスムーズな手続きが最大の特徴で、2024年6月からはAI仮審査「SHIKIN+」を導入し、将来債権の買取にも対応しています。

手数料は1%〜10%、50万円から上限なしで対応可能。売掛先への直接支払いシステムを採用しており、回収業務の手間を省ける点も強みです。マネーフォワードユーザーにとっては、連携のしやすさから、とりわけ便利なサービスといえます。

電子請求書早払い

| 手数料率(料率) | 1%~6% |

| 入金タイミング | 最短2営業日 |

| 対応額(下限~上限) | ~1億円 |

| 個人事業主対応 | 可 |

| 審査通過率 | 非公開 |

| 契約方式 | 3社間ファクタリング |

| 運営会社名 | 株式会社インフォマート・GMO-PG |

株式会社インフォマートとGMO-PG(GMOペイメントゲートウェイ)、2つの上場企業が共同運営する「3社間特化型」ファクタリングサービスです。手数料は1%〜6%と業界最低水準で、上限1億円まで対応し、最短2営業日での入金が可能です。

3社間取引のため売掛先への通知は必要ですが、その分手数料を大幅に抑えられるのが特徴です。

ファクネット (FACNET)

| 手数料率(料率) | 2%~ |

| 入金タイミング | 最短即日 |

| 対応額(下限~上限) | ~5,000万円 |

| 個人事業主対応 | 可 |

| 審査通過率 | 90%以上 |

| 契約方式 | 2社間・3社間 |

| 運営会社名 | 株式会社アンカーガーディアン |

ファクネット(FACNET)は、スマホ特化型のファクタリング会社です。審査通過率90%以上、手数料2%〜という好条件でのファクタリングをスマホ1台で利用できます。

スマホカメラで書類を撮影して送るだけで申し込みが完了し、最短即日入金・上限5,000万円まで対応可能です。法人・個人事業主を問わず、全業種で利用できるサービスです。

SOKULA(ソクラ)

| 手数料率(料率) | 2%~15% |

| 入金タイミング | 最短2時間 |

| 対応額(下限~上限) | 下限設定なし(少額~大口対応) |

| 個人事業主対応 | 可 |

| 審査通過率 | 93%以上 |

| 契約方式 | 2社間ファクタリング |

| 運営会社名 | 株式会社アクセルファクター |

アクセルファクター系列のサービスは、審査通過率93%以上という高い承認率と最短2時間での入金を実現するスピードが特徴です。下限設定なしで、少額から大口まで柔軟に対応しています。

手数料は2%〜15%と幅広く設定され、プライバシーマーク取得による徹底した情報管理体制を整えています。年間3,000件超の相談実績があり、これまで情報漏洩ゼロという高い安全性を誇るのも魅力です。

ネクストワン

| 手数料率(料率) | 1.5%~10% |

| 入金タイミング | 最短2時間 |

| 対応額(下限~上限) | 30万円~上限なし |

| 個人事業主対応 | 不可(法人専用) |

| 審査通過率 | 96% |

| 契約方式 | 2社間・3社間 |

| 運営会社名 | 株式会社ネクストワン |

ネクストワンは、法人専用で審査通過率96%という業界最高水準を誇るファクタリングサービスです。元経営コンサルティング会社の背景を持ち、経営支援にも力を入れています。

手数料は1.5%〜10%、最短2時間入金という優れた条件。乗り換えキャンペーンでは平均10%の手数料割引実績があり、他社からの切り替えにも最適です。診療報酬・介護報酬ファクタリングにも対応し、幅広いニーズに応えています。

GoodPlus

| 手数料率(料率) | 5%〜15% |

| 入金タイミング | 最短90分(即日資金化) |

| 対応額(下限〜上限) | 公式未記載(少額から可能) |

| 個人事業主対応 | 可(法人・個人事業主とも対応) |

| 審査通過率 | 非公開(公式数値なし) |

| 契約方式 | 2社間ファクタリング |

| 運営会社名 | GoodPlus株式会社 |

GoodPlus株式会社は、全国対応・非対面完結型のファクタリングサービスです。最短90分での入金を実現し、手数料5%〜15%で土日祝日も対応可能です。

2025年9月時点、他社より5%手数料を割引するキャンペーンを実施中。スマホ完結のスピード審査により、少額から資金化できます。法人・個人事業主を問わず、全業種で利用できるサービスです。

CoolPay(クールペイ)

| 手数料率(料率) | 2%~15% |

| 入金タイミング | 最短即日 |

| 対応額(下限~上限) | 10万円~5,000万円 |

| 個人事業主対応 | 可 |

| 審査通過率 | 非公開 |

| 契約方式 | 2社間ファクタリング |

| 運営会社名 | 株式会社CoolPay |

注文書ファクタリングにも対応する次世代型ファクタリングサービスです。請求書だけでなく注文書段階での資金化が可能で、より早期の資金調達を実現します。

AI審査により最短60分での審査回答ができ、スマホ撮影のみで申し込みが完了。手数料は2%〜15%、10万円から5,000万円まで対応可能です。

完全オンラインファクタリングとは?基本知識をおさらい

完全オンラインファクタリングとは、申し込みから入金まですべてをWeb上で完結できる資金調達サービスです。ここでは、従来型との違いや市場動向などをおさらいしていきます。

従来のファクタリングとの違い

従来の対面契約では、入金までに数日から1週間程度かかることが一般的でした。一方、オンライン契約はWeb申し込み・AI審査・電子契約・入金という流れで、わずか数時間から1日で完結します。

この時間短縮により、緊急の資金需要にも迅速に対応できるようになりました。さらに地理的な制約がなく、全国どこからでも同じサービスを利用できる点も大きなメリットといえます。まずは自社の状況に合わせて、対面型とオンライン型のどちらが適しているかを検討してみるとよいでしょう。

完全オンライン対応の定義と条件

完全オンライン対応とは、申し込みから入金までの全工程をWeb上で完結できることを意味します。電子契約システムやオンライン本人確認(eKYC)の導入により、法的効力を持つ契約をオンラインで締結できるようになりました。

デジタル庁では、電子署名の定義を次のように示しています。

平成13年4月1日から施行された 「電子署名及び認証業務に関する法律(平成12年法律第102号)」(電子署名法)に基づき、本人による一定の要件を満たす電子署名が行われた電子文書等は、真正に成立したもの(本人の意思に基づき作成されたもの)と推定されます。

デジタル庁 電子署名

このように電子署名法により、電子契約は紙の契約と同等の法的効力を持ち、改ざん防止機能により安全性も高まっています。上記の仕組みを理解しておくことで、オンライン契約への不安を払拭し、安心してサービスを活用できるでしょう。

完全オンライン化の背景・市場動向

コロナ禍以降、金融サービス全体でDX(デジタルトランスフォーメーション)が急速に進み、非対面・非接触ニーズの高まりがファクタリング業界にも波及しました。これにより、従来対面中心だった取引がWeb完結型へとシフトし、業務の効率化・標準化が一気に進んでいます。

特に、AIを活用した審査システムやeKYC(オンライン本人確認)、クラウド契約サービスの普及が、審査時間や書類負担を大幅に削減しました。これまで数日〜1週間かかっていた審査が数時間〜翌日入金に短縮され、地方や小規模事業者でも都市部と同じ条件で資金調達が可能になっています。

市場規模も拡大傾向にあります。アンクパートナーズの調査によると、ファクタリング市場は診療報酬などを含め 約6.0兆円規模 に達し、買取兼業が約5割強、買取専業が約3割強、メディカル系が約1割という構成比となっています。

2025年7月、アンクパートナーズ合同会社では、ファクタリング市場につき、2025年3月期の市場規模(売掛債権買取額)を6.0兆円と推計し、業界動向をまとめました。

アンクパートナーズ

今後は、電子署名法やインボイス制度など制度面の整備がさらに進むことで、サービスの質・安全性・透明性がいっそう高まり、オンライン型ファクタリングの利用が一層広がっていくと考えられます。

オンライン完結型やスマホ、アプリでのデジタルファクタリングも広がっている

アンクパートナーズ

対応可能なファクタリングの種類

オンラインファクタリングでは、主に2社間ファクタリングが基本です。売掛先への通知が不要なため、取引先との関係に配慮したい事業者に適しています。

3社間ファクタリングは売掛先の同意確認が必要ですが、その分手数料を低く抑えられるメリットがあります。債権譲渡登記が不要な業者であれば、即日入金も可能です。

なお、個人向けの給与ファクタリングは貸金業法違反の疑いがあるため、絶対に避けてください。自社の状況や売掛先との関係性を踏まえ、どちらの方式が適しているかを検討するとよいでしょう。

【タイプ別】オンライン審査で有利な債権・不利な債権

| 債権タイプ | 審査通過率 | 主な特徴 | 必要書類 | 対応業者の一例 |

|---|---|---|---|---|

| 請求書債権 | ◎ 高い | 納品完了で回収リスク最小 | 請求書・納品書・検収書 | 全業者対応 |

| 定期契約債権 | ◎ 高い | 継続取引で信用度高い | 基本契約書・取引履歴 | ビートレーディング、PMG |

| スポット債権 | △ やや低い | 過去実績なく判断材料少ない | 契約書・発注書・納品書 | アクセルファクター |

| 注文書債権 | × 低い | 納品前でキャンセルリスク | 注文書・基本契約書 | CoolPay、GMO BtoB早払い |

| 長期サイト債権 | △ やや低い | 60日超は回収リスク上昇 | 請求書・契約書・取引履歴 | MSFJ、トップ・マネジメント |

完全オンラインファクタリングでは、扱う債権の種類によって審査通過の難易度が大きく変わります。ここでは、オンライン審査で有利な債権・不利な債権を種類別で解説します。

請求書債権

納品・検収が終わった後に発行される請求書は、もっとも審査に通りやすい債権です。取引の実在と成立を証明しやすく、売掛先が大企業や公的機関ならば通過率はさらに上がります。過去の支払い実績(通帳記録など)や基本契約の写しまで揃えて提出すれば、条件面の改善も期待できるでしょう。納品済みの請求書がある場合は、まずこれを優先的に使ってください。

定期契約債権

保守やサブスクのようなリカーリング型の収益は、将来キャッシュフローが見通しやすく審査での評価が高くなります。特に半年以上の継続取引を証明できれば、信用度は大幅に向上します。その際、基本契約(MSA)や更新履歴、SLAにもとづく提供実績などを組み合わせて提示してください。債権の正当性と売掛先の支払い能力の両面を補強できます。

スポット債権

スポット債権は継続的な支払い履歴がないため、相対的に厳しめの評価になりがちです。しかし契約書・発注書・納品書・検収書などで取引の実在性を立証し、売掛先の信用力を示せれば審査に通る可能性はあります。

注文書ベース債権

注文書の資金化は、納品・検収前でキャンセルリスクが残るため審査は厳しくなります。正式な発注書や基本契約、仕様確定の証憑、進捗を示す資料などを積み重ねて未確定要素を減らすことが重要です。

長期サイト債権

支払いサイトが長期化するほど、未回収リスクに応じて手数料が上がりやすくなります。60〜90日の長期サイトでも対応可能なファクタリング会社は存在しますが、売掛先の信用力や継続取引の履歴を丁寧に示すことが大切です。MSFJやトップ・マネジメントなど、建設業やIT業界に特化した業者なら、長期サイト債権に応じる可能性はあります。

完全オンラインファクタリングの選び方・比較ポイント

自社に合うファクタリング会社を見極めるには、入金スピード・手数料・対象事業者・審査方式の4点を比較することが大切です。ここでは、それぞれの観点から見た特徴と、おすすめできるサービスを解説します。

入金スピードで選ぶ

非常に緊急度が高い場合は、最短10分〜2時間で入金可能なペイトナーやQuQuMoをおすすめします。通常の急ぎ案件なら最短即日入金のPAYTODAY、ラボル、買速で十分です。計画的な資金調達なら翌日以降の入金となる入金QUICKやマネーフォワードでも問題ありません。

「最短」の入金時間は、必要書類がすべて揃い、審査がスムーズに進んだ場合の目安です。実際の入金までには、状況により表記された時間以上かかる可能性があるため、余裕を持った申し込みを推奨します。審査落ちのリスクに備え、複数のサービスを比較検討したり、複数のサービスに申し込んだりすることも選択肢の一つです。

手数料・コスト面で選ぶ

手数料はサービス内容や審査基準によって幅があり、一般的には1%台から10%を超えるものまで存在します。手数料が低い場合は審査が慎重になりやすく、高い場合は柔軟な審査が期待できる傾向にあります。

実質的なコストは、基本手数料に事務手数料や振込手数料などを加えて算出してください。継続利用によるリピート割引も確認し、総額で比較することが重要です。さらに手数料だけでなく、審査通過率や入金スピードとのバランスも踏まえて選ぶと安心でしょう。

対象事業者の範囲で選ぶ

ファクタリングは、対象となる事業者によって選び方が変わります。たとえば、法人向けで高額な取引に対応できるサービスには、ビートレーディング、PMG、GMO BtoB早払いなどがあります。

一方、個人事業主やフリーランスが利用しやすく、少額から対応しているサービスとしては、ペイトナー、ラボルなどが挙げられます。さらに、特定の業種に特化したファクタリングサービスもあり、建設業向けの株式会社No.1やMSFJ、IT・広告業向けのトップ・マネジメント、医療関連向けのサービスなどがあります。

審査方式で選ぶ

審査方法にはAI審査と人的審査があります。AI審査は短時間で結果が出やすい一方、提出された情報をもとに機械的に判断される傾向があります。

完全AI審査のファクタリング会社10選!【2025年最新】

完全AI審査のファクタリング会社10選!【2025年最新】

これに対し人的審査は時間こそかかりますが、個別の事情を考慮した柔軟な対応が期待できる場合があります。自社の状況や優先順位に合わせて、どちらの審査方式が適しているかを検討するとよいでしょう。

完全オンラインファクタリングのメリット

完全オンラインファクタリングは「時間・コスト・安全性」の面で従来型より優れており、資金調達をスムーズに進めたい法人・個人に重宝されています。ここでは、24時間申し込み可能なスピード感やコスト削減、非接触取引など、具体的なメリットを解説します。

24時間365日申し込み可能でスピーディー

オンラインファクタリングは24時間365日申し込みができ、営業時間の制約から解放されます。従来3〜5日かかっていた入金までの期間が数時間〜1日へ短縮され、急な資金需要にも対応しやすくなります。

コストを削減し全国どこからでも利用できる

交通費や郵送費が不要で、全国どこからでも手続き可能です。対面不要のため移動や書類送付にかかる時間・コストを大幅に削減できます。

非接触で安全な取引ができる

感染症対策として非接触で取引できる点も大きな利点です。さらにデジタル保存により書類管理が効率化されるため、事前に書類をデジタル化しておくとスムーズに進められます。

完全オンラインファクタリングのデメリット・注意点

完全オンラインファクタリングには多くの利点がある一方で、注意すべきデメリットも存在します。ここでは代表的なリスクや課題を整理し、それぞれの対策を解説します。

3社間ファクタリング対応が限定的

オンライン型では3社間ファクタリングへの対応が限られ、手数料が高止まりする傾向があります。複雑な案件では対面相談ができないため、コミュニケーションに不安を感じるかもしれません。

AI審査の柔軟性がイマイチ

AI審査はスピード面で優れる一方、例外的な事情を考慮しにくく、柔軟性に欠ける場合があります。人的審査のほうがよいケースもあるため、自社の状況に合わせた審査方式を選ぶ必要があります。

セキュリティリスクに注意

情報漏洩やフィッシング詐欺といったセキュリティリスクも存在します。SSL暗号化やISO認証などを確認し、信頼できる事業者を選びましょう。

完全オンラインファクタリングの利用の流れ

- Web申し込み:基本情報と売掛金詳細を入力(5〜10分)

- 必要書類アップロード:請求書・通帳コピー・身分証明書をアップロード

- AI・オンライン審査:売掛先信用調査・申込者財務分析(最短10分〜数時間程度)

- 査定結果・条件提示:買取可能額・手数料率・入金予定日が通知

- 電子契約締結:クラウドサインなどで本人確認後に電子署名

- 売掛金買取・入金:契約完了後に指定口座へ入金

完全オンラインファクタリングは、申し込みから入金まで6つのステップで進みます。各段階のポイントを押さえることで、資金調達をよりスムーズに進められるでしょう。その利用手順について、具体的に見ていきます。

ステップ1|申し込み

Webサイトや専用アプリから申し込みフォームに必要事項を入力します。法人・個人に応じた必要書類の準備が重要です。

ステップ2|書類提出

身分証や請求書など、求められる書類をデジタル形式でアップロードします。事前にPDFや画像にしておくとスムーズです。

ステップ3|審査

AI審査・人的審査のいずれかで確認がおこなわれます。AI審査はスピーディー、人的審査は柔軟性があるなど特徴を理解しましょう。

ステップ4|契約締結

審査を通過すると契約書が発行され、電子署名で締結します。ここで手数料や入金予定日などの条件を再確認してください。

ステップ5|債権譲渡・入金手続き

契約後に債権譲渡手続きを経て、指定口座へ入金されます。従来より短い時間での入金が可能です。

ステップ6|事後管理

入金後の書類や取引履歴をデジタルで管理します。複数社利用時は履歴を整理し、次回以降の審査に備えましょう。

必要書類の準備・デジタル化のコツ

必要書類を事前に整え、デジタル化しておくことで、申し込みから審査までをスムーズに進められます。たとえば、請求書は文字が鮮明に写り、四隅が入るように影を避けて撮影しましょう。通帳コピーは最新3〜6か月分、身分証明書は有効期限内で表裏両面をそろえておくことが大切です。

多くのサービスでは、請求書・通帳コピー・身分証明書など、提出する必要書類をPDF形式でアップロードすることが推奨されています。ただ、容量制限(例:1ファイル10MB以下など)はサービスによって異なるため、事前に確認しておくと安心です。

書類を申し込み前にすべて準備しておくと、アップロードや入力にかかる時間を減らせます。より早く審査・入金まで進められるでしょう。

トラブル回避のための確認事項

ファクタリング契約では、契約条件や追加費用、書類管理の方法を事前に確認しておくことが重要です。契約書では「償還請求権の有無」を必ず確認し、できるだけノンリコース契約を選ぶようにしましょう。これにより、万一の際の返済リスクを減らせます。

また、手数料以外に事務手数料(0円〜3万円)、振込手数料、債権譲渡登記費用(登録免許税と司法書士報酬を合わせて8万円〜15万円程度、必要な場合)などの追加費用がかかることがあります。同じく、契約前に総額を確認しておきましょう。

入金予定日や緊急時の連絡先、契約書の保存方法も忘れずにチェックしてください。契約書は電子データで保管し、税務調査に備えて7年間保存します。こうしたポイントを事前に確認することで、不要なトラブルや追加負担を避けられるでしょう。

完全オンライン利用時の成功のコツ・注意点

確実に資金調達を成功させるため、実践的なテクニックと避けるべきリスクについて理解しておきましょう。

即日入金を実現するための準備

即日入金を希望する場合、多くの業者が午前中の申し込みを推奨しています。締め切り時間は業者によって異なるため、事前に確認しましょう。

また、書類不備を防ぐため、請求書は発行日・支払期日・金額・宛先を明記し、通帳は最新残高・売掛先からの入金履歴・口座名義一致・3ヶ月以上の取引履歴を確認してください。身分証は有効期限内のものを準備し、住所・氏名が申し込み内容と一致することを確認します。

債権譲渡登記不要業者を選択し、審査基準・必要書類・入金可能時間・土日祝対応を事前確認してください。前日までにすべての準備を完了させ、当日朝一番で申し込みすることが大切です。

手数料を抑える交渉・選択術

オンラインファクタリングの手数料を下げるには、複数社への同時申し込みと条件比較が有効です。まずは3社程度に申し込み、各社の条件を比較表にまとめ、最良条件を他社に提示して交渉することで好条件を引き出せます。最終的にもっとも条件の良い1社を選びましょう。

継続利用によって、2回目以降の取引で手数料率の交渉がしやすくなることもあります。売掛先が上場企業や大手企業であることを強調し、過去1年の入金履歴や取引契約書などを提示すれば、条件改善の可能性が高まります。

避けるべき業者・契約の特徴

ファクタリングを利用する際には、契約条件や業者の信頼性をしっかり見極めることが大切です。まず、契約書では「償還請求権の有無」を必ず確認し、できるだけノンリコース契約を選びましょう。償還請求権ありの契約では、売掛金が回収できなかった場合に利用者が買い戻し義務を負うためリスクが高くなります。

また、「審査不要」「誰でもOK」と謳う業者や給与ファクタリング業者は避けるべきです。違法金利や法外な手数料、詐欺の可能性が高く、不透明な料金体系や所在地不明確・代表者名非公開の業者も信用できません。

さらに、口約束やメールだけでの契約もトラブル時に証拠が残らず危険です。少しでも不審に感じたら別の業者を検討し、必ず信頼できる業者と契約してください。

ファクタリングの詐欺手法とは?晒しや逮捕事例も

ファクタリングの詐欺手法とは?晒しや逮捕事例も

完全オンラインファクタリングに関するよくある質問(FAQ)

ファクタリング利用時によく寄せられる代表的な8つの質問について、簡潔かつ具体的に解説します。疑問を解消し、安心してサービスを利用しましょう。

オンライン契約の安全性・セキュリティは大丈夫?

多くの優良業者はウェブサイトにSSL暗号化通信を導入し、通信内容を外部から読み取られないよう保護しています。ただし、URLが「https://」で始まっていても、サイト自体の信頼性を保証するわけではありません。必ず運営者情報や会社概要を確認し、実在する企業かどうかを確かめることが大切です。

さらに電子署名法により、オンライン契約は紙の契約と同等の法的効力を持ち、タイムスタンプ機能によって改ざん防止が図られています。大手業者の多くがプライバシーマークを取得し、個人情報保護体制を徹底しているほか、ISO27001認証を受けている企業なら国際基準に沿った情報管理が実施されているため、より高度なセキュリティ対策が期待できます。

個人事業主でもオンライン完結で利用できる?

大半のファクタリング会社が個人事業主に対応しており、申し込みから入金までオンラインで完結できます。ただし、法人に比べて審査がやや厳しい傾向があり、必要書類も多くなることがあります。たとえば確定申告書(直近2年分)、開業届の控え、事業実態を示す書類、取引先との契約書などが一般的です。

一方で、個人事業主やフリーランスに特化したサービスを選ぶことで、審査通過率を高められます。たとえば、ペイトナー(最短10分入金)、ラボル(24時間365日対応)など、専門性を持つ業者が増えています。こうした事業者は書類要件を簡素化している場合も多く、初めてでも安心して申し込めるでしょう。

必要書類が少ない会社はどこ?

必要書類が最小限の会社を選ぶことで、申し込み手続きを大幅に簡素化できます。たとえば、QuQuMoは「請求書・通帳コピー」の2点のみ、ペイトナーは「請求書・本人確認書類」の2点のみで申し込み可能。PAYTODAYも基本は2点からスタートし、追加書類は審査結果に応じて求められる仕組みです。

こうした最少書類対応の業者はAI審査を導入している場合が多く、入力内容や取引履歴から自動的に与信判断を行うため、審査時間の短縮や書類削減が可能になっています。まずは少額の取引から利用を始めることで審査ハードルを下げ、その後必要に応じて追加書類を提出する、といったテクニックもあります。

必要書類が少ないファクタリング会社10選【2025年最新】

必要書類が少ないファクタリング会社10選【2025年最新】

土日祝日でもオンライン審査・入金は可能?

一部のファクタリング会社は、平日だけでなく土日祝日にも対応しています。たとえば、ラボルは24時間365日完全対応、ペイトナーも土日祝の審査を受けつけています。ただ、みんなのファクタリングは毎日9:00〜18:00、えんナビは24時間365日受付というように、各社で受付時間や対応範囲が異なります。

一方で、銀行営業時間外は入金が翌営業日になるケースが一般的です。24時間入金対応ができるのはごく一部のサービスに限られます。そのため、土日祝日に資金調達を検討する場合は、事前に各社の対応時間・入金条件を確認しておくことが重要です。

手数料以外の費用はかかる?

代表的なものとしては、振込手数料(おおむね250〜880円)、債権譲渡登記(必要な場合は7〜15万円)、紙の契約書にかかる印紙代(電子契約なら不要)が挙げられます。

多くの業者はこれらの諸費用を手数料に含めていますが、サービスによっては別途請求されることがあります。利用前に総額を確認し、追加費用の有無を明確にしておくことが大切です。

審査に落ちた場合の対策は?

審査に落ちる主な理由は、売掛先の信用力不足、請求書の不備、申込者自身の財務状況の悪化、提出書類の不足などです。これらを見直すことで通過率を高められます。具体的には、信用力の高い売掛金を選ぶ、書類を事前に整備する、審査基準が異なる業者を探すなどの方法があります。

複数社同時申し込みは可能?

ファクタリングは融資ではないため、複数社への同時申し込み自体は法的に問題ありません。複数社に申し込みことで、条件を比較しやすくなり、審査落ちリスクを分散でき、交渉材料としても活用できます。

ただし、同一債権を複数の業者に重複して売却することは違法とされています。最終的には1社のみと契約し、断る場合は必ず丁寧に連絡しましょう。まずは3〜5社程度に同時申し込みし、その中から最良条件の1社を選ぶ形が望ましいです。

オンライン契約で税務処理は問題ない?

国税庁も電子契約の有効性を認めており、電子契約書は税務調査でも問題なく利用できます。2024年1月からは電子取引データの電子保存が義務化されたため、PDFなどでの保存・管理が求められるようになりました。

また、電子契約には、紙の契約と異なり印紙税が不要というメリットもあります。会計処理では、ファクタリングの手数料を「売上債権売却損」や「支払手数料」として計上するのが一般的です。

まとめ

ファクタリング市場はオンライン化によって大きく進化し、低コスト・高速入金・24時間対応など、これまでにない選択肢が整いつつあります。

まずは自社の事業規模や資金ニーズ、緊急度を整理し、3〜5社に相見積もりを取り条件を比較することが大切です。複数社を検討することでリスクを分散し、より有利な条件を選びやすくなります。

適切にオンラインファクタリングを活用すれば、資金繰りの安定に大きく役立ち、事業の成長を着実に後押しできます。本記事を参考に、自社に最適なファクタリングサービスを見極めてください。