PR

審査の際に必要書類が少ないファクタリング会社なら、準備や審査が早く手間も少ないです。本記事では、必要書類が少ないおすすめの優良ファクタリングサービスを紹介します。

請求書と本人確認書類、通帳コピー等があれば審査可能と、必要書類が少ないファクタリング会社を紹介していますので、条件に合った業者が見つかります。

必要書類が少ないファクタリング会社10選|2026年最新

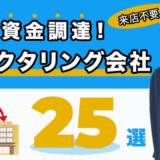

必要書類の少ないファクタリング会社の比較一覧表と、各ファクタリング会社の詳細です。必要書類の数や入金最短時間、手数料、上限額などを横断的にチェックできるため、自社に合う候補を短時間で絞り込めます。

※会社名タップで記事の詳細箇所へ移動します

以下で、必要書類が少ない各ファクタリング会社の詳細を解説します。表を参考にしながら、各社の特徴や条件を順番に見ていきましょう。

QuQuMo

| 必要書類 | 請求書 通帳コピー 本人確認書類 |

| 手数料 | 1%〜 |

| 入金スピード | 最短2時間 |

| 利用限度額 | 上限なし |

| オンライン完結 | 可能 |

| 対象 | 法人・個人事業主 |

| 特徴 | 完全オンライン型で業界低水準手数料 |

QuQuMo(ククモ)は、請求書・本人確認書類・通帳コピーの3点のみで申込み可能な、必要書類が少ない完全オンライン型ファクタリングサービスです。

書類準備の手間を大幅に削減でき、最短即日で資金化できるスピード対応が魅力。さらに、債権譲渡登記が不要・上限額なしという柔軟な仕組みを採用しており、法人・個人事業主を問わず利用しやすい点も特徴です。

契約にはクラウドサインを使用し、安全性を確保しながら業界最安クラスの手数料(1%〜)を実現。すべての手続きがオンラインで完結するため、全国どこからでもスムーズに資金調達が可能な、利便性の高いファクタリングサービスです。

アクセルファクター

| 必要書類 | 請求書 通帳(3ヶ月分) 本人確認書類書類 |

| 手数料 | 0.5%〜20% |

| 入金スピード | 最短2時間 |

| 利用限度額 | 30万円〜1億円 |

| オンライン完結 | ○(要確認) |

| 対象 | 法人 |

| 特徴 | 長期サイト、特殊な債権に対応可能 |

アクセルファクターは、必要書類が少なく手続きがスピーディーなファクタリング会社です。

請求書と本人確認書類の2点を提出するだけで、決算書や通帳のコピーも不要です。申し込みから契約までオンライン完結にも対応しており、最短即日で資金化できるため、急な資金繰りにも柔軟に対応できます。

また、2社間・3社間の両方に対応しており、個人事業主から法人まで幅広く利用可能。審査では売掛先の信用力を重視するため、決算書や担保が不要なのも魅力です。

資金調達のスピードと手軽さを重視したい方におすすめのサービスです。

ビートレーディング

| 必要書類 | 売掛債権に関する資料(契約書、発注書、請求書など) 口座の入出金明細(直近2か月分) |

| 手数料 | 2%〜 |

| 入金スピード | 最短2時間 |

| 取扱実績 | 月間1,000件超 |

| オンライン完結 | 可能 |

| 対象 | 法人・個人事業主 |

| 特徴 | 業界大手 |

ビートレーディングは必要書類が少ない、2012年設立のファクタリング業界パイオニアとして圧倒的な実績を誇る大手ファクタリング会社です。取引実績は累計7.1万社以上、買取総額は1,550億円を超える(2025年3月時点)など、信頼性と実績の両面で業界トップクラスを誇ります。

同社は必要書類が少ないファクタリングサービスを探している方にもおすすめで、必要書類は売掛債権に関する資料と口座の入出金明細のたった2点のみ。書類準備の手間が少なく、スピーディーに申し込みが完了します。

法人・個人事業主のどちらにも対応しており、最短2時間での入金スピードや電子契約によるオンライン完結も魅力。大手ならではのノウハウと安心感を備えた、信頼性の高いファクタリングサービスです。

日本中小企業金融サポート機構

| 必要書類 | 請求書、通帳コピー(2点) |

| 手数料 | 1.5%〜 |

| 入金スピード | 最短30分審査・最短3時間入金 |

| 利用限度額 | 上限なし |

| オンライン完結 | 可能 |

| 対象 | 法人・個人事業主 |

| 特徴 | 経営革新等支援機関認定・非営利法人 |

日本中小企業金融サポート機構は、必要書類が少なくスピーディーに資金調達できる公的性格を持つファクタリングサービスです。

申込みに必要なのは、請求書・通帳コピーの2点が基本で、書類の準備に時間をかけずに迅速な審査を受けられます。最短即日での資金化にも対応しており、急な資金繰りにも柔軟に対応可能です。

また、一般社団法人が運営する信頼性の高い機関であり、初めてファクタリングを利用する中小企業や個人事業主にも安心。手数料も明確で、全国対応・オンライン完結の仕組みにより、地方の事業者でも利用しやすいのが特徴です。必要書類の少なさと公的機関ならではの安心感を両立したサービスです。

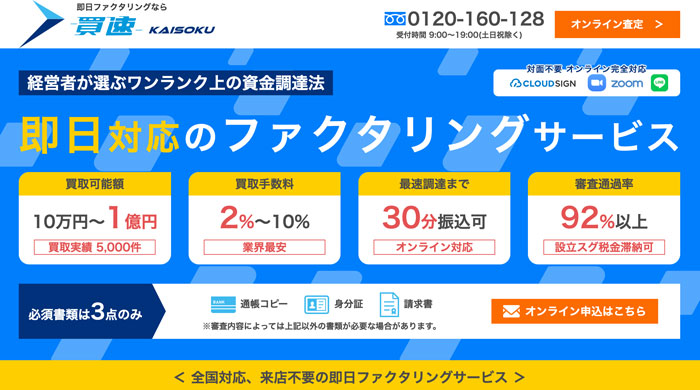

買速

| 必要書類 | 請求書、本人確認書類、通帳コピー(3点) |

| 手数料 | 2%〜10% |

| 入金スピード | 最短即日 |

| 利用限度額 | 5,000万円 |

| オンライン完結 | 可能 |

| 対象 | 法人・個人事業主 |

| 特徴 | 老舗業者の安心感、柔軟な審査基準 |

買速(かいそく)は、「ファクタリング 必要書類少ない」サービスを探している方におすすめの老舗ファクタリング会社です。創業10年以上の実績があり、請求書と通帳のコピーなど最小限の書類だけで申し込みが可能です。

赤字決算や税金滞納がある場合でも柔軟に審査してくれるため、資金繰りにお悩みの個人事業主や中小企業にも利用しやすいのが特徴です。債権譲渡登記は原則不要で、個人事業主向けの請求書にも対応。

さらに、最短即日で入金が可能で、すべてオンライン完結。遠方からでも手続きがスムーズに行えるため、「スピード」と「手軽さ」を両立したファクタリングサービスとして高く評価されています。

ペイトナー

| 必要書類 | 請求書、口座入出金明細(2点) 本人確認書類(初回のみ) |

| 手数料 | 10%(一律) |

| 入金スピード | 最短10分 |

| 利用限度額 | 初回30万円・最大150万円 |

| オンライン完結 | 可能 |

| 対象 | 個人事業主・フリーランス特化 |

| 特徴 | 電話連絡原則不要、小口特化 |

ペイトナー(Paytner)は、必要書類が少ないサービスを探している方に人気のオンライン型ファクタリングです。必要書類は請求書と通帳のコピーの2点のみ(初回のみ本人確認書類が必要)とシンプルで、手続きが非常にスムーズ。面倒な書類準備に時間をかけず、最短即日で資金を調達できます。

すべての手続きがオンラインで完結するため、来店や書面の郵送は不要。個人事業主やフリーランスでも利用しやすく、少額の請求書にも柔軟に対応しています。

また、債権譲渡登記も不要で、赤字や税金滞納がある場合でも利用できるケースがあります。スピード・手軽さ・審査の柔軟さを兼ね備えた、今注目の「ファクタリング 必要書類少ない」サービスです。

FREENANCE

| 必要書類 | 本人確認書類、請求書、請求書送付の証明資料(3点) |

| 手数料 | 3%〜10% |

| 入金スピード | 最短即日 |

| 利用限度額 | 1万円〜上限なし |

| オンライン完結 | 可能 |

| 対象 | 個人事業主・フリーランス |

| 特徴 | GMO運営・損害保険付帯 |

GMOインターネットグループが運営する、信頼性の高いファクタリングサービスです。必要書類が少なく、請求書と通帳のコピーなど最小限の提出で申し込みが可能なため、初めての方でも手軽に利用できます。

最高5,000万円の損害賠償保険「あんしん補償」が無料で付帯し、FREENAME口座では屋号やペンネームでの開設も可能。フリーランスや個人事業主など、多様な働き方に対応しています。

法人・個人事業主を対象に、最短即日の入金スピードと3%〜10%の手数料で柔軟に対応。GMOグループの信頼性に加え、「必要書類が少ない」「損害保険付き」「屋号・ペンネーム対応」など、安心感と利便性を兼ね備えたファクタリングサービスとして高く評価されています。

PAY TODAY

| 必要書類 | 決算書、通帳コピー、請求書、本人確認書類(4点) |

| 手数料 | 1%〜9.5% |

| 入金スピード | 最短30分 |

| 利用限度額 | 10万円〜上限なし |

| オンライン完結 | 可能 |

| 対象 | 法人・個人事業主 |

| 特徴 | AI審査・完全非対面 |

PAY TODAY(ペイトゥデイ)は、必要書類が少ないファクタリングサービスを探している方におすすめのオンライン完結型ファクタリングです。必要書類は請求書と通帳のコピーなど最小限のみで、申し込みから契約、入金までをすべてスマホやパソコンで完結できます。

法人だけでなく個人事業主やフリーランスにも対応しており、最短30分〜即日で入金可能。少額請求書にも柔軟に対応しているため、急な資金繰りにも便利です。

また、PAY TODAYは明朗な手数料体系とスピーディーな審査が特徴で、「書類が少なく早いファクタリング」を求める方に最適なサービスです。られます。

labol(ラボル)

| 必要書類 | 請求書、本人確認書類、入出金明細、審査資料(エビデンス)(4点) |

| 手数料 | 10%(一律) |

| 入金スピード | 最短30分 |

| 利用限度額 | 1万円〜 |

| オンライン完結 | 可能 |

| 対象 | 個人事業主・フリーランス特化 |

| 特徴 | 小口資金需要に特化、明確な一律料金 |

ラボルは、必要書類が少なく手続きが簡単なオンライン型ファクタリングサービスです。

申込みに必要なのは、請求書・本人確認書類・通帳コピーの3点のみ。スマートフォンやパソコンから最短5分で申込みが完了し、審査から入金まで最短60分という業界トップクラスのスピード対応を実現しています。

また、ラボルは三井住友銀行グループが運営しており、信頼性と安全性の高い資金調達手段として多くの事業者に選ばれています。担保や保証人は不要で、個人事業主から法人まで幅広く利用可能。書類の準備負担を抑えながら、安心して即日資金を確保できる優良なファクタリングサービスです。

OLTA

| 必要書類 | 本人確認書類、請求書、通帳コピー、財務書類(4点) |

| 手数料 | 2%〜9% |

| 入金スピード | 最短即日 |

| 利用限度額 | 上限なし |

| オンライン完結 | 可能 |

| 対象 | 法人・個人事業主 |

| 特徴 | AI審査・クラウドファクタリング先駆者 |

oltaは必要書類が少ないオンライン完結型ファクタリングのパイオニア的なサービスです。2022年に累計申込額1,000億円を突破したほか、42の地域金融機関と提携するなど、提携銀行数No.1の実績を持ちます。約20万社の法人データにもとづく「AIスコアリングモデル」を活用した精密審査が特徴です。

同社は、法人・個人事業主を対象に、AI審査とクラウド型システムで最短即日の入金に対応。必要書類は本人確認書類、請求書、通帳、財務書類などとされています。

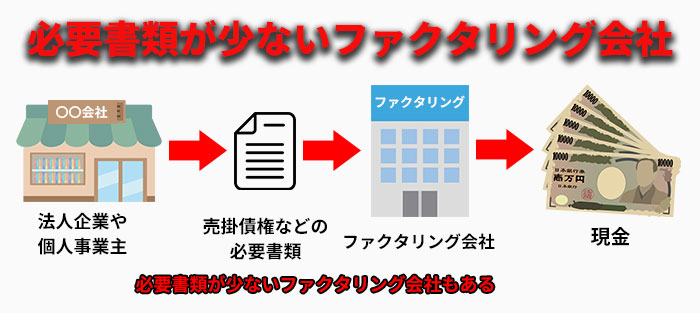

必要書類が少ないファクタリング会社の基本知識と仕組み

必要書類が少ないファクタリング会社はどのような仕組みで売掛債権を現金化しているのか、基本的なファクタリングの仕組みと共に解説します。

また、ファクタリングの審査に必要な書類の全体像を押さえておくことで、必要書類の少ないファクタリング会社が理解しやすくなります。

ファクタリングとは?

一般に「ファクタリング」とは、事業者が保有している売掛債権等を期日前に一定の手数料を徴収して買い取るサービス(事業者の資金調達の一手段)であり、法的には債権の売買(債権譲渡)契約です。

金融庁 ファクタリングの利用に関する注意喚起

ファクタリングとは、事業者が保有する売掛債権(請求書など)を、入金予定日より前にファクタリング会社が買い取るサービスです。売掛金は通常、取引先からの入金日を迎えなければ現金化できませんが、ファクタリングを利用すれば、入金を待たずに資金を早期確保できます。

この仕組みは銀行融資のように「新たな借入れ」を行うものではなく、すでに保有している債権を譲渡して現金化する点が特徴です。法的には「債権譲渡契約」にあたるため、金銭の貸し借りではありません。そのため審査では、債権の確実性や事業の実態が重視され、決算書や担保が求められる融資に比べて手続きが簡単というメリットがあります。

なお、必要書類が少ないファクタリング会社であっても、売掛債権を証明する請求書などの書類は必須です。これが審査の基本資料となるため、取引内容が明確にわかる書類は必ず準備しておきましょう。

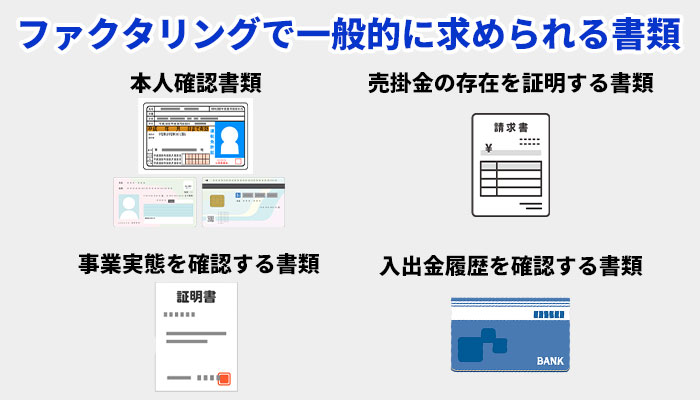

ファクタリングで一般的に求められる書類

ファクタリングの申し込みで一般的に必要となる書類は、次の4種類です。

- 本人確認書類

代表者や個人事業主の身分証明(運転免許証、パスポートなど) - 売掛金の存在を証明する書類

請求書や契約書、発注書、納品書など - 入出金履歴を確認する書類

銀行通帳のコピーや過去の入金確認書類など - 事業実態を確認する書類

法人登記簿謄本、印鑑証明書、許認可証など

従来は8〜12点ほどの提出が必要でしたが、近年は必要書類が「請求書」と「通帳コピー」、「本人確認書類」の3点と少ない書類で対応できるファクタリング業者が増えています。必要書類が少ないことで、手続きの負担が軽減され、より迅速に資金調達できる環境が整いつつあります。

法人の場合の必要書類

法人がファクタリングを利用する際には、会社の実在性や取引の確実性を確認するための書類が求められます。必要書類が少ないファクタリング会社でも、最低限以下のような書類は提出が必要です。

- 売掛債権を証明する書類(請求書・発注書・納品書など)

取引先に対して発生している売掛金の内容や金額を確認するために必須です。 - 会社の基本情報を示す書類(登記簿謄本・会社概要・法人番号が確認できる書類など)

事業の実態や法人格の有無を確認する目的で求められます。 - 取引先との取引を裏付ける書類(契約書・取引履歴・入金履歴など)

継続的な取引実績があるかを判断するために提出を求められる場合があります。 - 代表者の本人確認書類(運転免許証・マイナンバーカードなど)

契約手続きを行う際の本人確認として必要です。

ファクタリング会社によっては、これらに加えて直近の決算書や通帳の写しを求められることもありますが、オンライン完結型のサービスでは、請求書と身分証の2点のみで申込み可能な必要書類が少ない業者もあります。審査をスムーズに進めるためには、これらの書類を事前にデータ化しておくと便利です。

個人事業主の場合の必要書類

個人事業主がファクタリングを利用する際も、基本的な審査の流れは法人と同様ですが、事業規模や書類管理の方法が異なるため、必要書類の種類が少なく設定されていることが多いです。主に以下の書類を提出すれば、審査を進めることができます。

- 売掛債権を確認できる書類(請求書・発注書・納品書など)

売掛金が確実に発生していることを証明するための最重要書類です。 - 本人確認書類(運転免許証・マイナンバーカード・パスポートなど)

契約者本人の身元確認として必須です。 - 事業実態を確認できる書類(確定申告書・開業届・取引履歴など)

継続的に事業を行っていることを確認するために求められる場合があります。 - 通帳の写し(入出金履歴)

取引先からの入金実績や資金の流れを確認する目的で提出を求められるケースがあります。

ファクタリング会社によっては、請求書と本人確認書類の2点だけと必要書類がとても少ないのに申込み可能な場合もあります。特にオンライン完結型や個人事業主向けのスピード対応サービスでは、最小限の書類で即日審査・即日入金に対応していることが多いです。

ただし、提出書類が少ない場合でも、内容に不備があると審査が遅れることがあります。スムーズな資金調達のためには、請求書の宛名・金額・取引日などの記載が明確な書類を用意しておくことが重要です。

必要書類が少ないファクタリング会社|信頼できる業者の選び方とポイント

必要書類の少なさだけでなく、手数料・入金速度・対応時間帯など複数の軸で総合判断することが大切です。ここでは、安全に利用できる業者を選ぶためのポイントを解説します。

会社情報の透明性を最優先で確認

もっとも重視すべき基準は会社情報の透明性です。固定電話番号、実在する事務所、代表者情報の公開など、企業として信頼できる体制が整っているかを確認してください。悪質業者は携帯電話のみ、バーチャルオフィス、代表者不明などの特徴があるため、これらの情報が明確に公開されている業者を選びましょう。

手数料を業界相場と比較

手数料の適正性も重要な判断基準です。一般的に、2社間ファクタリングは8〜18%、3社間ファクタリングは2〜9%が業界相場とされています。これを大幅に超える場合は注意が必要になるでしょう。また、手数料だけでなく送金手数料や事務手数料など付帯費用も含め、総コストで比較することが大切です。

手数料が安いファクタリング会社!手数料を安くする方法と相場も解説

手数料が安いファクタリング会社!手数料を安くする方法と相場も解説 審査通過率の公開状況を確認

審査通過率の公開状況は、優良業者かどうかを見極める重要な指標です。90%以上の通過率を公開している業者は、健全な審査体制を持っている可能性が高いといえます。一方で、「審査100%通過」など、極端に甘い条件をうたう業者は、健全な審査をおこなっていない可能性があるため注意してください。

複数社での相見積もりを必ず実施

虚偽の情報や誇大広告がないか、サービス内容が明確に記載されているかを慎重にチェックしてください。3社程度から見積もりを取ることで、手数料や条件を比較し、適正な相場を把握できます。各社の公式サイトでサービス内容を詳しく確認し、契約書の雛形が公開されているかも重要です。

サポート品質を事前確認

丁寧で迅速な対応ができる業者であれば、トラブル時のサポートも期待できます。一方、連絡が取りにくい、回答が曖昧、高圧的な態度を取る業者は、後々のトラブルにつながるおそれがあるため避けるべきです。

必要書類が少ないファクタリング会社|即日入金を実現するためのコツ

「即日入金」といっても、申し込めば必ず当日振込されるわけではありません。書類の精度や申し込みのタイミングなど、いくつかの条件がそろって初めて実現します。以下、その条件を整理し、即日入金を確実にするための手順を解説します。

事前準備で即日入金の成功率を高める

確実な即日入金を実現するには、前日までの準備が欠かせません。複数社を3〜5社程度に絞り込み、手数料比較を済ませ、必要書類の電子化を完了しておきます。売掛先の信用情報や振込先口座の情報も整理しておくと、当日の手続きがスムーズです。

銀行の締切時間に注意する

即日入金を希望する場合は、銀行の当日処理締切時間(通常15時)を過ぎないように申し込むことが重要です。午後の申し込みや、書類不備がある場合は、翌営業日入金にずれ込む可能性があります。また、土日祝日は注意が必要です。24時間対応をうたう業者でも、銀行振込の関係で翌営業日入金となるケースが少なくありません。

午前〜正午に審査と条件交渉を集中させる

10時〜12時は、各社からの審査結果が返ってくる時間帯です。この時間に条件交渉をまとめておくと、午後の契約締結や振込指示までスムーズに進められます。特にAI審査を導入している業者では30分〜2時間程度で結果が出るため、午前中のうちに対応を集中させましょう。複数社から回答が届いた場合は、条件を比較して最適な業者を選びます。

昼〜15時までに契約・振込指示を完了する

12時〜15時は、審査が通過したあとの最終処理を一気に進める時間帯です。電子契約の締結から振込指示までをこの時間内に完了させることで、銀行の当日処理締切時間(通常15時)に間に合いやすくなります。

書類不備が入金遅延の最大要因

入金が遅れる原因の多くは、書類の不備にあります。請求書の宛先・金額・期日などの記載ミス、通帳画像の解像度不足による再提出、取引実在性の立証不足などが代表的な例です。こうした不備は審査のやり直しにつながり、結果として入金が翌営業日以降にずれる要因となります。

必要書類が少ないファクタリング会社|利用前に確認すべきポイント

書類が少ないサービスは申し込みが簡単な一方で、手数料や法的リスクが高まる傾向があります。ここでは、ファクタリングの利用前に確認しておきたいポイントをいくつかご紹介します。

「安く見える」手数料以外にかかる費用がある

多くの業者では、基本手数料以外にも複数の費用が発生するため、契約前に全体像を把握しておくことが大切です。追加費用としては、送金手数料や印紙税、システム利用料、債権譲渡登記費用などが代表的な例です。

特筆すべきは、最低手数料の設定です。たとえば、手数料率2%と表示されていても最低手数料が3万円に設定されている場合、100万円未満の案件では実質負担率が大幅に上昇します。

こうしたリスクを避けるため、契約前には必ず総コストでの見積もりを依頼し、複数社で比較検討しましょう。見た目の手数料率だけでなく、実際に支払う総額で判断することが大切です。

小口取引は割高になりやすい

小口案件では、手数料以外の固定費用の影響が大きくなるため、実質負担率が上がりやすくなります。手数料率が低く見えても、最低手数料の設定によって小口案件の負担率が高騰するケースが多いのです。

たとえば、50万円の売掛金で手数料率3%・最低手数料2万円の場合、計算上の手数料は1万5,000円ですが、最低手数料により2万円の支払いが必要となり、実質負担率は4%に上昇します。

さらに、追加書類提出時に別途手数料がかかる業者もあります。初回審査で書類不足が判明した場合、追加提出ごとに5,000円〜1万円程度の手数料を請求されることがあるのです。

小口案件を検討する際は、最低手数料なしの業者を選ぶか、複数の小口案件をまとめて申し込むなど、実質負担率を下げる工夫が必要といえます。

書類が少ないと手数料は高めになる

書類審査が簡素化されると、業者はリスクヘッジのため手数料を高めに設定する傾向があります。通常より少ない書類での審査では、売掛先の信用力や取引実態の把握が限定的になるためです。

対策としては、必ず複数社で相見積もりを取り、業界相場(2社間8〜18%、3社間2〜9%)と比較します。単純な手数料率だけでなく、送金手数料や事務手数料などを含めた総コストで比較してください。

偽装ファクタリングに要注意

ファクタリングを装った悪質な高金利貸付業者が存在するため、十分な注意が必要です。特に給与ファクタリングについては法的に明確な見解が示されています。

「給与ファクタリング」は、経済的に貸付けと同様の機能を有しているため、これを業として行うことは、貸金業法上の貸金業に該当し、同法の登録を受けずに行うことは、貸金業の無登録営業(いわゆるヤミ金融)に該当します。

金融庁アクセスFSA第202号

偽装ファクタリング業者の特徴としては、異常に高い手数料(30%以上)、償還請求権ありの契約、給与債権の買取、担保や保証人の要求、会社情報の不透明性などが挙げられます。

これらの特徴に該当する業者は、ファクタリングを装った高金利貸付をおこなっている可能性が高く、絶対に利用してはいけません。正規のファクタリングはノンリコース(償還請求権なし)が基本であり、売掛債権の売買契約として成立します。

契約前には必ず会社情報の確認、貸金業登録の有無、契約書の内容精査をおこない、少しでも疑問を感じた場合は利用を避けましょう。

ファクタリングの詐欺手法とは?晒しや逮捕事例も

ファクタリングの詐欺手法とは?晒しや逮捕事例も 債権譲渡のルールを把握しておく

ファクタリングは債権譲渡契約であるため、法的なルールを正しく理解しておく必要があります。特に重要なのは二重譲渡の禁止、債権の特定、債権譲渡禁止特約の確認です。

二重譲渡の禁止とは、同一債権を複数業者に譲渡することは法的に認められていないということです。すでに他社でファクタリングした債権を、別の業者に再度譲渡することは違法行為となります。

また、譲渡する債権を明確に特定することも必要です。「○月分の売掛金」のような曖昧な記載ではなく、請求書番号・取引先名・金額・支払期日を明記するなど、債権の特定が求められます。事前に契約書を確認し、必要に応じて取引先への相談も検討してください。

取引先に知られるリスクがある

2社間ファクタリング(売掛先に通知しない方式)であっても、何らかの理由で取引先に発覚する可能性があります。

取引先などに知られる主な要因としては、債権譲渡登記の実施、振込名義の変更、取引先の信用調査、業界内での情報共有などが挙げられます。特に債権譲渡登記をおこなった場合、登記事項証明書により第三者に知られるリスクが高まります。

取引先との関係悪化を避けるためには、事前に資金調達の必要性を説明し、理解を得ておくことも一つの方法です。中小企業の資金繰りは一般的な課題であり、適切に説明すれば理解を示してくれる取引先もあります。

必要書類が少ないファクタリング会社|申し込み前チェックリスト

以下のチェックリストを活用することで、提出直前のセルフチェックができ、差し戻しや審査遅延を防げます。申し込み前にご活用ください。

- 請求書の宛先・金額・期日・但し書きの整合性を確認

- 通帳の名義一致・該当取引の履歴有無を確認

- 本人確認書類の有効期限・住所一致を確認

- メール・チャット・発注書など、取引実在性を証明するエビデンスを準備

- 会社情報の透明性(住所・電話番号・代表者の実在)を確認

- 手数料が業界相場内(2社間8〜18%、3社間2〜9%)かチェック

- 契約条件に償還請求権なし(ノンリコース)が明記されているか確認

- 複数社で相見積もりを実施して条件比較

- 支払期日が2ヶ月以内か(業者により3ヶ月まで対応)確認

- 契約書に債権譲渡禁止特約がないか確認

- 過去の取引履歴・入金実績を整理(継続取引の場合)

- 二重譲渡していないことを確認

必要書類が少ないファクタリング会社|よくある質問

ファクタリングに関する疑問・不安を事前に解消しておくと、申し込みから入金までがよりスムーズになります。特に代替資料の扱いや注意点をここで整理しましょう。

通帳の代わりにネットバンキングの画面は使えますか?

多くの業者で利用可能です。ただし、PDF形式でダウンロードできること、画面キャプチャでも明瞭に取引履歴が確認できること、入出金の詳細が分かりやすく表示されていることが条件となります

請求書がクラウド発行でも問題ありませんか?

問題ありません。むしろ電子データのため画質が良好で、審査がスムーズに進むケースが多いのが実情です。PDFやWordファイルなど、一般的なクラウドサービスで発行される請求書であれば、ほぼ全ての業者で受け付けてもらえます。

契約書がない案件でも利用できますか?

可能です。継続的な取引であれば過去の入金履歴で取引実績を証明できます。新規取引の場合は、メールでのやり取りなど、取引実在性を示せる資料を追加提出するといいでしょう。

マイナンバーカードによるeKYCは可能ですか?

多くの業者がマイナンバーカードによるeKYCに対応しています。スマートフォンのアプリで撮影するだけで本人確認が完了し、郵送での書類提出が不要になります。24時間いつでも手続きできるため、迅速な本人確認が可能です。

土日申し込み時の必要書類と注意点は?

平日と同じ書類で申し込み可能ですが、銀行の営業時間外のため入金は翌営業日となるのが一般的です。24時間対応をうたう業者でも、実際の入金タイミングは銀行システムに依存します。ただし、審査自体は土日でもおこなわれるため、月曜日の早い時間に入金されるケースもあります。急ぎの場合は、金曜日の午前中までに申し込むのが安心です。

まとめ

必要書類が少ないファクタリング会社を活用すれば、資金調達のスピードを大きく高められます。ただし、書類の少なさと手数料・信頼性のバランスを総合的に判断することが重要です。

最小2点で対応できるQuQuMo(ククモ)、ビートレーディング、日本中小企業金融サポート機構など、スピードとコストの両立を目指す業者が増えています。さらに、ペイトナーは最短10分、ラボルは24時間365日対応など、ニーズに合わせた選択が可能です。

本記事の選定基準とチェックリストを参考に、自社に合ったファクタリング会社を見つけましょう。安全で効率的な資金調達の実現に向けた指針として活用してください。