PR

『税金滞納中でも利用できるファクタリング会社はある?』

税金滞納中の資金調達は銀行融資では難しいのが現実です。しかし、ファクタリングなら売掛先の信用力を審査基準とするため、税金滞納企業でも資金調達ができます。ポイントは、売掛金が差し押さえられる前の対応にあるのです。

本記事では、税金滞納中に利用できるファクタリング会社10社をご紹介します。その上で、差し押さえまでのタイムラインと活用戦略を詳しく解説し、最適な選択をサポートします。

税金滞納でも利用できるファクタリング会社10選

銀行融資では断られても、ファクタリングなら資金調達ができます。ここでは、税金滞納中に利用できるおすすめのファクタリング会社10選をご紹介します。

アクセルファクター

| 税金滞納中の利用 | 税金滞納中でも利用可能 |

| 契約方法 | 2社間・3社間ファクタリング |

| 手数料 | 0.5%〜8% |

| 入金スピード | 最短2時間 |

| 必要書類 | 請求書、レセプト等 |

| 対象 | 法人 |

| 利用限度額 | 30万〜1億円 |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 原則不要 |

アクセルファクターは税金滞納中でも利用できる売掛金買取による資金調達を専門とするファクタリング会社です。特に医療・介護報酬ファクタリングに強く、全国の医療機関や介護施設から信頼を得ています。

アクセルファクターが税金滞納企業でも利用できるのは、売掛先の信用度を重視する審査方針にあります。同社は税金の滞納状況よりも、売掛先がきちんと支払い能力を持っているかを判断基準としており、企業の総合的な状況から丁寧に審査をしています。

ただし、すでに資産が差し押さえられている場合は、利用することが難しくなります。差し押さえが実行される前に、できるだけ早く相談することをおすすめします。

ベストファクター

| 税金滞納中の利用 | 税金滞納中でも利用可能 |

| 契約方法 | 2社間・3社間ファクタリング |

| 手数料 | 2%〜20% |

| 入金スピード | 最短1時間 |

| 必要書類 | 請求書、身分証明書、通帳明細、見積書 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 10万〜1,000万円 |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 原則不要 |

ベストファクターは、2社間・3社間ファクタリングに対応する資金調達サービスです。手数料は2%からと低水準で、最短1時間での入金実績を誇ります。建設業での実績が豊富であり、累計取扱件数58,000件、取扱高1,300億円という業界トップクラスの実績を保有しています。

同社が税金滞納企業に対応できるのは、判断基準が明確だからです。売掛先企業の入金能力さえあれば、利用企業の経営状況は問題にならないという考え方を貫いています。この一貫性が、多くの経営者に選ばれる理由になっています。

事実、赤字決算・債務超過・銀行融資否決といった状況でも、売掛先が確実なら審査対象となります。審査通過率は92.2%、即日入金率は66.5%という高水準を維持しており、最短1時間での資金化が可能。利用限度額は10万円から1,000万円で、さまざまな規模の案件に対応しています。

KKT株式会社

| 税金滞納中の利用 | 税金滞納中でも利用可能 |

| 契約方法 | 2社間・3社間ファクタリング |

| 手数料 | 1%〜 |

| 入金スピード | 最短1時間査定・最短15分入金 |

| 必要書類 | 請求書、通帳、身分証明書 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 記載なし |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 原則不要 |

KKTは2社間・3社間ファクタリングに対応する資金調達サービスです。手数料は1%からと低水準で、最短15分でのスピーディーな入金実績を誇ります。91.2%という高い審査通過率、リピート率89.6%という数字が、このサービスの信頼性を裏付けています。

KKT株式会社は、売掛先の信用度を中心に審査をおこなっています。このため、税金滞納企業でも売掛債権があれば利用でき、利用企業の財務状況は大きな障害にはならないのです。

税金滞納は経営の危機ですが、対応次第で切り抜けられます。スピード重視で資金を調達したい方は、一度相談してみましょう。

えんナビ

| 税金滞納中の利用 | 税金滞納中でも利用可能 |

| 契約方法 | 2社間・3社間ファクタリング |

| 手数料 | 0.5%〜 |

| 入金スピード | 最短2時間 |

| 必要書類 | 請求書、本人確認書類、通帳明細 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 50万円〜無制限 |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 原則不要 |

えんナビは、2社間・3社間ファクタリングに対応する税金滞納中でも利用可能な資金調達サービスです。手数料は0.5%からと業界低水準で、最短2時間での入金とオンライン完結を実現しています。

税金滞納企業のファクタリングに対応できるのは、審査基準が明確だからです。同社は税金滞納・赤字決算・債務超過といった状況であっても、売掛先の信用度さえあれば審査対象とする方針を掲げています。

24時間365日のライブスタッフ対応により、土日祝日を含めて審査と入金に対応。利用限度額に上限がないため大型案件にも対応可能です。

JBL

| 税金滞納中の利用 | 税金滞納中でも利用可能 |

| 契約方法 | 2社間・3社間ファクタリング |

| 手数料 | 2%〜 |

| 入金スピード | 最短2時間 |

| 必要書類 | 請求書、通帳、身分証明書 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 〜1億円 |

| オンライン完結 | 可(LINE対応) |

| 債権譲渡登記 | 必要に応じて |

JBLは、医療・介護報酬ファクタリング「レセプトくん」を主力とするサービスです。2社間・3社間ファクタリングに対応し、手数料は2%からと標準水準で、最短2時間での入金が可能です。LINE申込からZoom面談、CloudSignでの電子契約まで完全オンライン化されており、申し込みから資金化まで迅速に進められます。

JBLの強みは、医療・介護報酬という政府保証の高い債権を扱うことにあります。社会保険診療報酬支払基金や国保連への請求債権を審査の中心に据えるため、利用企業の税金滞納状況は判断に大きく影響しないのです。

実際、税金滞納や債務整理中でも積極的に受け入れています。独自の10秒査定により、おおよその買取金額を即座に確認できるため、資金計画を立てやすいのが特徴です。また、利用限度額は1億円までと、大型案件にも対応できます。

株式会社No.1

| 税金滞納中の利用 | 税金滞納中でも利用可能 |

| 契約方法 | 2社間・3社間ファクタリング |

| 手数料 | 1%〜 |

| 入金スピード | 最短30分 |

| 必要書類 | 請求書、通帳コピー、身分証明書、商業登記簿謄本、決算書 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 50万〜5,000万円(それ以上は要相談) |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 2社間の場合は原則必要 |

株式会社No.1は、2社間・3社間ファクタリングに対応する資金調達サービスです。手数料は1%からと業界でも最低水準で、最短30分での審査完了と即日入金が可能。CloudSignによる電子契約で完全オンライン完結でき、申し込みから資金化まで迅速に進められます。

多くのファクタリング会社は税金滞納企業を敬遠しますが、同社は異なります。売掛先の支払い能力さえあれば、利用企業の税務状況は問題にならないという明確な方針を掲げています。

同社は複数債権の一括買取に強みがあり、ボリューム割引により手数料をさらに低減できます。審査通過率は90%以上を維持、ISO/IEC 27001認証取得により情報セキュリティも万全。利用限度額は50万円から5,000万円までで、大型案件についても相談に応じています。

SoKuMo

| 税金滞納中の利用 | 税金滞納中でも利用可能 |

| 契約方法 | 2社間・3社間ファクタリング |

| 手数料 | 1%〜15% |

| 入金スピード | 最短30分 |

| 必要書類 | 請求書、通帳、決算書 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 記載なし |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 原則不要 |

2社間・3社間ファクタリングに対応するオンライン完結型のサービスです。手数料は1%からと業界最低水準で、最短30分での審査と入金が可能です。面談や電話確認が一切不要のため、申し込みから資金化まで完全にオンラインで完結できます。

SoKuMoは、AI審査による透明性の高い判断基準を掲げています。売掛先の信用力、売掛債権の真正性、取引履歴の一貫性をAIが検証するため、利用企業の財務状況や税金滞納は二次的な要素として扱われるのです。直接説明の必要がないため、デリケートな事情を抱える企業でも安心して利用できます。

審査基準は厳しめですが、その分だけ手数料が大幅に抑えられている点が大きな魅力といえます。

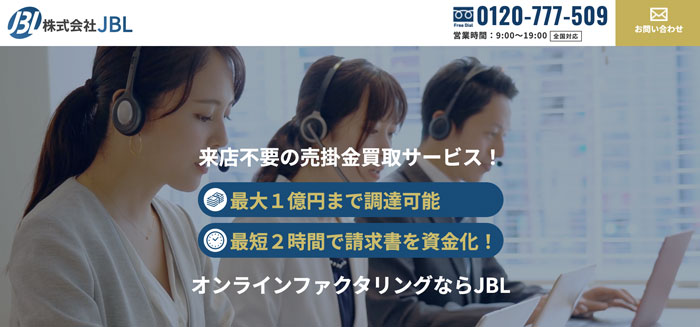

買速(かいそく)

| 税金滞納中の利用 | 税金滞納中でも利用可能 |

| 契約方法 | 2社間・3社間ファクタリング |

| 手数料 | 2%〜10% |

| 入金スピード | 最短30分 |

| 必要書類 | 請求書、本人確認書類、通帳明細 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 10万〜1億円 |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 原則不要 |

中小企業と個人事業主のニーズに応えるファクタリングサービスです。10万円からの小額案件に対応し、必要書類は3点のみ、手数料の上限も10%と明示されています。30秒査定で概算額が分かり、最短30分での入金が可能です。

買速のスタンスは、シンプルかつ明確です。「税金滞納・赤字決算を明確に受け入れる」という方針のもと、売掛先の信用力と売掛債権の質のみを審査基準としています。利用企業の経営状況がどうあれ、判断基準は変わらないため、デリケートな事情でも安心して相談できるのです。

10万円からの小額案件に対応し、個人事業主の売掛債権も扱っています。手数料の上限が明示されているため、事前に資金計画が立てやすいのも特徴です。

トップ・マネジメント

| 税金滞納中の利用 | 税金滞納中でも利用可能 |

| 契約方法 | 2社間・3社間ファクタリング |

| 手数料 | 5%〜12.5% |

| 入金スピード | 審査最短30分/最短即日 |

| 必要書類 | 請求書、通帳明細 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 上限なし |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 原則不要 |

2009年に設立された日本のファクタリング業界のパイオニア企業です。2社間・3社間ファクタリングに対応し、手数料の上限は12.5%と明示されています。審査は最短30分で完了し、最短即日での入金が可能です。オンライン完結でき、利用限度額に上限がないため大型案件にも対応できます。

同社は「断る理由を探すのではなく、成約できるための材料を探す」というスタンスを貫いており、これまで45,000件を超える契約を積み重ねてきました。そのなかにはもちろん、税金滞納企業も含まれています。長年の実績が、その姿勢を証明しているのです。

銀行に断られた企業、経営難に直面している企業こそ、相談してみる価値があるでしょう。トップ・マネジメントなら、解決策が見つかるかもしれません。

ビートレーディング

| 税金滞納中の利用 | 税金滞納中でも利用可能 |

| 契約方法 | 2社間・3社間ファクタリング |

| 手数料 | 2%〜 |

| 入金スピード | 最短2時間 |

| 必要書類 | 売掛債権に関する資料(契約書、発注書、請求書など)、口座の入出金明細(直近2か月分) |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 上限下限なし |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 必要な場合あり |

ビートレーディングは、2社間・3社間ファクタリングに対応するサービスです。手数料は2%からと低水準で、最短2時間での入金が可能。必要書類は売掛債権に関する資料と口座の入出金明細のみとシンプルで、CloudSign電子契約により完全オンライン化を実現しています。利用限度額に上限下限がなく、下限なしから億単位まで対応可能です。

71,000社を超える取引実績が、ビートレーディングのスタンスを物語っています。公式に「売掛先企業の期日どおりの入金が最重要」と説明しており、利用企業の税金滞納状況は判断の対象外なのです。この透明性の高さにより、経営者は事前に審査通過の見通しが立てやすくなります。

ただし、税務署への対応が全くない場合は審査落ちとなるため、税金の分納手続きなどの対応が必要です。早めの相談が重要になります。

ファクタリングは税金滞納でも資金調達可能

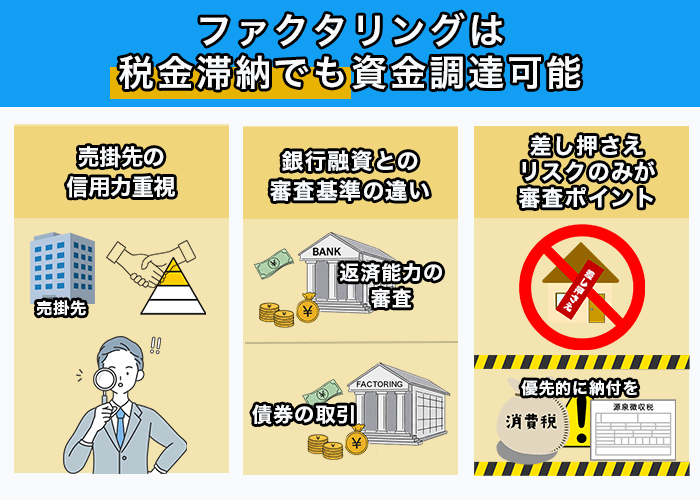

ファクタリングなら、税金滞納中でも資金調達ができます。銀行融資とは審査の仕組みが異なるため、税務申告状況が悪い企業でも利用できるのです。以下、その理由をご説明します。

ファクタリングは売掛先の信用力を重視する

ファクタリングの審査では、利用企業の経営状況ではなく、売掛先企業の信用力が重視されます。その理由は、ファクタリングが「債権譲渡」という仕組みだからです。ファクタリング会社にとって最も大切なのは、売掛先がきちんと支払ってくれるかという点につきます。つまり、利用企業の財務状況は、審査ではほとんど関係ありません。

また、滞納している税金の種類を問いません。法人税、消費税、源泉所得税、法人住民税、法人事業税、固定資産税、自動車税など、どれを滞納していても利用できます。ただし、売掛金自体が差し押さえられているときは、ファクタリングは利用できません。

銀行融資との審査基準の違い

銀行融資では、利用企業の返済能力を審査するため、税金滞納があると融資を受けられません。納税証明書の提出を求められ、滞納が発覚した時点で審査に通らないのです。

一方、ファクタリングは融資ではなく「債権の売買取引」です。売掛債権という「資産」を売る取引のため、税金納付状況は審査対象外となります。この根本的な違いにより、銀行融資では審査が通らない税金滞納企業でも、ファクタリングなら資金調達ができるわけです。

差し押さえリスクのみが審査ポイント

ファクタリング会社が確認するのは、売掛金が差し押さえられるリスクの有無です。売掛金がすでに差し押さえられているとき、そして差し押さえ予告通知が届いているときは利用できません。

一方、分納中や猶予制度利用中でも、差し押さえリスクが低いと判断されれば審査に通ることがあります。そもそも税務署と分納計画を合意していれば、計画通りに納付している限り、差し押さえは実行されません。このため、ファクタリング会社も安心して買取ができるのです。

ただし、消費税と源泉徴収税は注意が必要です。これらは「預かり金」としての性質が強く、優先的に差し押さえの対象になります。滞納していれば、直ちに納付対応が必要です。

税金滞納中のファクタリング契約で確認すべき重要ポイント

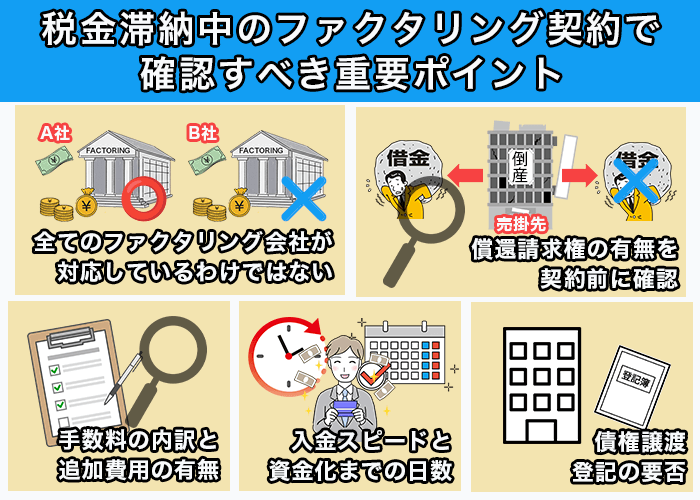

税金滞納中にファクタリングを利用するときは、契約内容を慎重にチェックしてください。トラブルを避けるため、以下のポイントを確認しましょう。

すべてのファクタリング会社が対応しているわけではない

税金滞納中の企業を受け入れるファクタリング会社は限られています。公式サイトやFAQで「税金滞納OK」と明記している会社を選ぶことが大切です。

明記されていない会社に申し込むと、審査段階で断られる可能性が高いです。なお、本記事でご紹介した10社は、いずれも税金滞納中でも使える実績ある会社です。

償還請求権の有無を契約前に確認する

償還請求権とは、売掛先が倒産した際に利用企業が返済義務を負う権利です。ノンリコース(償還請求権なし)の契約であれば、売掛先が倒産しても返済義務はありません。

税金滞納中の企業は、さらなるリスクを避けるためにノンリコース契約を選ぶべきです。契約前は、以下の三点を確認してください。

- 契約書の償還請求権の条項を確認する

- 売掛先の倒産時の責任について担当者に質問する

- 見積書にノンリコースと明記されているか確認する

現実的に、税金滞納と売掛先の倒産が同時に起こることもあります。ノンリコース契約であれば、この状況でも返済義務が生じないため、企業防衛の観点から契約形態の確認は欠かせません。

手数料の内訳と追加費用の有無

税金滞納中の企業は、差し押さえリスクを考慮されて手数料が高く設定される傾向にあります。通常のファクタリング手数料は2社間で8~18%、3社間で2~9%程度です。一方、税金滞納中は2社間で10~20%、3社間で2~10%程度まで上がるケースがあります。

また、ファクタリングの利用を決める前に、手数料がいくらかかるのかを確認してください。買取手数料だけでなく、事務手数料、債権譲渡登記費用、振込手数料など、思わぬ費用が追加されることがあります。見積書をもらうときは、全ての費用が含まれているかチェックしましょう。

入金スピードと資金化までの日数

税金の納付期限が迫っているとき、入金スピードは重視したいポイントです。最短即日入金をうたっている会社でも、実際には数日かかるケースがあります。

入金までの日数は、申し込みの時間帯や必要書類の提出タイミング、審査にかかる時間によって大きく変わります。営業時間外に申し込むと、翌営業日の対応になることが多いため注意が必要です。

特に緊急時は、24時間365日対応している会社を選ぶことをおすすめします。契約を結ぶ前に、どのような条件で即日入金が可能なのか、担当者に直接確認してください。

債権譲渡登記の要否

債権譲渡登記が必要になると、追加費用が発生します。登記費用自体は7,500円ですが、司法書士に依頼すると3~10万円程度の報酬が必要になるため、合わせて3万円以上の費用がかかることになります。

債権譲渡登記は公開される情報です。そのため、登記簿を確認すれば、取引先は売掛債権がファクタリングされたことを知ることができます。

税金滞納中の企業の多くは、この事実が取引先に知られることを避けたいと考えるものです。そうした場合は、「登記不要」または「登記原則不要」と明記している会社を選ぶといいでしょう。

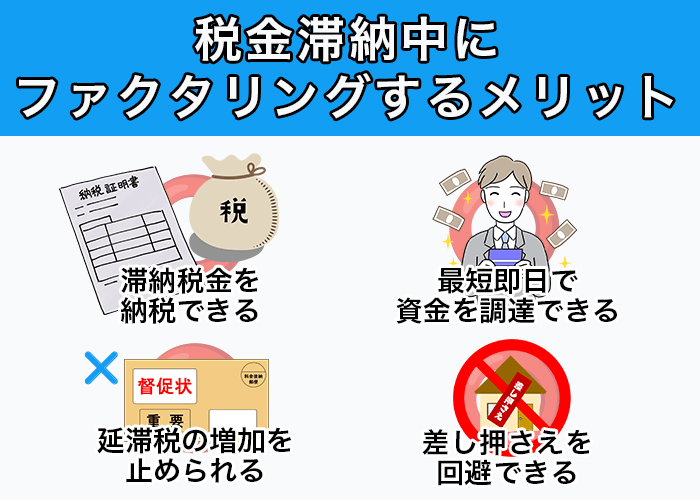

税金滞納中にファクタリングをするメリット

税金滞納中だからこそ、ファクタリングのメリットを活かすことが大切です。資金調達以外の利点を理解して、経営を立て直すための活用方法を考えましょう。

ファクタリングで滞納税金を納税できる

ファクタリングで調達した資金を使って、滞納している税金を納付することができます。売掛金を早期に現金化することで、納税資金を手に入れ、延滞税の増加を防ぎましょう。

また、税金を完納すれば、その後は銀行融資や補助金、助成金も利用できるようになります。税金滞納は多くの資金調達手段を閉ざしてしまいますが、完納することで正常な経営状態に戻せます。

最短即日で資金調達できる

ファクタリングは最短即日から数時間で資金化できるサービスです。万が一、税金の納付期限が迫っていても、迅速に資金を調達して納税できます。

一方、銀行融資は審査に時間がかかり、数週間から1か月程度の期間が必要になります。緊急を要する納税には対応できないため、ファクタリングのスピードが大きなメリットになるのです。

延滞税の増加を止められる

税金を滞納すると、延滞税が加算されていきます。延滞税は納期限からの経過期間によって税率が異なります。 具体的には、納期限から2か月以内は年2.4%、2か月を超えると年8.7%の税率が適用されます(令和4年1月1日から令和7年12月31日までの特例税率)。

この税率は国税庁が定める特例基準割合によって決まり、以下のように規定されています。

令和4年1月1日から令和7年12月31日までの期間は、年2.4パーセント

令和4年1月1日から令和7年12月31日までの期間は、年8.7パーセント

国税庁「No.9205 延滞税について」

仮に100万円の税金を滞納した場合、最初の2か月間は日割りで約131円(100万円×2.4%÷365日)、それ以降は日割りで約238円(100万円×8.7%÷365日)の延滞税が加算されていきます。

ファクタリングで資金を調達して納税すれば、こうした延滞税の増加を止められるでしょう。

差し押さえを回避できる

税金滞納を放置した場合、差し押さえは避けられません。預金口座・売掛金・不動産といった資産が順次差し押さえの対象になり、事業の継続が困難になります。ファクタリングで納税資金を確保すれば、差し押さえを回避できるでしょう。

最も注意すべきなのは、売掛金の差し押さえです。差し押さえが実行されれば、取引先に「債権差押通知書」が届き、自社の税金滞納が取引先に知られてしまいます。ファクタリングで先手を打って納税すれば、こうした事態を防ぎ、取引先との信頼関係を維持できます。

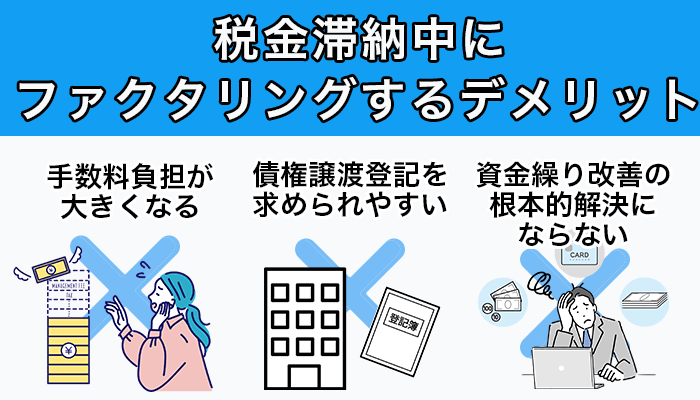

税金滞納中にファクタリングをするデメリット

メリットがある一方で、税金滞納中のファクタリング利用にはデメリットも存在します。これらを理解した上で、慎重に判断してください。

手数料負担が大きくなる

税金滞納中はファクタリングの手数料が高く設定される傾向があります。具体的には、通常より2~5%程度手数料が上乗せされることが多いです。たとえば、100万円の売掛金を手数料15%でファクタリングすると、手元に残るのは85万円となります。15万円を手数料として支払うことになるため、資金繰りへの影響を慎重に考えなければなりません。

債権譲渡登記を求められやすい

税金滞納中の企業は、ファクタリング会社から債権譲渡登記を求められる可能性が高いです。債権譲渡登記には登記費用として数万円かかります。さらに、登記は公開情報のため第三者が閲覧でき、取引先に知られるリスクがあります。

一方で、税務署の差し押さえから売掛債権を守るためには、債権譲渡登記が有効な手段になることもあります。登記をすべきか、避けるべきか判断がわかれるため、ファクタリング会社の担当者に相談して決めるといいでしょう。

資金繰り改善の根本的な解決にはならない

ファクタリングは一時的な資金調達手段であり、経営の根本的な問題を解決するものではありません。売掛金の範囲内でしか調達できず、継続的に利用すれば手数料負担が重くなります。

納税後は、売上増加やコスト削減など、根本的な経営改善に取り組みましょう。ファクタリングはあくまで緊急避難的な手段として位置づけ、長期的な経営改善策を並行して進めることをおすすめします。

税金滞納による事業への影響とファクタリングの必要性

税金滞納がもたらす事業への影響は想像以上に大きいものです。差し押さえのプロセスと滞納額別のリスクを正しく認識することで、ファクタリングを戦略的に活用するコツが見えてきます。詳しくお話しましょう。

差し押さえまでの流れと猶予期間

税金滞納から差し押さえまでの流れは、法律で定められた手続きと実務上の運用が異なります。一般的なプロセスは以下の通りです。

- 延滞税が発生する:滞納が発生した時点で延滞税が日々加算される

- 督促状が送付される:地方税は納期限後20日以内、国税は納期限後50日以内に発送される

- 催告書が送付される(滞納から1~3か月):一部の税務署が送付する

- 財産調査が行われる(滞納から2~6か月):銀行口座や売掛金の状況が調べられる

- 差し押さえ予告通知が送付される(滞納から3~6か月):最終通告

- 差し押さえが実行される(滞納から4か月~1年) :売掛金の差し押さえ(ファクタリングできなくなる)

納期限を過ぎると、その時点から延滞税が日々加算されます。その後、督促状が送付されます。督促状の発送期限は税金の種類によって異なり、地方税は納期限後20日以内、国税は納期限後50日以内が目安です。督促状には新たな納付期限が指定されます。

滞納から1~3か月で催告書が送付される場合があります。催告書は法律で定められた文書ではなく、一部の税務署が独自に送付する行政慣習です。その後、滞納から2~6か月で財産調査が行われ、銀行口座や売掛金などの状況が調べられるのです。

滞納から3~6か月で差し押さえ予告通知が送付されます。これが最終通告です。この段階で納税に応じなければ、滞納から4か月~1年で差し押さえが実行されます。売掛金が差し押さえられると、ファクタリングは利用できなくなります。

法律上は督促状発送から最短約2週間で差し押さえが可能です。ただし、納税者への配慮から数か月の猶予期間を置くことが一般的であり、この期間こそが、ファクタリングで対応できる最後のチャンスとなります。

滞納金額別のリスクレベルと対応の緊急度

滞納金額によってリスクレベルと対応の緊急度が異なります。以下は実務上の目安です。

- 50万円未満(リスクレベル低):猶予期間は6か月~1年。分納制度の活用も検討

- 50万円~100万円(リスクレベル中):猶予期間は3~6か月。早期にファクタリングで対応

- 100万円~500万円(リスクレベル高):猶予期間は2~4か月。緊急対応が必要

- 500万円以上(リスクレベル最高):猶予期間は1~3か月。即座の対応が必須

この猶予期間は、差し押さえ予告通知が送付されるまでの目安です。金額が大きいほど対応時間が限られるため、早期のファクタリングでリカバリーしましょう。特に100万円以上の滞納は、差し押さえが現実的な脅威になるため、迷わず対応することをおすすめします。

税金滞納が取引先に与える信用影響

税金滞納で売掛金が差し押さえられた場合、取引先に債権差押通知書が送付されます。そうなると、企業の税金滞納という事実が取引先に知られてしまいます。この段階で、取引条件の見直しや前払い要求、取引額の縮小を求められるかもしれません。

さらに、銀行口座が差し押さえられれば、必要な時に振込ができなくなり、取引先への支払いが滞ります。最悪の場合、取引停止や契約解除につながるでしょう。

2社間ファクタリングを活用すれば、こうした事態を未然に防げます。取引先に知られることなく資金を確保、そして差し押さえを回避し、ビジネス上の信用関係を守れるのが大きいです。

税金滞納の段階別ファクタリング活用戦略

税金滞納の段階に応じて、ファクタリングの活用方法を変えることが大切です。段階ごとの最適な活用法を理解することで、より効果的な資金調達ができます。

滞納初期(1〜3か月)

滞納初期は督促状が届く段階で、差し押さえのリスクはまだ低いです。延滞税の負担も小さく、手数料交渉の余地があります。

そもそも、売掛金をすべてファクタリングする必要はありません。必要な分だけファクタリングして、残りは通常通り回収することもできます。こうすることで、手数料負担を最小限に抑えられるでしょう。

また、分納制度を組み合わせることで、より計画的な完納を目指せます。ファクタリングで納税資金を確保しながら、分納で無理なく返納していく方法もあるわけです。

督促状・催告書受領時

差し押さえまで1~3か月程度の期間が残っています。催告書に「差し押さえを実行する」という警告が記載されることもあります。この時点で、延滞税が増え始めていきます。

ここまで来たら、ファクタリングは時間との勝負になります。何よりも大切なのが、資金が手に入るスピードです。最短即日~数時間で資金化できるファクタリング会社を探しましょう。

資金化を速めるために、信用力の高い売掛先を優先してください。上場企業、大手企業、官公庁からの売掛金なら、審査が早く進みます。必要な書類は事前に揃えておくことで、審査時間をさらに短縮できます。

さらに工夫するなら、債権譲渡登記が不要な会社を選ぶことです。登記手続きの分、時間が短縮できます。納付期限から逆算して、確実に間に合うファクタリング会社を探しましょう。

差し押さえ予告通知後

差し押さえまで数週間~1か月程度の最終段階です。予告通知に具体的な差し押さえ実行日が記載されます。この段階を過ぎると売掛金が差し押さえられ、ファクタリングは利用できなくなります。

ここでは手数料よりもスピードを優先してください。最短30分~即日入金の会社を選ぶことが絶対条件です。複数の売掛金を一括でファクタリングし、必要な金額を確保します。

あわせて、オンライン完結型かつ即日契約・入金できる会社を選びましょう。入金後は、すぐに税務署または自治体へ納付し、差し押さえの中止を依頼することが大切です。納付の確認が取れれば、差し押さえ予告通知は効力を失います。

分納手続き中

分納が認められている企業でも、毎月の分納額を支払えなくなることがあります。分納実績があるため、差し押さえのリスクは低い状態ですが、資金が足りない月が出てくるのです。

こうした場合、ファクタリングを補助的に活用してみましょう。分納が滞った月だけをファクタリングで補い、分納額に合わせて必要な分だけ売掛金を現金化するのです。そうすることで、分納を途切れさせずに続けられます。

分納が完了するまでの間、ファクタリングを計画的に組み合わせることで、無理なく完納を目指せるでしょう。

税金滞納でファクタリングを断られるケース

すべての税金滞納企業がファクタリングを利用できるわけではありません。以下のケースでは利用が困難または不可能になります。

売掛金がすでに差し押さえられている場合

差し押さえを受けた売掛金は、国や自治体が優先的に回収する権利を持つため、譲渡できません。また、差し押さえ予告通知が届いている段階でも、ファクタリング会社は審査を慎重に行います。

いずれにしても差し押さえのリスクが高いと判断されれば原則、ファクタリングは利用できません。

売掛先の信用力が著しく低い場合

ファクタリングは売掛先の信用力を重視します。売掛先が倒産寸前の状態にあったり、過去に支払い遅延を繰り返している場合は、審査で弾かれるでしょう。また、個人事業主や零細企業の場合も、ファクタリング会社によっては買取を断られることがあります。税金滞納中こそ、信用力の高い売掛債権を選ぶことが大切です。

債権譲渡禁止特約がある場合

契約書に「債権譲渡禁止特約」が記載されている場合、売掛金を譲渡できない可能性があります。 従来、法務省は以下のように説明していました。

「譲渡制限特約」とは、債権の譲渡を禁止し、又は制限する旨の債権者・債務者間の特約をいう。譲渡制限特約が付された債権の譲渡は原則無効

法務省民事局「民法(債権関係)の改正に関する説明資料

-主な改正事項-」

2020年4月の法改正により、譲渡制限特約があってもファクタリング自体はできるようになりました。

ただし、大きな問題があります。売掛先は、ファクタリングの事実を知らなければ、今まで通り元の取引先に支払ってしまっても良いのです。

そのために、以下のようなトラブルが起こりえます。

- A社への売掛金100万円をファクタリング会社に譲渡

- A社はそれを知らずに、利用者の会社に100万円を振り込む

- ファクタリング会社は回収できない(A社の支払いが有効なため)

このリスクを避けるには、売掛先に「今後はファクタリング会社に支払ってください」と通知して承諾をもらう必要があります。契約書に譲渡制限特約がある場合は、最初から3社間ファクタリングを選ぶのが安全です。

必要書類が揃わない場合

ファクタリングの審査には、請求書、通帳のコピー、身分証明書などの書類が必要です。これらが揃わなかったり、内容に不備があったりする場合は審査を通過できません。

特に重要なのが、通帳のコピーです。継続取引の証明として機能するため、複数か月分を用意することで審査通過率が大きく高まります。少なくとも3~6か月分あれば、信頼できる取引実績として評価されるでしょう。

税金滞納対応のファクタリング会社の選び方

税金滞納中にファクタリングを利用するときは、サービス選びが重要です。以下のポイントを確認して、最適な会社を見つけてください。

税金滞納対応を公式に明記している会社を選ぶ

公式サイトやFAQで「税金滞納OK」「税金未納でも利用可能」と明記しているファクタリング会社を選びましょう。明記されていない会社に申し込むと、審査段階で断られる可能性があります。公式な方針として税金滞納企業を受け入れている会社であれば、申し込みから審査、入金までスムーズに進みます。

手数料の透明性が高い会社を選ぶ

手数料の内訳を明示している会社を選ぶことが大切です。「手数料◯%~」とだけ記載されている場合、後々追加費用を請求される可能性があります。見積書を必ず取り、すべての費用を確認してください。

具体的には、買取手数料、事務手数料、債権譲渡登記費用、振込手数料などをチェックしましょう。透明性の高い会社は、これらの費用をすべて見積書に記載しています。隠れた費用があると、実際の負担が想定より大きくなるため注意してください。

相見積もりで比較する

税金滞納中は手数料が高くなる傾向があるため、複数のファクタリング会社で相見積もりを取ることが大切です。最低3社以上から見積もりを取り、手数料や条件を比較しましょう。

同じ売掛金でも、会社によって手数料が5%以上違うケースがあります。手数料の差は資金繰りに大きな影響を与えるため、漏れなく確認・比較しましょう。

税金滞納時の他の資金調達方法

税金滞納時には複数の資金調達方法がありますが、スピードと確実性の面でファクタリングが優れています。それぞれの方法を比較した上で、ファクタリングの活用を検討してください。

ビジネスローンは税金滞納時は利用困難

ビジネスローンは銀行融資よりも審査が緩いとされていますが、税金滞納中は審査に通過できません。納税証明書の提出を求められ、滞納が発覚した時点で審査に落ちるでしょう。このことから、ファクタリングで納税資金を手に入れ、完納後にビジネスローンを利用するという流れが現実的です。

補助金・助成金は納税証明書が必要

補助金・助成金の申請には、納税証明書の提出が必須です。税金を滞納していると申請できないため、まずは納税を完了させなければなりません。ファクタリングで資金調達をして納税、税金を完納してから補助金・助成金を申請するといいでしょう。なお、補助金を受給できれば、ファクタリングの手数料負担を回収できる可能性があります。

資産売却による資金調達

不動産や設備を売って資金を調達する方法もあります。売却にはまとまった時間がかかりますが、手数料負担がなく資金を手に入れられます。リースバックを使えば、売却後も引き続き資産を使用できるでしょう。ただし、売却には時間がかかるため、緊急の納税資金確保には適していません。

税務署・自治体への早期相談と分納制度の活用

税金を滞納したら、まずは税務署や自治体に相談することが大切です。分納が認められれば、差し押さえを避けながら無理なく納税を続けられます。

分納制度とファクタリングを組み合わせることで、さらに効果的です。たとえば、ファクタリングで大きな納税資金を一度に確保しながら、残りの納税額は分納で対応することも可能です。こうすることで、毎月の負担を減らしながら計画的に完納を目指せます。

ただし、税務署との相談は、できるだけ早い段階で行ってください。税金滞納を放置すると、分納の申請自体が難しくなり、選択肢がどんどん狭まってしまいます。いずれにしても早期対応が、経営を守る最善の方法といえます。

税金滞納とファクタリングに関するよくある質問

ファクタリングと税金滞納に関する疑問は多いものです。以下、実務上よくある質問に対して詳しくご説明します。

赤字決算でも税金滞納中でもファクタリングは利用できますか?

赤字決算でも税金滞納中でもファクタリングは使えます。ファクタリングは売掛先の信用力を重視するため、利用企業の財務状況や税金の納付状況は審査対象外だからです。

ただし、例外があります。売掛金がすでに差し押さえられているときや、売掛先の信用力が著しく低いときは審査落ちする可能性が高いです。

ファクタリング利用が売掛先にバレることはありますか?

2社間ファクタリングであれば、売掛先に知られずに資金調達できます。一方、3社間ファクタリングは売掛先の承諾が必要になるため、必ず知られます。取引先との関係を重視するときは、2社間ファクタリングを選んでください。

社会保険料を滞納している場合もファクタリングは利用できますか?

社会保険料を滞納している場合もファクタリングは使えます。税金滞納と同様に、差し押さえを受けていない売掛金であれば、ファクタリングで資金調達できます。

ただし、社会保険料の滞納も延滞金が加算されるため、早期に納付することをおすすめします。

ファクタリングで調達した資金を税金以外に使ってもいいですか?

ファクタリングで調達した資金の使い道は自由です。税金の納付に限られず、仕入れ代金、給与支払い、設備投資など、どのような用途にも使えます。

まとめ

税金滞納は深刻な経営危機ですが、ファクタリングで乗り越えることができます。本記事でご紹介した10社は、税金滞納企業を受け入れる体制が整っています。

差し押さえを避けるには、早期の対応が欠かせません。手数料負担は確かにありますが、延滞税と差し押さえのリスクを比べれば、ファクタリングは十分に有効な選択です。

税務署への早期相談を優先しながら、ファクタリングで資金を確保し、計画的に納税を完了させてください。迷わず、今から動くことが自社の未来を守ります。