PR

『2社間ファクタリングでおすすめの即日入金してくれる業者はある?』

『個人事業主も利用できる2社間ファクタリング会社は?』

中小企業や個人事業主にとって、売掛金の入金を2〜3ヶ月待つのは大きな負担となります。そんなときに役立つのが2社間ファクタリングです。2社間ファクタリングなら最短即日で売掛金を現金化でき、急な支払いや資金繰りの不安を和らげられます。

本記事では、2社間ファクタリングで即日入金に対応する優良業者20社を厳選し、手数料の相場や入金スピード、さらに審査を通すためのポイントを徹底解説します。

目次

- 2社間ファクタリングでおすすめの即日入金業者20選!個人事業主OK

- 【事業規模別】個人事業主・中小企業向け2社間ファクタリング

- 2社間ファクタリング|申込から入金までのフロー

- 2社間ファクタリング|審査通過率を高めるコツ

- 2社間ファクタリング|書類不備をカバーして審査を有利にする方法

- 2社間ファクタリングの活用事例とポイント

- 【比較】2社間ファクタリングvsほかの資金調達手段

- 2社間ファクタリングの法的トラブルを回避するポイント

- 2社間ファクタリング|契約時の注意点と法的知識

- 2社間ファクタリング|AI審査の特徴と審査を通すためのコツ

- 2社間ファクタリングに関するよくある質問(FAQ)

- まとめ

2社間ファクタリングでおすすめの即日入金業者20選!個人事業主OK

資金繰りを支える上で、即日入金に対応できるかどうかは大きな判断基準となります。ここでは、入金実績や手数料の透明性、利用者からの評価をもとに厳選した2社間ファクタリング対応のファクタリング業者20社をご紹介します。

以下の横断表とあわせて、各社の特徴や強みをチェックしていきましょう。

※ファクタリング会社名をタップすると、記事の詳細箇所へ移動できます

QuQuMo(ククモ)

| 契約方法 | 2社間ファクタリング |

| 手数料 | 1%~14.8% |

| 入金スピード | 最短2時間 |

| 必要書類 | 入出金明細 請求書 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 上限無し |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 不要 |

| 特徴 | オンライン完結 |

QuQuMoは2社間ファクタリング対応で、AI審査システムを導入することで最短2時間での入金に対応しているおすすめのファクタリングサービスです。債権の買取可能額に上限がなく、少額から億単位まで柔軟に対応できる点も大きな特徴。個人事業主にも対応しており、開業直後も売掛金があれば利用可能です。

さらに、債権譲渡登記が不要な2社間ファクタリングのため、売掛先に知られるリスクがなく取引関係を維持したまま資金調達できます。必要書類は請求書・通帳コピーの2点のみ。スピードを重視する方や、継続的に利用したい事業者に特におすすめできるファクタリングサービスです。

アクセルファクター

| 契約方法 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 2%~15% |

| 入金スピード | 最短3時間 |

| 必要書類 | 請求書 レセプト等 |

| 対象 | 法人 |

| 利用限度額 | 30万~1億円 |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 原則不要 |

| 特徴 | 医療・介護債権に強い |

アクセルファクターは、介護・医療報酬債権に強みを持つファクタリング会社です。即日入金を原則としており、申込みの半数以上が即日振込という実績があります。

同社では、業界特有の請求サイクルや審査基準に精通した専門スタッフが在籍しているため、医療法人や介護事業者の資金調達に最適です。買取可能額は30万円から1億円までと幅広く、個人事業主から中堅企業まで柔軟に対応できます。

審査状況によっては債権譲渡登記が不要で、手続きのスピードと利便性を両立。累計契約数18,000件以上、買取高350億円という豊富な実績も信頼を裏付けています。

えんナビ

| 契約方法 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 5%~ |

| 入金スピード | 最短2時間 |

| 必要書類 | 請求書 本人確認書類 通帳明細 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 50万~5,000万円 |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 原則不要 |

| 特徴 | 24時間365日対応 |

えんナビは24時間365日の相談・対応体制を整え、土日祝日も審査・入金に対応している2社間ファクタリングサービスです。手数料は5%から、そして買取可能額は50万円から5,000万円までと幅広いのが特徴です。また、ノンリコース契約を採用しているため、万が一売掛先が倒産しても返済義務が発生しません。

必要書類は基本3点のみとシンプルで、継続利用すれば手数料が段階的に下がる仕組みもあります。土日入金を希望する方、リスク回避を重視する方、中規模事業者に適したサービスです。

ビートレーディング

| 契約方法 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 2%~ |

| 入金スピード | 最短2時間 |

| 必要書類 | 売掛債権に関する資料(契約書、発注書、請求書など) 口座の入出金明細(直近2か月分) |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 上限下限なし |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 必要な場合あり |

| 特徴 | オンラインと対面が選べる |

ビートレーディングは、累計取扱高1,550億円・取引社数71,000社以上という圧倒的な実績を誇る、業界最大手クラスのファクタリング業者です。2012年創業の老舗として、長年の運営で培った信頼性と知名度があり、多くの事業者から支持されています。

買取可能額は下限なしから億単位も可能と幅広く、実質的に上限がないのもポイントです。全国4拠点での対面契約が可能で、直接相談したい方には対面契約、効率重視の方にはオンライン完結と柔軟に選べます。

審査通過率は98%と業界でも最高水準を誇り、必要書類は売掛債権に関する資料(契約書や請求書など)と、口座の入出金明細の2点のみ。担当者が親身に相談に乗ってくれるため、資金繰りに不安を抱える経営者にとっても頼れる存在といえるでしょう。

ペイトナー

| 契約方法 | 2社間ファクタリング |

| 手数料 | 一律10% |

| 入金スピード | 最短10分 |

| 必要書類 | 請求書 本人確認書類 実態確認資料 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 1万~150万円 |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 不要 |

| 特徴 | 初回上限は25〜30万円 |

ペイトナーは、業界最速クラスの最短10分入金を実現しているサービスです。手数料は一律10%の明朗会計で、申込前から正確な手取り額を把握できるため、資金繰りの計画を立てやすくなります。

申請書類は請求書、本人確認書類、実態確認資料の3点。初回利用時は25万〜30万円の上限が設けられていますが、その後は最大150万円までの利用が可能です。

フリーランスや個人事業主、少額資金を短時間で調達したい方、初めてファクタリングを利用する方に特に適したサービスといえるでしょう。

PayToday

| 契約方法 | 2社間ファクタリング |

| 手数料 | 1%~9.5% |

| 入金スピード | 最短30分 |

| 必要書類 | 請求書 本人確認書類 取引履歴 等 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 10万~上限無し |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 不要 |

| 特徴 | AI審査/上限明示 |

PayToday(ペイトゥデイ)は、最短30分のAI審査で資金調達ができるサービスです。手数料の上限があらかじめ明示されており、高額な手数料を請求される心配がなく、予算計画を立てやすい点が魅力といえます。

買取可能額は10万円から上限なしまで幅広く対応しており、個人事業主も利用可能。審査には複数の必要書類に加え、売掛先との取引履歴などが求められます。スピード・透明性・実績を兼ね備えた、今注目のファクタリングサービスです。

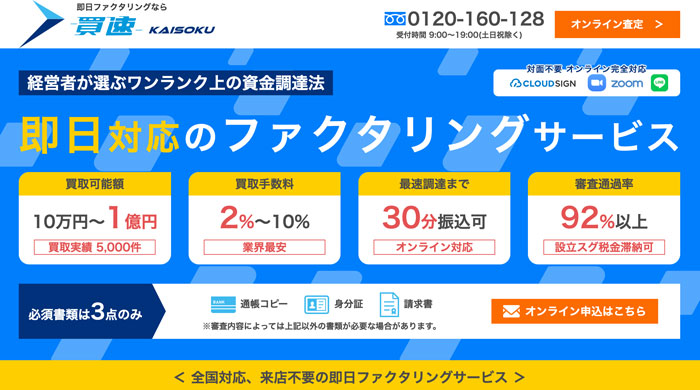

買速(かいそく)

| 契約方法 | 2社間ファクタリング |

| 手数料 | 2%~10% |

| 入金スピード | 最短30分 |

| 必要書類 | 請求書 本人確認書類 通帳明細 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 上限無し |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 原則不要 |

| 特徴 | オンライン査定あり |

買速(かいそく)は、株式会社アドプランニングが運営するファクタリングサービスで、スピード重視の資金調達を求める事業者に提供されています。創業10年以上の実績を持ち、中小企業や個人事業主が売掛金を早期に現金化できる点が大きな強みといえるでしょう。

とくに入金までの速さは際立っています。最短30分で資金化が可能であり、オンライン査定を利用すれば30秒ほどで買取可能額を確認できます。この即応性は業界でもトップクラスで、急な資金ニーズにも対応しやすい仕組みです。

labol(ラボル)

| 契約方法 | 2社間ファクタリング |

| 手数料 | 一律10% |

| 入金スピード | 最短60分 |

| 必要書類 | 請求書 本人確認書類 取引証明 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 1万~ |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 不要 |

| 特徴 | 24時間365日対応 |

labolの魅力は、24時間365日の稼働体制にあります。深夜や休日でも最短60分で資金を確保できるため、突発的な支払いにも柔軟に対応でき、事業者にとって心強い選択肢となるでしょう。

加えて、手数料は一律10%と明朗で、資金繰りの計画が立てやすいのも大きな利点です。必要書類は「請求書」「本人確認書類」「取引証明(エビデンス)」の3点のみで、すべてオンライン完結のため、地方に拠点を持つ事業者でも手間なく利用できます。

このことから、週末の急な支払いが発生しやすいフリーランスや小規模事業者には重宝されやすいサービスといえるでしょう。時間を問わず資金化できる柔軟さが、日常の資金繰りを安定させます。

みんなのファクタリング

| 契約方法 | 2社間ファクタリング |

| 手数料 | 7%~15% |

| 入金スピード | 最短60分 |

| 必要書類 | 請求書 本人確認書類 通帳コピー |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 10万~300万円 |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 原則不要 |

| 特徴 | オンライン完結 |

株式会社チェンジが運営するオンライン完結型のファクタリングサービスです。2023年に設立された比較的新しい企業で、生花販売事業と並行してファクタリング事業を展開している点が特徴的です。

すべての手続きはオンラインで完結し、来店や電話、現地確認は不要です。AIを活用した独自の審査システムにより、最短30分で審査が完了し、入金も最短60分と非常にスピーディー。決算書や事業計画書を必要としないため、他社で資金調達が難しかった事業者にも利用しやすい仕組みとなっています。

買取金額は1万円から最大300万円まで対応しており、初回は50万円までに制限されています。手数料は7〜15%と比較的低めで、必要書類も請求書・本人確認書類・通帳コピーの3点だけで済みます。

日本中小企業金融サポート機構

| 契約方法 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 1.5%~10% |

| 入金スピード | 最短3時間 |

| 必要書類 | 請求書 通帳コピー 等 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 上限無し |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 必要な場合あり(応相談) |

| 特徴 | 非営利・認定支援機関 |

日本中小企業金融サポート機構は、非営利で運営されているファクタリングサービスです。関東財務局長・経済産業局長に認定された「経営革新等支援機関」であり、確かな安心感があります。

営利を目的としないため、手数料は1.5%からと業界最安水準を実現。資金コストを抑えたい事業者にとって、非常に魅力的な条件といえるでしょう。

入金スピードは最短3時間で、買取可能額に上限はなく、少額から大口まで柔軟に対応可能です。さらに、資金調達にとどまらず補助金・助成金サポートを無料で提供しており、経営全般の相談にも応じてもらえます。中長期的な資金繰りや経営改善を視野に入れる方にとって心強い存在です。

実績面でも、審査通過率95%以上、取引社数13,190社、支援総額318億円(2024年12月時点)と公表されており、豊富な利用実績に裏打ちされた信頼性があります。手数料を重視する方、医療・介護事業者、補助金との併用を検討している方におすすめのサービスです。

OLTA(オルタ)

| 契約方法 | 2社間ファクタリング |

| 手数料 | 2%~9% |

| 入金スピード | 最短即日 |

| 必要書類 | 請求書 通帳明細 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 上限無し |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 不要 |

| 特徴 | オンライン完結 |

OLTAは、2017年に日本初のオンライン完結型ファクタリング「OLTAクラウドファクタリング」をスタートさせた企業です。「信用の再設計」を掲げ、さまざまな情報を信用に変えることで新しい価値を生み出すことを目指しています。

サービス内容は、入金待ちの請求書を売却し、早期に資金を確保できる仕組みです。申し込みから契約、入金まですべてがオンラインで完結するため、最短即日での振込が可能です。借入とは異なり返済義務や担保は不要で、法人だけでなく個人事業主も利用できます。

手数料は2〜9%と業界内でも低く抑えられており、AIを活用した審査により効率的な運営を実現しています。さらに、2社間ファクタリングに特化しているため、取引先に知られずに資金調達ができ、債権譲渡登記も原則不要です。

Best Factor(ベストファクター)

| 契約方法 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 2%~20% |

| 入金スピード | 最短1時間 |

| 必要書類 | 請求書 身分証明書 通帳明細 見積書 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 10万~1,000万円 |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 原則不要 |

| 特徴 | 建設業実績豊富 |

建設業の実績が豊富なファクタリングサービスで、最短1時間での入金に対応し、建設現場で突発的に発生する資金需要にも迅速に対応しています。

買取可能額は10万円から1,000万円までと幅広く、個人事業主から大規模な建設企業まで利用可能。また、社内には各業種のスペシャリストが在籍しており、資金調達にとどまらず、財務改善や経営全般に関するアドバイスを受けられます。

累計取扱件数は58,000件、取扱高は1,300億円と実績も豊富で、信頼性の高さが際立つサービスといえるでしょう。

AGビジネスサポート

| 契約方法 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 2%~10% |

| 入金スピード | 最短即日 |

| 必要書類 | 請求書 通帳明細 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 10万~上限無し |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 必要な場合あり |

| 特徴 | ABL選択可 |

消費者金融大手アイフルグループの一員として、豊富な資金力を背景にファクタリングサービスを提供しています。グループの信用力を活かした安定性が大きな強みで、利用手数料は2%からと低水準。最短即日での入金にも対応しています。

買取可能額は10万円から上限なしと幅広く、個人事業主も完全対応。さらに、国内の法人限定でABL(売掛債権担保融資)を選べる点が特徴で、流動資産を担保にできるのは、他社との大きな違いでしょう。

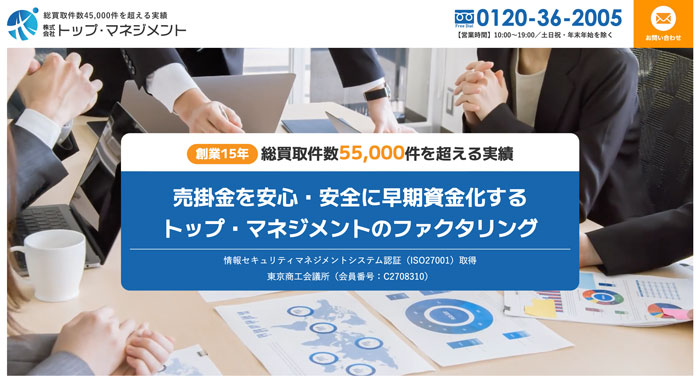

トップマネジメント

| 契約方法 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 5%~12.5% |

| 入金スピード | 審査最短30分/最短即日 |

| 必要書類 | 請求書 通帳明細 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 上限無し |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 原則不要 |

| 特徴 | 対面重視 |

トップマネジメントは、2009年に設立された東京都千代田区のファクタリング専門会社です。創業以来、45,000件を超える契約実績と100億円以上の買取実績を積み重ね、業界でも長い歴史を持つ企業として知られています。法人だけでなく個人事業主も対象にしており、資金調達や経営コンサルティングなど幅広いサービスを展開しています。

同社は、経営者との信頼関係を重視した対面取引に強みを持ち、安心感を与えるサポートを行っています。審査は最短30分で完了し、即日入金にも対応可能です。手数料は5〜12.5%と比較的低めに設定されており、資金調達コストを抑えやすい点も魅力といえるでしょう。

FREENANCE(フリーナンス)

| 契約方法 | 2社間ファクタリング |

| 手数料 | 3%~10% |

| 入金スピード | 最短即日 |

| 必要書類 | 請求書 本人確認書類 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 1万~1,000万円 |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 不要 |

| 特徴 | あんしん補償付帯 |

FREENANCE(フリーナンス)は、文字通りフリーランスのために設計された資金調達サービスです。2025年7月22日、会計ソフト「freee」を展開するフリー株式会社が、同サービスを運営していたGMOクリエイターズネットワーク株式会社の全株式を取得し、完全子会社化しました。

手数料は3〜10%と業界標準内に収まり、最短即日での入金にも対応しています。買取可能額は1万円から1,000万円までと幅広く、少額案件から大口案件まで柔軟に活用できるでしょう。

さらに、FREENANCEには「フリーナンスあんしん補償Basic」という無料の損害賠償保険が付帯します。これは業務中の事故や納品物の欠陥によるトラブルに対して、1事故あたり最高5,000万円まで補償される仕組みです。フリーランスやクリエイターが直面しやすいリスクをカバーしてくれるのが魅力といえます。

MBPay

| 契約方法 | 2社間ファクタリング |

| 手数料 | 2%~8% |

| 入金スピード | 初回最短2営業日 2回目以降最短即日 |

| 必要書類 | 請求書 本人確認書類 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 非公開 |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 不要 |

| 特徴 | オンライン完結 |

マイナビグループの「株式会社マイナビブリッジ」が運営する、個人事業主やフリーランス向けのファクタリングサービスです。申し込みはすべてオンライン完結で、必要書類は「請求書」と「本人確認書類」のみ。シンプルな手続きで利用できる点が特徴です。

手数料は 2〜8% に設定されており、比較的低コストで利用できます。初回利用時の入金は最短 2営業日 ですが、2回目以降は最短で 即日入金 に対応するケースもあります。

GMO BtoB早払い

| 契約方法 | 2社間ファクタリング |

| 手数料 | 1%~10%(請求書買取) 2%~12%(注文書買取) |

| 入金スピード | 最短2営業日 |

| 必要書類 | 請求書 注文書 |

| 対象 | 法人限定 |

| 利用限度額 | 100万~1億円 |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 不要 |

| 特徴 | 法人特化 |

GMO BtoB早払いは、大口の資金需要に特化した法人向けサービスです。運営するのは東証プライム市場に上場するGMOペイメントゲートウェイで、グループの資金力と信用力を背景に安定した取引を実現しています。

手数料は注文書買取で2〜12%、請求書買取で1〜10%と業界でも最低水準。入金は最短2営業日と即日ではないものの、その分コストを大幅に抑えられる点が強みです。

バイオンAIファクタリング

| 契約方法 | 2社間ファクタリング |

| 手数料 | 5%~10% |

| 入金スピード | 最短90分(審査60分+入金30分) |

| 必要書類 | 請求書 通帳明細 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 5万~ |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 不要 |

| 特徴 | AI審査 |

株式会社バイオンが提供するオンライン完結型の資金調達サービスです。2020年設立の比較的新しい会社ですが、独自開発のAI審査システムを活用し、従来のファクタリングよりも圧倒的に速い審査と入金を実現しています。

上記のように、最大の特徴はスピード感にあります。AIによる自動審査により、最短60分で審査結果が出て、その後は最短30分で入金完了。従来は数時間〜数日かかることも多かった審査工程を大幅に短縮し、急な仕入れや給与支払い、税金納付といった緊急の資金需要に対応できる体制が整っています。

FinFinファクタリング

| 契約方法 | 2社間ファクタリング |

| 手数料 | 3%~8% |

| 入金スピード | 最短即日 |

| 必要書類 | 請求書 本人確認書類 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 1万~1,000万円 |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 原則不要 |

| 特徴 | 専用アプリあり |

FinFinファクタリング(正式名称:FinFinでファクタリング by labol)は、フリーランスや個人事業主向けに設計された2社間ファクタリングサービスです。

本サービスは会計バンク株式会社が提供しており、GMOクリエイターズネットワークの「FREENANCE byGMO」が開発した『Factoring API』を利用して運営されています。専用アプリ「スマホインボイスFinFin」と連動し、請求書を作成すると同時にファクタリングの申込ができる仕組みが整っています。

本サービスは1万円から調達可能で、売掛金が少額になりやすい事業形態でも活用しやすくなっています。一般的なファクタリングサービスでは最低買取額が高めに設定されているため、小規模事業者にとっては、とりわけ利便性が高いといえるでしょう。

GoodPlus

| 契約方法 | 2社間ファクタリング |

| 手数料 | 5%~15% |

| 入金スピード | 最短90分 |

| 必要書類 | 請求書 本人確認書類 通帳明細 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 20万~5,000万円 |

| オンライン完結 | 可能 |

| 債権譲渡登記 | 必要な場合あり |

| 特徴 | ノンリコース |

GoodPlusは、土日祝日を含めて年中無休で対応するファクタリング会社です。最短90分で入金できるため、急な資金需要にも迅速に対応できます。

手続きはすべてオンラインで完結し、来店は不要です。全国どこからでも利用でき、担保や保証人も必要ありません。

手数料は5〜15%の範囲で設定されており、他社よりも1%でも安くすることを目指しているとのこと。さらにノンリコース契約を採用しているため、売掛先が倒産しても利用者に返済義務が発生することはありません。

【事業規模別】個人事業主・中小企業向け2社間ファクタリング

事業規模によって必要な資金額や審査基準、手数料交渉力は異なります。以下、月商に応じたおすすめのファクタリングサービスと、業者選びのポイントをご紹介します。

個人事業主・フリーランス向け(月商100万円以下)

フリーランスや個人事業主がファクタリングサービスを選ぶ際は、「少額1万円から対応できるか」「請求書のみで申込できるか」を最初に確認しましょう。手数料が一律であれば、予算計画が立てやすく、資金繰りの見通しも立ちやすくなります。

利用時は初回から大きな金額を預けるのではなく、少額で試してサポート体制や入金スピードを確認しましょう。そのうえで信頼関係を築きながら継続利用を検討してください。また、1社だけに依存せず複数社を併用することで、審査落ちや利用制限のリスクを分散できます。

小規模事業者向け(月商100万〜500万円)

小規模事業者にとって資金調達は、スピードとコストの両立が欠かせません。入金が遅れれば仕入れ・人件費の支払いに直結するため、即日対応が可能なサービスを選びたいところです。

その際には、手数料の範囲が明確に示されているか、土日や夜間に対応できるかをチェックしてください。各条件を確認しておくことで、想定外のコストや時間的制約を回避しつつ、自社に合ったファクタリング会社を選びやすくなります。

中堅企業向け(月商500万円以上)

中堅企業がファクタリングを検討するメリットは、銀行融資に頼りきらず「柔軟に資金調達ができる」点にあります。特に月商が大きい企業は、一度に必要となる資金規模も数百万円から数千万円と幅広く、融資では間に合わないケースが少なくありません。

そのようなときに、億単位まで対応可能なファクタリングを利用すれば、プロジェクト開始前の仕入れや人件費を安定的にまかなえます。さらに、専任の担当者が付くサービスを選べば、単なる現金化だけでなく、資金繰り改善や経営相談まで含めた支援が受けられるでしょう。

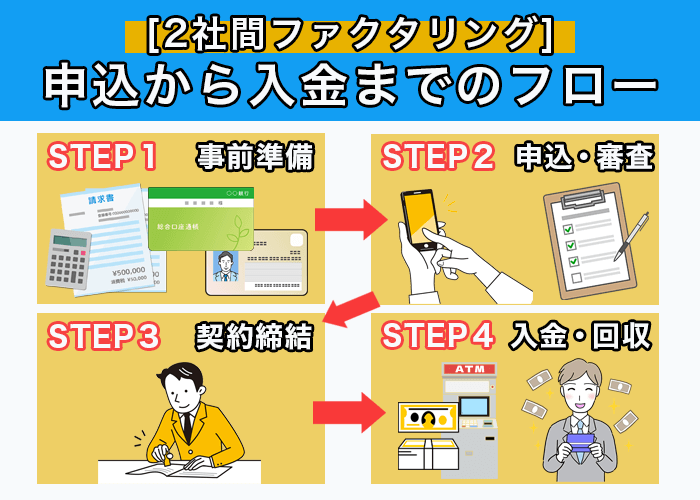

2社間ファクタリング|申込から入金までのフロー

2社間ファクタリングは、利用者とファクタリング会社だけで契約が成立する仕組みで、売掛先に知られずに資金調達できるのが特徴です。

ここでは、2社間ファクタリングを利用する際の申込から入金までの流れをわかりやすく解説します。

STEP1:事前準備

ファクタリングの申し込みに必要な書類は、以下3点が基本です。

- 請求書(売掛債権の証明)

- 通帳コピー(直近3か月分)

- 身分証明書

請求書には発行日・支払期日・金額が明記されている必要があり、印鑑またはデジタル署名があるかを確認します。内訳明細がある場合は必ず添付してください。

通帳コピーはWeb通帳のPDF出力が便利です。口座名義や残高が見え、売掛先からの入金履歴が分かるページを提出します。

身分証明書は運転免許証やマイナンバーカードが望ましく、パスポートを使う場合は住所確認書類の追加を求められることがあります。いずれも有効期限が切れていないか必ずチェックしましょう。

なお、PDFは鮮明な画質で作成し、「請求書_○○社_202501」のようにわかりやすいファイル名をつけると整理しやすくなります。

STEP2:申込・審査

申込の時間帯によって入金スピードは大きく変わります。たとえば、平日の午前中に申し込むと当日入金の可能性が高まります。

申込フォームでは、希望金額を控えめに設定すると審査に通りやすくなる場合があります。その際、売掛先の社名・住所・資本金は正確に記載してください。

また、申込後すぐに入る本人確認の電話には即対応し、追加書類の依頼があった際は、速やかに提出できるよう準備しておきましょう。

STEP3:契約締結

契約に進む前に、必ず次の点を確認しておきましょう。

- 手数料の内訳(諸費用含む)

- 償還請求権の有無

- 債権譲渡登記の要否

- 契約期間と解約条件

手数料は基本手数料に加え、諸費用が含まれる場合があります。償還請求権は原則ノンリコースであることが望ましく、債権譲渡登記が不要な業者を選ぶと手続きの負担を抑えられます。契約書には守秘義務条項が明記されているかも確認してください。

契約書は事前にPDFで受け取り、時間をかけて精査するのが理想です。不明点はリスト化してまとめて質問し、手数料以外の費用についても確認を怠らないようにしましょう。

STEP4:入金・回収

契約が締結されると、最短30分から2時間で指定口座に入金されます。着金を確認したら業者へ報告し、入金明細のスクリーンショットを保存して経理処理を進めてください。

売掛先から入金があった場合はすぐに確認し、送金準備を始めます。原則、売掛金の入金日当日から2営業日以内に送金する必要があるため、遅れがないよう注意しましょう。指定口座へ送金後は、送金明細を業者に送付して取引が完了となります。

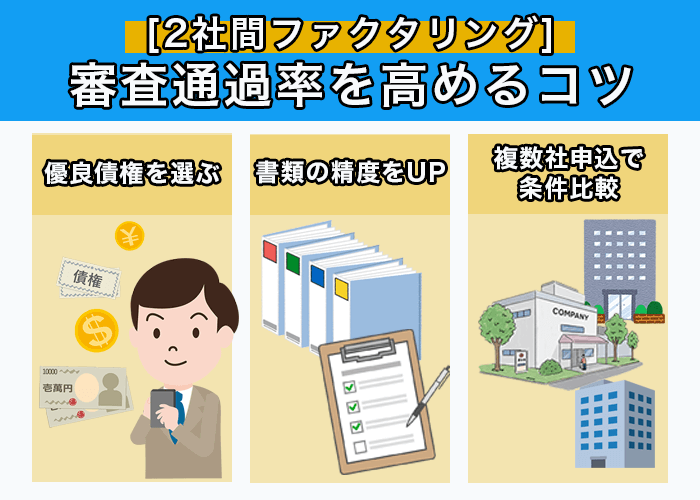

2社間ファクタリング|審査通過率を高めるコツ

審査通過率は債権の質や提出書類の精度、そして申込方法によって大きく変わります。ここでは、通過率を高めるための具体的な工夫を解説します。

優良債権を選んで有利に進める

審査を通過しやすいのは、上場企業や大手企業、官公庁を取引先とする売掛金です。こうした債権は、基本的な信用力が高いため、ファクタリング会社も安心して買い取りできます。

一方で、個人事業主相手の売掛金や、支払いが120日以上先の債権は審査が厳しくなるといわれています。請求書に加え基本契約書を提出し、過去の入金実績や検収書などで債権の確実性を裏付けると、信頼度を高められるでしょう。

書類の精度を上げて信頼性を示す

書類は300dpi以上を目安にスキャンし、影やブレのない状態で提出しましょう。通帳コピーは売掛先名と入金額がわかる部分を中心に、3か月分を用意して継続的な入金実績を示すことが効果的です。

また、PDFは複数ファイルにわけず1つにまとめると、審査担当者の確認がスムーズになります。小さな工夫ですが、審査スピードや評価に直結するため、漏れなくおこなってください。

複数社に申し込んで条件を比較

複数のファクタリング会社へ相見積もりを取ることで、最適な条件を見つけやすくなります。手数料重視、スピード重視、審査柔軟性重視と、それぞれの強みを持つ業者を選定しましょう。

相見積もりを成功させるには、申込タイミングを統一し、同日中に完了させると条件比較がしやすくなります。条件提示は必ず書面やメールで取得し、記録として残しておきましょう。

最終選定する際は、手数料だけでなく、事務手数料や振込手数料を含めたトータルコストで比較しましょう。入金スピードの確実性も重要な判断基準です。

2社間ファクタリング|書類不備をカバーして審査を有利にする方法

書類不備は審査否決の大きな要因です。特に請求書や通帳コピーといった基本書類に不備があると、信用性を損ねかねません。以下、不足しやすい書類や代替手段を整理し、審査を有利に進める方法を解説します。

よくある書類不備とその対策

典型的なのが、請求書の記載漏れです。発行日・支払期日・金額・宛名・発行者情報のいずれかが欠けると、審査で不利になります。提出前に必ず5項目を確認しましょう。

通帳コピーでは、入金履歴が見えないことが問題になります。該当ページを明示し、振込人名と金額が一致することを示すと効果的です。

また、身分証明書の有効期限切れや住所の不一致も頻発します。提出前に期限を確認し、引越し後は新住所の確認書類を用意してください。

補足資料で信頼性を補強する

基本書類だけでは十分でない場合、補足資料を添えることで信頼性を高められます。取引基本契約書は継続的な取引を示す証拠になり、納品書・検収書・受領書は債権の実在性を裏付けます。

さらに、過去6か月分の請求書一覧を提出すれば取引実績を示せます。業種に応じた書類も有効で、建設業なら工事請負契約書、医療介護ならレセプトが該当します。

書類が揃わないときの代替手段

通帳コピーがない場合は、ネットバンキングの入金明細画面をスクリーンショットで代用できます。ただし加工を疑われないよう、日付や銀行ロゴが鮮明に映るようにしてください。

請求書を紛失した場合は、売掛先に再発行を依頼するのが基本です。難しいときは、控えやメールの送信履歴を提出し、事情を説明することで代替できます。

【業種別】2社間ファクタリングの必要書類と準備のコツ

業種によって求められる書類や準備の仕方は異なります。ここでは代表的な業界ごとに、必要書類とその整え方のポイントを見ていきます。

建設業界

| 必要書類 | ポイント |

|---|---|

| 工事請負契約書 | 契約金額・工期・支払条件など必須項目を整備する |

| 注文書・注文請書 | 役割を整理し両方そろえて提出する |

| 出来高証明書(工事履行報告書) | 工事進捗を示し、実績データを添付 |

| 進行中工事の出来高請求書 | 納品証明・進捗確認書類を同時提出 |

建設業は案件規模が大きく、入金までの期間も長くなりがちです。そのため進捗を客観的に示す書類が重視されます。JV関連や分割買取に対応する書類を整えておけば、途中段階での資金化が可能になります。

医療・介護業界

| 必要書類 | ポイント |

|---|---|

| レセプト(診療報酬明細書) | 電子データ・紙いずれかを用意し正確性を担保する |

| 支払決定通知書 | 請求実績を裏づける書類 |

| 社保・国保関連書類 | 必要書類や提出先の違いを事前確認する |

| 診療報酬債権関連資料 | 特殊性が高く審査時に追加資料を求められる場合がある |

| 3者間ファクタリング契約書類 | 国保連・社保への債権譲渡通知が必要 |

医療・介護は支払元が公的機関のため信用度は高いものの、手続きは複雑です。特にレセプトや通知書の不備は遅延に直結するため、正確な準備が欠かせません。

IT・クリエイティブ業界

| 必要書類 | ポイント |

|---|---|

| 業務委託契約書 | 納期・成果物範囲・検収条件を明確にする |

| 請求管理ツール出力 | Misocaなどで請求・入金データを整理する |

| 継続案件証明書類 | 過去の契約書・請求履歴で実績を示す |

| 成果物納品証明書 | 納品書・完了報告メールなどを保存する |

| 代替証明書類 | 検収書がない場合は発注書・納品書・請求書などで整合性を取る |

IT・クリエイティブ業界では、成果物が形に残りにくいため、契約や納品の証拠が重視されます。過去の請求履歴をそろえると、フリーランス的な業態でも信頼を高められるでしょう。

運送・物流業界

| 必要書類 | ポイント |

|---|---|

| 運送委託契約書・運行指示書 | 運行内容・配送条件・料金体系を明確にする |

| 納品書・配送伝票 | 配送実績を裏づけ、売掛金の根拠にする |

| 過去の運行実績データ | 安定した取引を示し審査通過率を高める |

運送業では配送完了の証明が最重要です。納品伝票や運行データを整理しておくことで、審査スピードが上がります。

卸売・小売業界

| 必要書類 | ポイント |

|---|---|

| 仕入契約書・販売契約書 | 取引先・取引条件・金額を明確にする |

| 発注書・納品書・請求書 | 一連の流れをそろえて売上・仕入を証明する |

| 季節変動の補足資料 | 売上の増減理由を明記することで審査がスムーズになる |

季節変動が大きいため、売上変動が一時的であることを示す書類が有効です。これにより与信モデルで不利にならず、資金化条件を有利にできます。

フリーランス・個人事業

| 必要書類 | ポイント |

|---|---|

| 業務委託契約書・発注メール | 案件内容や発注者を明確にして実績を示す |

| 請求書・領収書 | 安定した入金実績を証明する |

| 開業届・確定申告書・事業計画書 | 与信補強として追加提出できる書類をそろえる |

| Web・SNS実績スクリーンショット | プロジェクト実績や継続性を示す補足資料として活用する |

契約書がない案件も多いため「メールやSNSの実績」を補助資料に使うのが有効です。入金実績とあわせて提出することで、個人事業でも与信を安定化させられます。

2社間ファクタリングの活用事例とポイント

業種が違えば、ファクタリングの使い方も変わってきます。以下、建設・医療・運送・製造・人材派遣の5業種で、実際にどう活用されているかをお伝えします。

活用例1:公共工事の検査待ち期間をつなぐ

茨城県の建設会社は、公共工事の検査完了まで入金が遅れる課題を抱えていました。大型案件を受注したことで外注費や材料費が不足する恐れがあり、ファクタリングを利用しました。

調達できた金額は364万円です。総買取額400万円から手数料36万円(30日間)を引いた額を受け取りました。公共工事の売掛債権は国や自治体が相手のため、一般的に信用力が高いとされています。

活用例2:先出し経費による資金ショートの解消

千葉県の建設会社は年商4億5000万円でしたが、外注費と材料費の先出しで毎月資金が足りなくなっていました。銀行から債務超過を理由に追加融資を断られたため、3社間ファクタリングで2925万円を調達しました。

手数料は75万円で、総買取額3000万円から差し引かれます。3社間方式を選んだことで手数料率を抑えられました。このように、工事請負契約書に金額と工期が明記されていれば、スムーズに審査が進むことがわかります。

【比較】2社間ファクタリングvsほかの資金調達手段

資金調達にはさまざまな方法があり、状況に応じて最適な手段を選ぶことが大切です。ここでは銀行融資・ビジネスローン・補助金と比べながら、2社間ファクタリングの特徴と強みを整理します。

銀行融資との違い

| 項目 | ファクタリング | 銀行融資 |

|---|---|---|

| 資金調達の性質 | 売掛金の売却 | 借入金(返済義務あり) |

| 審査期間 | 最短即日 | 2週間〜1か月 |

| 必要書類 | 3点程度 | 決算書3期分等多数 |

| 担保・保証人 | 不要 | 原則必要 |

| 手数料・金利 | 2〜20%(一回) | 1〜15%(公的機関では1〜4%程度まで幅あり) |

| 貸借対照表への影響 | 負債増加なし | 負債増加あり |

| 信用情報への影響 | なし | あり |

| 資金使途 | 自由 | 制限あり |

ファクタリングは売掛金を売却して現金化する仕組みで、借金にはあたりません。一方、銀行融資は借入金であり、返済義務が発生します。この違いは貸借対照表にも影響し、ファクタリングでは負債を増やさずに資金を確保できます。

また、銀行融資は長期的な運転資金や設備投資に向いていますが、時間がかかります。これに対し、ファクタリングは最短即日で資金を得られるため、緊急の支払いやつなぎ資金の確保に強みを持つのが違いです。

ビジネスローンとの違い

| 項目 | ファクタリング | ビジネスローン |

|---|---|---|

| 審査対象 | 売掛先の信用力 | 申込企業の信用力 |

| 決算書 | 不要な場合が多い | 必須(2〜3期分) |

| 保証人 | 原則不要 | 代表者保証が必須 |

| 審査期間 | 即日〜翌日 | 3日〜1週間 |

| 手数料・金利 | 2〜20%(一回) | 年2〜15% |

| 赤字企業の利用 | 可能 | 困難 |

ファクタリングとビジネスローンは、どちらも短期の資金調達手段として利用されますが、仕組みや審査基準に明確な違いがあります。

特筆すべきは、手数料と金利の考え方です。ファクタリングの手数料を月利換算すると、10%(30日)は年利120%に相当します。そのため、短期間での利用ならコスト負担が軽く有利になる一方、長期的に利用するとビジネスローンのほうが割安になる場合があります。

さらに、審査基準の違いも大きなポイントです。ファクタリングは売掛先の信用力を基準に判断するため、赤字決算の企業や創業間もない事業者でも利用できる可能性があります。つなぎ資金を早急に確保したいケースでは、とりわけ有効な手段といえるでしょう。

状況別で選ぶ最適な資金調達手段

| 状況 | 最適な手段 | 補足ポイント |

|---|---|---|

| 急ぎで資金が必要 | ファクタリング | 最短即日で現金化でき、突発的な支払いに対応しやすい |

| 小口〜中口の資金が必要 | ファクタリング | 数十万〜数百万円規模ならスピードと柔軟性で優位 |

| 大口の資金が必要 | 銀行融資・補助金+ファクタリング併用 | 長期返済向け融資と短期キャッシュ確保のファクタリングを組み合わせると効果的 |

| 運転資金が必要 | ファクタリング | 売掛金を現金化して日常の資金繰りを安定させる |

| 設備投資など長期用途 | 銀行融資・補助金+ファクタリングつなぎ活用 | 入金が遅い補助金・融資の間をファクタリングで埋める |

| 売上に応じた柔軟な返済がしたい | ファクタリング | 売掛先の入金に連動するため返済負担を軽減できる |

| リスク分散・資金安定を図りたい | ファクタリング+融資の併用 | 両方を活用しキャッシュフローを安定化・多角化する |

状況によって最適な手段は異なりますが、短期資金の確保ではファクタリングがもっとも柔軟でスピーディーです。中長期の運転資金や設備投資には、銀行融資や補助金を組み合わせると、コスト面と安定性を両立しやすくなります。

ファクタリングを中心に、複数の手段を併用すれば、突発的な支払いから計画的な投資まで幅広く対応でき、結果として資金繰りの安定につながるでしょう。

2社間ファクタリングの法的トラブルを回避するポイント

ファクタリングを安全に利用するには、法的リスクを正しく理解し、トラブルを未然に防ぐことが欠かせません。以下、書類の不備や不正操作を防ぎ、安心して活用するためのポイントを解説します。

やってはいけない書類操作

- 請求書や通帳の改ざん・偽造:私文書偽造罪にあたり、3ヶ月以上5年以下の懲役刑が科される可能性あり

- 架空債権による申込:詐欺罪に該当し、10年以下の懲役刑に問われるリスクあり

- 二重譲渡(同じ売掛債権を複数の業者に売却) :横領罪や背任罪にあたる可能性が高く、重大な契約違反

- 虚偽申告 契約解除や損害賠償請求の対象となり、業界内での利用禁止に至るケースあり

これらが発覚した場合は、即時契約解除・全額返還の請求に加え、遅延損害金が課されるのが通例です。

令和5年4月1日以降の法定利率について、第2期(令和5年4月1日から令和8年3月31日まで)における基準割合が年0.5%と告示されました(民法第四百四条第五項の規定に基づき、令和五年四月一日から令和八年三月三十一日までの期における基準割合を告示する件)。

法務省「令和5年4月1日以降の法定利率について」

遅延損害金は契約内容によって利率や計算方法が異なります。悪質な場合は刑事告発に発展し、その後の取引停止や業界内での信用失墜をまねきます。

また、法定利率については令和5年4月1日以降、第2期(令和5年4月1日〜令和8年3月31日)の基準割合が年0.5%と定められています。これは、契約で利率の取り決めがない場合に適用される最低ラインであり、未払いが続いた際の遅延損害金計算の基準です。

正しい理解と誠実な対応を心がけることが、長期的な事業の安定につながるといえるでしょう。

書類の保存と改ざん防止を徹底する

書類は原本とコピーをわけて保管し、電子データはクラウドとローカルで二重保存します。保存期間は税務上の要件に従い最低7年間が必要です。

改ざんを防ぐには、PDFを編集不可に設定し、タイムスタンプや電子署名を活用しましょう。もし書類を紛失・漏洩した場合は、速やかにファクタリング会社へ報告し、警察に届出をしてください。

定期的なセルフチェックで違反を防ぐ

- 売掛金残高と請求書の内容が一致しているか

- 入金予定日と実際の入金日、入金額にズレがないか

- ファクタリング利用額と売掛金の回収・送金スケジュールが正しく管理できているか

- 複数社に同じ売掛債権を譲渡していないか(重複譲渡の有無)

- 契約時の手数料率が相場とかけ離れていないか

- 契約書に不明瞭な条項や不利な条件が含まれていないか

- 利用回数や総額が増えすぎていないか(依存度チェック)

- 税理士や会計ソフト上の仕訳が正しく処理されているか

- 資金繰り表やキャッシュフローに反映されているか

- 新規の優良業者が出ていないか定期的にリサーチしているか

契約や取引を安全に続けるためには、定期的なセルフチェックが欠かせません。上記のポイントを確認しておくと、思わぬリスクを防ぎやすくなります。

加えて、年商が1億円を超えたら税理士に定期的に相談しましょう。必要に応じて弁護士に相談できる体制を整えておくことが大切です。

2社間ファクタリング|契約時の注意点と法的知識

契約書を細かく確認せずに署名すると、後で大きな負担やトラブルを抱えるおそれがあります。安全に取引を進めるためには、事前に注意すべき条項を理解しておきましょう。

契約書で必ず確認すべき重要条項

契約書を受け取ったら、まず償還請求権の有無を確認しましょう。「ノンリコース」「償還請求権なし」と明記されていることが重要です。売掛先が倒産しても返済義務が生じないことを確認してください。

手数料の内訳も細かく確認が必要です。基本手数料に加え、事務手数料・振込手数料などが別途発生する場合があります。総額でいくらかかるのかを把握しておくことが大切です。

また、債権譲渡登記の要否を漏れなく確認します。

債権譲渡登記制度は,法人がする金銭債権の譲渡や金銭債権を目的とする質権の設定について,簡便に債務者以外の第三者に対する対抗要件を備えるための制度です。金銭債権の譲渡又は金銭債権を目的とする質権設定をしたことを第三者に対抗するためには,原則として,確定日付ある証書によって債務者に対する通知を行うか,又は,債務者の承諾を得なければなりませんが,法人が金銭債権を譲渡した場合又は金銭債権を目的とする質権設定をした場合には,債権譲渡登記所に登記をすれば,第三者にその旨を対抗することができます。

法務省「第1 債権譲渡登記制度とは?」

登記をすると売掛先に知られる可能性が高まるため、登記不要の業者を選ぶと安心です。

期限の利益喪失条項を理解する

期限の利益喪失条項とは、一定の条件を満たすと一括返済義務が生じる取り決めです。たとえば「売掛先から入金があったのに3営業日以内に送金しなかった場合」や「虚偽申告が発覚した場合」が該当します。

この条項が適用されると、手数料を含めた全額を即時に返済しなければなりません。さらに遅延損害金が発生することもあります。契約書でどのような場合に期限の利益を喪失するのかを明確に確認しましょう。

2社間ファクタリング|AI審査の特徴と審査を通すためのコツ

AI審査の仕組みを理解し、正しく対応することで入金スピードを大きく短縮できます。ここでは、AI審査の特徴と審査を通すためのコツを解説します。

AI審査導入済み業者の特徴

AI審査は売掛先の信用度を瞬時に数値化し、リスクを客観的に判定します。請求書や通帳データを自動で照合し、不正や記載ミスを検出できるのも大きな特徴です。さらに、人の手を介さず24時間稼働するため、夜間や休日でも審査が進む点が強みといえます。

審査を通過するために重要なのは、データの一貫性です。金額や日付のフォーマットが少しでも食い違うと即座に弾かれるため、細部まで正確に整えることが欠かせません。あわせて、売掛先の信用情報を事前に確認しておくと、審査がよりスムーズに進むでしょう。

AIが好む書類の作り方

AI審査をスムーズに通すには、書類の形式と内容を正確に整えることが欠かせません。作成時は明朝体やゴシック体など読みやすいフォントを使い、文字サイズは10pt以上に設定します。スキャンする際は300dpi以上の解像度で、白地に黒文字のデータが理想的です。

整合性の確保も重要です。請求書や通帳の金額はすべて完全一致させ、日付は西暦で統一しましょう。会社名は正式名称で記載し、住所は郵便番号から正確に入力します。細部のズレがあると審査が止まる原因になります。

2社間ファクタリングのAI審査で落ちる原因TOP5

| 主な原因 | 具体的な状況例 | 改善・対策ポイント |

|---|---|---|

| 売掛先の信用度が低い | 個人事業主・新規取引先・支払い遅延ありなど | 信頼度の高い債権を選ぶ、大手・継続取引先を優先する |

| 申込内容と書類情報の不一致 | 請求書・契約書・通帳記載の金額や日付が不一致 | 書類の整合性を事前に確認、同じ金額・日付で統一する |

| 提出書類の不備や解像度不足 | スキャンがぼやけている、ページ欠落、金額不鮮明 | 高解像度で再提出、必要ページすべて添付、入金記録を明確化 |

| 短期間で複数社へ同一債権申込 | 同じ債権を3〜5社に同時申込して二重譲渡リスク判定 | 申し込み先を整理、各社に申告、期間を空けて申込む |

| 事業実績や財務データ不足 | 開業直後・月商が不安定・確定申告書がない | 最新の売上データ、補足資料(契約書・発注書)を追加提出する |

AI審査はスピードが魅力ですが、わずかな不備や不一致でも否決されることがあります。審査で否決される典型的な原因は以下の5つです。

売掛先の信用度が低い

まず挙げられるのが売掛先の信用度の低さです。新規取引先や個人事業主向けの債権、支払い遅延がある債権はリスクが高いと判定されやすく、審査通過は難しくなります。上場企業や大手企業、官公庁など、信用度の高い取引先の債権を優先して選ぶことが重要です。

申込内容と書類情報の不一致

請求書・通帳・契約書で金額や日付が一致しない場合、AIは即座に検出します。対策として、提出前に全書類の数字を照合し、完全一致させることが重要です。社名の表記(株式会社の前後、カタカナ表記)も統一しましょう。

提出書類の不備や解像度不足

文字がぼやけている、影がかかっている、一部が切れているなどの問題があると、AIが正確に読み取れません。PDF化する前に画像をプレビューで確認し、すべての文字が明瞭に読めることを確かめましょう。

短期間で複数社へ同一債権申込

短期間で同じ債権を複数の業者に申し込むと、AIはリスクのシグナルとして検出します。これは「二重譲渡の可能性がある」と判断されやすいため、否決の原因になりがちです。

もし複数社に依頼したい場合は、異なる債権を使いわけるか、相見積もりであることを各社へ伝えることでリスクを回避できます。

事業実績や財務データ不足

事業を始めたばかりで取引実績が少ない場合、AIは判断材料が不足しているとみなし、否決されるケースがあります。その際は、発注書や納品書、過去の請求書などを補足資料として提出し、実際に継続的な取引があることを示すことが有効です。

2社間ファクタリングに関するよくある質問(FAQ)

実際の利用者から多く寄せられる質問と、その具体的な回答をまとめました。初めて2社間ファクタリングを利用する方は、以下を参考にしてください。

Q. 個人事業主でも本当に2社間ファクタリングを利用できますか?

本記事で取り上げた20社のうち、GMO BtoB早払いを除く19社が個人事業主に対応しています。そのなかで、ペイトナー、labol、FREENANCEは個人事業主に特化したサービスを展開しています。開業したばかりでも売掛金さえあれば申し込めるため、まずは少額から利用してみましょう。

Q. 売掛先に絶対にバレずに利用する方法はありますか?

2社間ファクタリングは売掛先への通知が不要なため、基本的には知られることはありません。ただし、100%の保証はないため、リスクを理解したうえで判断することが大切です。

Q. 提示された手数料が高すぎると感じたらどうすればいいですか?

複数社から相見積もりを取りましょう。売掛先が上場企業や官公庁なら、その信用力を根拠に交渉できるかもしれません。それでも高いと感じる場合は、手数料は比較的低い3社間ファクタリングに切り替えるのも手です。

Q. 審査に落ちてしまった場合の対処法は?

まず否決理由を確認し、改善できる点があれば修正してください。売掛先を変える、追加書類を提出する、希望金額を減額するなどの対応が有効です。業者によって基準が異なるため、1社で落ちてもほかの業者では通過することも珍しくありません。

Q. 万が一売掛金が回収不能になったらどうなりますか?

ノンリコース契約なら、売掛先が倒産しても返済義務はありません。ただし、売掛先の倒産を予見できた場合や、虚偽申告があった場合は責任を問われる可能性があります。回収不能が判明したら速やかに業者へ報告し、誠実に対応することが重要です。

Q. 複数のファクタリング業者を同時利用できますか?

異なる売掛債権であれば、複数の業者を同時に利用できます。リスク分散にもつながるため有効です。ただし、同一債権を複数社に譲渡する「二重譲渡」は違法行為となり、刑事罰の対象にもなります。正直に利用状況を申告し、信頼関係を築くことが重要です。

Q. 継続利用するメリットは何ですか?

継続して利用する最大の利点は、手数料が段階的に下がっていく可能性があることです。具体的な手数料の変動幅や回数による優遇条件は、ファクタリング会社によって大きく異なります。これについては、利用前に各社の継続利用条件を確認することをおすすめします。

まとめ

2社間ファクタリングは、売掛先に知られず最短即日で資金を得られるのが最大の魅力です。急な資金需要や小規模事業者にとって、銀行融資よりも柔軟に活用できる選択肢といえます。

今回ピックアップした20社は少額から大口まで幅広く対応しており、取引先の信用度が高い請求書を選ぶことや、書類を丁寧に整えることが審査通過率を高める鍵となります。ただし手数料や違法業者のリスクもあるため、契約内容の確認と信頼できる会社選びが欠かせません。

正しく活用すれば、資金繰りの安定と事業成長を後押しする大きな力となるでしょう。本記事を参考に、最適な一社を見極めてください。