PR

「ファクタリングはやばい」「悪徳業者に注意」という情報を見て、利用をためらっている方も多いのではないでしょうか?

ファクタリングそのものは、民法で認められた正当な資金調達手段です。「やばい」というイメージが生まれるのは、業界に一部の悪徳業者が存在するためであり、決してファクタリング自体に問題があるわけではありません。

悪徳業者には共通点があり、その特徴を知ることで、信頼できる業者を見つけられます。

本記事では、ファクタリングが「やばい」といわれる理由、警察庁のデータに基づく摘発事例、悪徳業者の特徴と見分け方、そして安心・安全に利用できる優良ファクタリング会社10選をご紹介いたします。

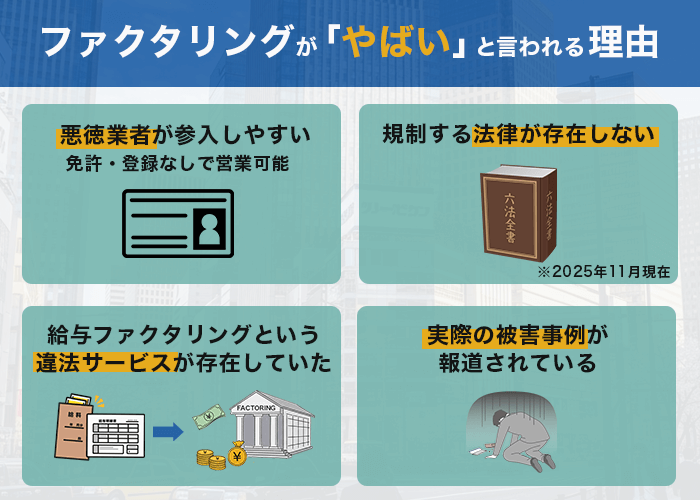

ファクタリングが「やばい」といわれる理由

ファクタリングが危険視される背景には、制度上の問題と実際の被害事例があります。そもそもなぜ「やばい」といわれるのか、その理由をご説明します。

免許・登録なしで営業できるため悪徳業者が参入しやすい

ファクタリング会社の事業は貸金業ではないため、貸金業登録が不要で営業できます。貸金業であれば都道府県知事または財務局長の登録が必要ですが、ファクタリングは債権譲渡という取引の性質上、これらの規制を受けません。民法のみが根拠法となっているため、正規の貸金業者になれない業者がファクタリングを装って営業しているケースが後を絶たないのです。

ファクタリングを規制する法律が存在しない

2025年11月現在、ファクタリングを直接規制する法律はありません。これが悪徳業者の温床となっています。

貸金業として営業する場合は、財務局または都道府県への登録が必須で、無登録営業は刑事罰の対象です。また、利息制限法と出資法により利息は年20パーセント以下に制限されており、出資法の上限金利を超える利息の契約、支払、受領は刑事罰の対象となります。さらに年109.5パーセントを超える利息の契約をした場合、消費貸借契約自体が無効です。

貸金業を行うには、財務局又は都道府県の登録を受ける必要があります(無登録営業は刑事罰の対象)。また、貸金業を行う場合、利息制限法及び出資法の上限金利を守る必要があります(出資法の上限金利を超える利息の契約、支払、受領は刑事罰の対象)。さらに、年109.5%を超える利息の契約をした場合、消費貸借契約自体が無効です。

金融庁「ファクタリングの利用に関する注意喚起」

ファクタリングには手数料の上限規制がなく、年利換算で数百パーセントという法外な手数料を請求する業者が存在します。現在は業界団体による自主規制が行われていますが、法的強制力はありません。

また、ファクタリングを装っていても実際の取引内容や資金の流れが「貸付け」と判断される場合には、貸金業法や出資法が適用されます。以下が、実質的な貸付けを行っている「偽装ファクタリング」の典型例です。

- 利用者が債権を買い戻す義務を負っている

- 分割返済やジャンプ(返済延期)を提案してくる

- 債権回収を利用者に任せている

このような形態で営業していた場合、無登録営業や高金利違反として処分・刑事罰の対象になります。

給与ファクタリングという違法サービスが存在した

2023年3月、最高裁判所第三小法廷は給与ファクタリングが「貸付け」に該当すると判断しました。この判決により、給与ファクタリングは完全に違法と確定しています。

給与ファクタリングとは、個人が勤務先に対して有する給与を受け取る権利(賃金債権)を、給与支払日前に買い取って金銭を交付し、給与支払日にその個人を通じて資金の回収を行うものであるが、今回の最高裁判決により貸付けにあたるとして給与ファクタリングを営む者はヤミ金融であることが認定された。

日本司法書士会連合会「給与ファクタリングを貸金業法等の違反とした最高裁判決を受けての会長声明」

給与ファクタリングとは、個人の給与債権を買い取ると称するサービスです。たとえば「次の給料日に10万円もらえる権利」を7万円で業者に売り、すぐに7万円を受け取るという仕組みですが、最終的には給料日に利用者が業者へ10万円を支払う必要があります。形式的には債権譲渡契約でも、実質的には7万円を借りて10万円を返す「貸付け」に該当するため、貸金業登録のない業者が営業すれば違法です。

通常の事業者向けファクタリングは取引先からファクタリング会社へ直接支払いが行われますが、給与ファクタリングは利用者本人が業者へ支払うため債権譲渡の実態がありません。

最高裁判決後も営業を続ける業者の多くが闇金であり、「給与前払い」「給料の早期現金化」などの言葉で勧誘してきますが、絶対に利用してはいけません。

実際の被害事例が報道されている

2020年7月、大阪府警による全国初の摘発では、約4ヶ月間で約2,800人が被害に遭い、総額約1億1,800万円が集められました。手数料は年利換算で630から1,620パーセントという法外な金額です。

容疑者らは、法定上限(年利15~20%)を大幅に上回る年利630~1,620%で貸し付けていたということです。

給与ファクタリング 大阪府警が全国初摘発

なお、業者の口座には、約4か月の間に約2,800人から計1億1,800万円程度の入金があり、いずれも利用者から返済された金とみられています。

被害者の多くは一時的な生活費不足を抱えており、「給料日まであと数日」という状況で業者を利用しました。しかし、高額な手数料により次の給料でも返済しきれず、別の業者からも借りる「多重債務」に陥るケースが続出しています。

このような悪質な取り立ては貸金業法違反であり、正規のファクタリングではありえない行為です。一時的な資金不足の解決策として利用したつもりが、かえって生活を破綻させる結果となっています。

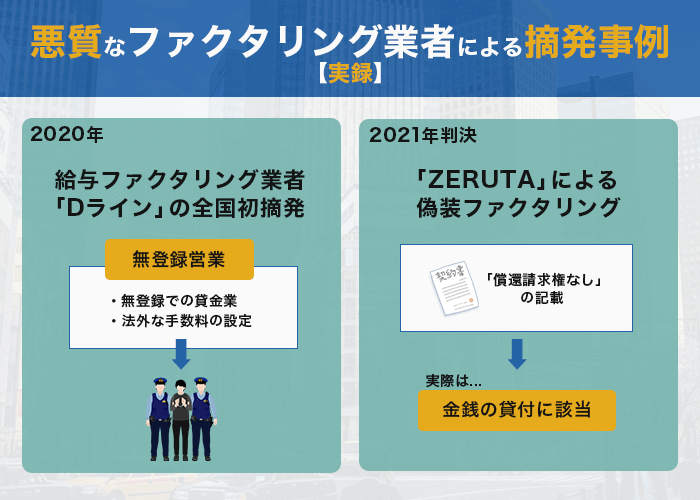

【実録】悪質なファクタリング業者による摘発事例

悪質なファクタリング業者は、予想以上に身近な存在です。過去の摘発事例から危険な業者の特徴や行動パターンを把握しましょう。

給与ファクタリング業者「Dライン」の全国初摘発(2020年)

2020年7月、大阪府警は給与ファクタリング業者「Dライン」の社員4人を貸金業法違反で逮捕しました。これが全国初の給与ファクタリング摘発事例です。

「Dライン」は無登録で貸金業を営み、約4ヶ月間で約2,800人から総額約1億1,800万円を集めました。手数料は年利換算で630から1,620パーセントという出資法の上限(年20パーセント)をはるかに超える法外な金額です。逮捕容疑は、貸金業法で義務付けられた登録をせずに貸金業を営んだ「無登録営業」でした。

この摘発により、それまで「債権の売買」として法規制を逃れていた給与ファクタリングが、実質的には「貸付け」であることが明らかになりました。摘発後、同様の手口で営業していた多数の業者が次々と摘発され、給与ファクタリングの実態が広く知られるようになりました。

「ZERUTA」による偽装ファクタリング(2021年判決)

2021年2月26日、さいたま地方裁判所はファクタリング業者「ZERUTA」(株式会社ZERUTA、屋号:七福神)の違法性を認定しました。契約書には「償還請求権なし」と記載されていましたが、実質的には利用者が債権を買い戻さざるを得ない状況にありました。

Yの営む給料ファクタリングは貸金業法2条1項及び出資法5条にいう『金銭の貸付け』,又は出資法7条にいう『手形の割引,売渡担保その他これらに類する方法によってする金銭の交付』に当たる

愛知県弁護士会「消費者問題速報 VOL.192 (2021年3月)」

ここでいうYが「ZERUTA」を指します。Yを給与ファクタリング業者と認めた裁判所は「形式的には債権譲渡契約であっても、実質的には金銭の貸付けに該当する」と明確に述べています。

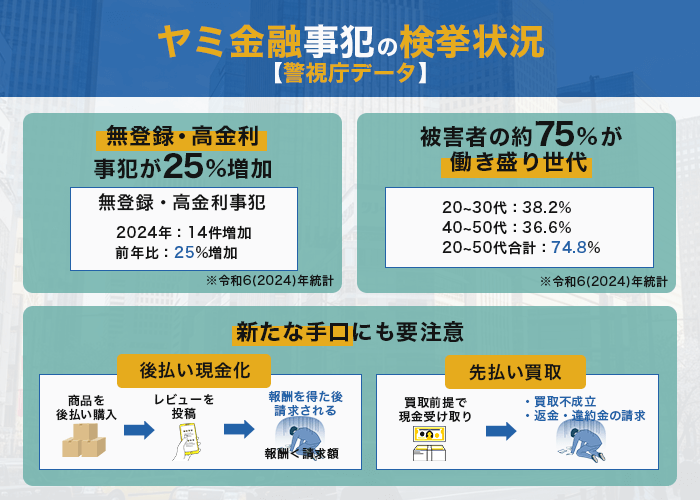

【警察庁データ】ヤミ金融事犯の検挙状況

警察庁の統計「令和6年における生活経済事犯の検挙状況等について」から、ヤミ金融事犯の最新動向と被害者の特徴を見ていきます。新たな手口も登場しているため注意が必要です。

令和6年統計:無登録・高金利事犯が25パーセント増加

| 項目 | 令和6年(2024年) | 前年比 |

|---|---|---|

| 無登録・高金利事犯 | 70事件 | +14事件(+25%増加) |

| ヤミ金融関連事犯 | 569事件 | △46事件 |

| ヤミ金融事犯全体 | 639事件 | △32事件 |

無登録・高金利事犯の検挙件数は、令和6年に前年比25%増の70件となりました。平成27年の140件から令和5年の56件まで減少が続いていましたが、増加に転じています。ギフトカード売買やSNS融資、偽装ファクタリングなど、商取引を仮装した手口が相次いでおり、警察が摘発を強化しています。

また、被害人員は22,501人、被害額は約45億円でした。令和5年の約234億円から5分の1以下に減りましたが、検挙人員は710人と高水準のままです。違法業者の活動は依然として活発であり、引き続き偽装ファクタリングなどに注意が必要です。

被害者の約75パーセントが働き盛り世代

| 年代 | 割合 |

|---|---|

| 20〜30歳代 | 38.2% |

| 40〜50歳代 | 36.6% |

| 20〜50歳代合計 | 74.8% |

ヤミ金融の被害者は、20〜50歳代の働き盛り世代が約75%を占めています。振り込め詐欺では高齢者が主な標的ですが、ヤミ金融は現役世代が中心です。

実態としては、住宅ローンや教育費を抱える世代が、一時的な資金不足を解消しようとして被害に遭うケースが目立ちます。とりわけ20歳代の割合は令和2年の17.7%から令和6年の20.8%へと増加しており、若年層への被害拡大が懸念されます。

また、被害の約9割は、SNSやインターネットを経由しています。業者と一度も会わないため相手の実態がつかめず、被害に気づいたときには連絡が取れなくなっているケースも少なくありません。

新たな手口「後払い現金化」「先払い買取」にも要注意

| 手口 | 仕組み |

|---|---|

| 後払い現金化 | ・商品を後払いで購入 ・レビュー投稿の報酬として現金を受け取る ・後日受け取った金額以上の商品代金を請求される |

| 先払い買取 | ・商品買取りの前提で現金を受け取る ・「買取り不成立」として返還金と違約金を請求される |

「後払い現金化」や「先払い買取」といった新たな手口が出現しています。一見すると商品売買に見えますが、実質的には高金利の貸付けです。警察庁の令和6年統計でも、これらの手口による検挙事例が報告されています。

どちらも「報酬」や「買取代金」の名目で現金を渡し、後から高額を回収する点が共通しています。商品売買を装っているため、利用者が違法な貸付けだと気づきにくいのが特徴です。

いずれにしても「お金を受け取って後から返す」構造があれば、それは貸付けだと疑ってください。

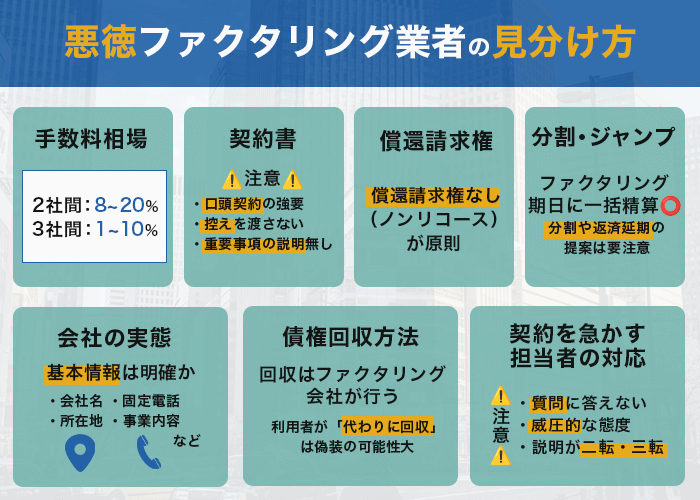

悪徳ファクタリング業者の見分け方

ここでは、悪質ファクタリング業者の共通点や見分けるポイントをご紹介します。

手数料が相場から大きく外れている

| 契約形態 | 手数料相場 | 標準 |

|---|---|---|

| 2社間ファクタリング | 8〜20% | 10〜18% |

| 3社間ファクタリング | 1〜10% | 2〜9% |

相場を大幅に上回る手数料を提示する業者には注意が必要です。ただし、売掛先の信用度や債権の性質によっては、正規業者でも相場上限付近になることがあります。

重要なのは「手数料の絶対値」ではなく「内訳の明確性」です。複数社から見積もりを取り、手数料以外の追加費用がないかを確認してください。

契約書を提示しない・内容が不透明

正規のファクタリング会社は必ず債権譲渡契約書を作成し、控えを渡します。以下に該当する業者は危険です。

- 口頭契約を強要する

- 契約書の控えを渡さない

- 重要事項の説明がない

契約時には必ず書面を受け取り、内容を確認してから署名してください。

償還請求権ありの契約を強要する

通常のファクタリングは「償還請求権なし(ノンリコース)」が原則です。売掛先が倒産した際に利用者が買い戻す義務を負う契約は、実質的に融資にあたります。偽装ファクタリングの可能性が高いため、避けてください。

分割返済・ジャンプを提案してくる

ファクタリングは売掛債権の売買であり、期日に一括で清算されます。「今月は半額でいい」「ジャンプ(返済延期)できます」「リボ払いも可能です」などの提案をしてくる業者は、貸金業の特徴を持っており要注意です。

会社の実態が確認できない

信頼できるファクタリング会社は、会社名・代表者名、実在する所在地、固定電話番号、設立年・資本金、事業内容などの基本情報を明確に公開しています。住所がバーチャルオフィスだったり、連絡先が携帯電話番号のみの業者は避けましょう。

債権回収を売主に要求する

ファクタリングは債権譲渡取引です。債権を譲渡した時点で、回収の権利と義務はファクタリング会社に移ります。「代わりに回収してください」と依頼してくる業者は、偽装ファクタリングの可能性が高いです。

契約を急かす・担当者の対応が不誠実

悪徳業者は「今日中に決めないと」などと契約を急かします。正規の業者は十分な検討時間を与え、質問にも丁寧に答えます。

以下のような対応をする担当者にも注意が必要です。

- 質問に答えない

- 威圧的な態度を取る

- 説明が二転三転する

契約を急かされたら、必ず一度立ち止まってください。

2社間ファクタリングとは?違法性やデメリット・メリットを解説

2社間ファクタリングとは?違法性やデメリット・メリットを解説

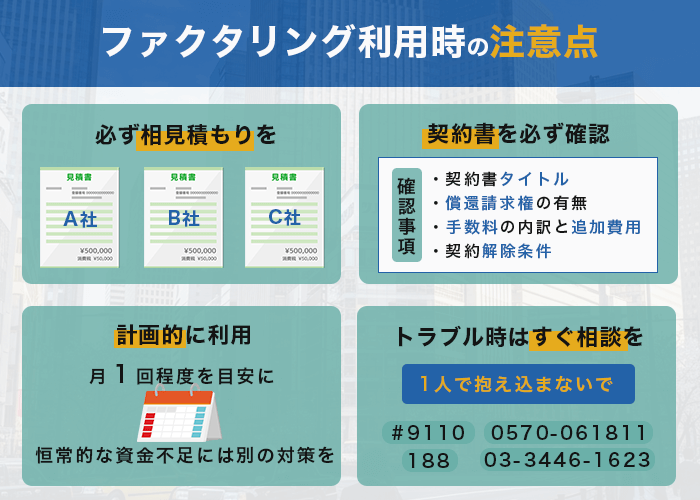

ファクタリング利用時の注意点

安全な会社を選んだ後も、利用時には注意が必要です。トラブルを避けるための4つのポイントを解説します。

相見積もりを必ず取る

最低3社から見積もりを取り、手数料・入金時間・対応の丁寧さを比較してください。1社だけでは適正価格かどうか判断できません。相見積もりによって、平均15%のコスト削減につながるケースもあります。

契約書を必ず確認する

署名前に、以下の項目を必ず確認してください。

- 契約書のタイトル(「債権譲渡契約」かどうか)

- 償還請求権の有無

- 手数料の内訳と追加費用

- 契約解除の条件

不明点があれば質問し、納得してから契約することが大切です。

計画的に利用する

ファクタリングは、緊急時の一時的な資金調達手段として活用してください。目安は月1回程度です。頻繁に利用すると手数料負担が積み重なり、「ファクタリング依存」に陥る可能性があります。恒常的な資金不足には、融資や経費見直しなど別の対策を検討しましょう。

トラブル時はすぐに相談

違法業者とのトラブルは、一人で抱え込まないでください。「ジャンプできます」などの追加契約には応じず、まず専門機関に相談することが重要です。

| 相談先 | 連絡先 | 相談内容 |

|---|---|---|

| 警察相談専用電話 | #9110 | 恐喝・脅迫行為 |

| 金融庁 金融サービス利用者相談室 | 0570-016811 | ファクタリング全般 |

| 消費者ホットライン | 188 | 消費者トラブル全般 |

| 国民生活センター | 03-3446-1623 | 契約・取引トラブル |

違法な請求には応じず、早めに相談することで被害拡大を防げます。

【厳選】安心して利用できるファクタリング会社10選

実績と信頼性の高いファクタリング会社を10社厳選しました。各社の特徴を比較して、自社に最適な会社を選んでください。

| 会社名 | 手数料 | 入金時間 | 買取額 | 個人事業主 |

|---|---|---|---|---|

| 日本中小企業金融サポート機構 | 1.5%〜 | 最短3時間 | 下限なし | ◯ |

| えんナビ | 0.5%〜 | 最短2時間 | 50万円〜 | ◯ |

| JBL | 2%〜 | 最短2時間 | 〜1億円 | ◯ |

| ベストファクター | 2%〜20% | 最短1時間 | 10万円〜 | ◯ |

| QuQuMo | 1%〜14.8% | 最短2時間 | 1万円〜 | ◯ |

| JPS | 2%〜 | 最短即日 | 〜3億円 | 法人のみ |

| PAY TODAY | 1%〜9.5% | 最短30分 | 10万円〜 | ◯ |

| アクセルファクター | 0.5%〜8% | 最短2時間 | 30万円〜 | 法人のみ |

| 株式会社No.1 | 2%〜8% | 最短30分 | 50万円〜 | ◯ |

| ファクタープラン | 要相談 | 要相談 | 要相談 | 要確認 |

日本中小企業金融サポート機構

| 手数料 | 1.5%〜 |

| 入金時間 | 最短3時間 |

| 買取可能額 | 下限なし〜上限なし |

| 個人事業主 | 対応 |

| 営業時間 | 平日9:30〜18:00 |

非営利の一般社団法人として、利益追求よりも中小企業支援を目的としたファクタリング会社です。手数料は1.5パーセントからと業界最低水準で、必要書類はわずか2点、買取額は下限なしで少額から利用できます。

審査申込は24時間対応、審査は最短30分で完了し入金までは最短3時間です。2社間・3社間ファクタリングの両方に対応し、創業間もない企業や小規模事業者でも気軽に相談できます。

えんナビ

| 手数料 | 0.5%〜 |

| 入金時間 | 最短2時間 |

| 買取可能額 | 50万円〜無制限 |

| 個人事業主 | 対応 |

| 営業時間 | 24時間365日 |

業界唯一の24時間365日体制で、夜間・休日にかかわらず直接スタッフが対応するファクタリングサービスです。手数料は0.5パーセントからと業界最低水準を誇り、買取可能額は50万円から上限なしで中小企業から大企業まで幅広く対応しています。

完全オンライン完結のため来店不要で全国どこからでも利用でき、土日祝日でも審査・入金が可能です。2社間・3社間ファクタリングの両方に対応し、平日の営業時間外に発生する急な資金需要にも即座に対応できます。

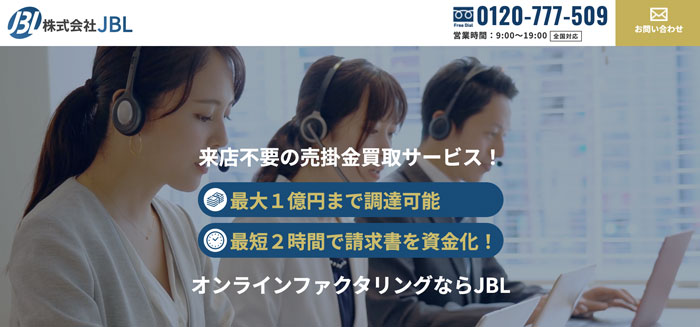

JBL

| 手数料 | 2%〜 |

| 入金時間 | 最短2時間 |

| 買取可能額 | 〜1億円 |

| 個人事業主 | 対応 |

| 営業時間 | 24時間365日(AI審査) |

2025年6月に業界初の365日営業ファクタリングサービス「売掛金PAY」をリリースした先進的な会社です。AI審査で24時間365日対応しており、土日は最短90分での入金、買取上限1億円で大口案件にも対応しています。

AI審査システムによりスタッフの勤務体制に依存せず、いつでも客観的な基準で公平に審査を実施。2社間・3社間ファクタリングの両方に対応し、個人事業主も利用できます。

ベストファクター

| 手数料 | 2%〜20% |

| 入金時間 | 最短1時間 |

| 買取可能額 | 10万円〜1,000万円 |

| 個人事業主 | 対応 |

| 営業時間 | 平日10:00〜19:00(申込24時間) |

最短1時間入金というスピード感と小口案件への対応力が魅力のファクタリング会社です。買取可能額は10万円からと低額に設定されており、小規模事業者から中堅企業まで幅広く利用できます。

申込は24時間対応で営業時間外でも手続きを進められ、平日であれば午前中の申込で午後には入金される可能性があります。2社間・3社間ファクタリングの両方に対応。個人事業主も利用でき、取引先への支払期日が当日中に迫っている緊急事態にも対応できます。

QuQuMo

| 手数料 | 1%〜14.8% |

| 入金時間 | 最短2時間 |

| 買取可能額 | 1万円〜上限なし |

| 個人事業主 | 対応 |

| 営業時間 | 平日9:00〜19:00(審査は土日祝も) |

完全オンライン完結で、業界最低水準の買取額1万円から上限なしという幅広い対応が可能なファクタリング会社です。請求書と銀行口座の入出金明細のみで審査が完結し、対面面談が不要で手数料は1パーセントから14.8パーセントと上限が明確です。

審査は土日祝日も対応しており、週末に申し込んで審査を進めることができます。2社間ファクタリング専門で売掛先への通知は不要、フリーランスや個人事業主で少額の売掛金しかない方でも気軽に利用でき、地方在住でも首都圏の優良サービスを受けられます。

JPS

| 手数料 | 2%〜 |

| 入金時間 | 最短即日〜3日以内 |

| 買取可能額 | 〜3億円 |

| 個人事業主 | 法人のみ |

| 営業時間 | 要確認 |

最大3億円の大型資金調達に対応するハイスペックな法人専門ファクタリングサービスです。手数料は2パーセントからと業界最低水準で、2社間ファクタリングでも手数料が10パーセント以下という業界標準より低い設定が特徴。大型プロジェクトの売掛金や複数の取引先の売掛金をまとめて資金化でき、2社間・3社間ファクタリングの両方に対応しています。

建設業で工事代金が数千万円から億単位になる場合や、製造業で大口受注を受けた際の材料費調達など、一般的なファクタリング会社では対応しきれない大型案件に最適です。

PAY TODAY

| 手数料 | 1%〜9.5% |

| 入金時間 | 最短30分 |

| 買取可能額 | 10万円〜上限なし |

| 個人事業主 | 対応 |

| 営業時間 | 平日10:00〜18:00(AI審査24時間) |

AI審査により面談不要で最短30分での入金が可能な、累計買取申込金額200億円を突破した実績豊富なファクタリング会社です。手数料は1パーセントから9.5パーセントで上限が明確、初期費用・月額費用が完全無料でかかる費用は手数料のみという明確な料金体系が特徴です。

AI審査申込は24時間対応で平日営業時間外でも申込手続きを進められ、2社間・3社間ファクタリングの両方に対応しています。個人事業主も利用可能で、手数料の上限が明確なため予想外の高額請求を受ける心配がありません。

アクセルファクター

| 手数料 | 0.5%〜8% |

| 入金時間 | 最短2時間 |

| 買取可能額 | 30万円〜1億円 |

| 個人事業主 | 対応 |

| 営業時間 | 平日10:00〜18:30 |

審査通過率93.3パーセントと業界トップクラスで、大手ネクステージグループの傘下企業として高い信頼性を持つ法人専門のファクタリング会社です。手数料は0.5パーセントから8パーセントと業界最低水準で、買取可能額は30万円から1億円まで幅広くカバーしています。

2社間・3社間ファクタリングの両方に対応。手数料の上限が8パーセントと低く設定されているため、2社間ファクタリングでも比較的低コストで利用できます。審査通過率の高さは売掛先の信用力を重視した審査をおこなっているためで、他社で断られた企業でも審査が通る可能性があります。

株式会社No.1

| 手数料 | 2%〜8% |

| 入金時間 | 最短30分 |

| 買取可能額 | 50万円〜5,000万円 |

| 個人事業主 | 対応 |

| 営業時間 | 平日9:00〜19:00 |

審査通過率90パーセント以上という高い水準を実現し、初回利用時は買取手数料50パーセント割引という優遇措置があるファクタリング会社です。手数料は2パーセントから8パーセントで、買取可能額は50万円から5,000万円まで対応しています。

オンライン完結で2社間・3社間ファクタリングの両方に対応し、個人事業主も利用可能。初回50パーセント割引により、初めてファクタリングを利用する方におすすめします。

ファクタープラン

| 手数料 | 2社間:5〜25%/3社間:1.8〜8% |

| 入金時間 | 最短即日 |

| 買取可能額 | 最大5,000万円 |

| 個人事業主 | 対応 |

| 営業時間 | 要確認 |

ファクタープランは、利用者一人ひとりの状況に合わせた柔軟な対応が特徴のファクタリング会社です。2017年のサービス開始以来、法人から個人事業主まで幅広く対応しています。

設立間もない会社や赤字決算の企業でも利用しやすいという評価があり、審査通過率は93〜96%との情報もあります。書類が揃えば最短即日で入金されるため、給与支払いなど急な資金需要にも対応できます。

よくある質問(FAQ)

ファクタリングの利用を検討する際によく寄せられる質問に回答します。

ファクタリングは違法ではないのですか?

ファクタリング自体は合法です。民法第466条で債権譲渡が認められており、経済産業省も中小企業の資金調達手段として推奨しています。

第466条【債権の譲渡性】

① 債権は、譲り渡すことができる。ただし、その性質がこれを許さないときは、この限りでない。

② 当事者が債権の譲渡を禁止し、又は制限する旨の意思表示(以下「譲渡制限の意思表示」という。)をしたときであっても、債権の譲渡は、その効力を妨げられない。

③ 前項に規定する場合には、譲渡制限の意思表示がされたことを知り、又は重大な過失によって知らなかった譲受人その他の第三者に対しては、債務者は、その債務の履行を拒むことができ、かつ、譲渡人に対する弁済その他の債務を消滅させる事由をもってその第三者に対抗することができる。

④ 前項の規定は、債務者が債務を履行しない場合において、同項に規定する第三者が相当の期間を定めて譲渡人への履行の催告をし、その期間内に履行がないときは、その債務者については、適用しない。

デジタル庁「e-Gov法令検索『民法』」

違法なのは、ファクタリングを装った貸付けです。制度自体は合法なので、業者選びさえ間違えなければ問題ありません。

ファクタリングの審査に落ちることはありますか?

審査に落ちることはあります。売掛先の信用力が最も重要な審査基準です。売掛先が上場企業や大手企業であれば審査に通りやすく、手数料も低く抑えられます。

給与ファクタリングは利用しても大丈夫?

絶対に利用してはいけません。2023年3月の最高裁判決で違法認定されており、現在営業している業者の多くが闇金です。給与前払いサービスと異なり、給与ファクタリングは全て違法な貸金業に該当します。

個人事業主でも利用できますか?

主要なファクタリング会社の多くが個人事業主に対応しています。ただし、対応状況は企業によって異なるため、利用前に各社の公式サイトで確認してください。

2社間ファクタリングでおすすめの即日入金業者20選!個人事業主OKも

2社間ファクタリングでおすすめの即日入金業者20選!個人事業主OKも

赤字決算でも利用できますか?

利用できます。ファクタリングは売掛先の信用力が重要な審査基準であり、利用企業の決算状況はあまり重視されません。

税金滞納でも利用できるファクタリング会社10選!注意点も解説

税金滞納でも利用できるファクタリング会社10選!注意点も解説

債権譲渡登記は必ず必要ですか?

必須ではありません。2社間ファクタリングでは登記を求められるケースが多いですが、登記不要で対応する会社もあります。

登記をおこなう場合、費用の目安は以下のとおりです。

| 登録免許税 | 約7,500〜15,000円 |

| 司法書士報酬 | 数万円〜10万円程度 |

| 合計 | 5万〜10万円程度 |

コストを抑えたい場合は、登記不要の会社を選ぶのも一つの方法です。

複数のファクタリング会社を同時に利用できますか?

同じ売掛債権を複数社に売却することは二重譲渡に該当し、刑事責任を問われる可能性があります。詐欺罪、横領罪、背任罪など複数の刑事犯罪が成立する場合があります。ただし、異なる売掛債権であれば、複数のファクタリング会社を同時に利用することは可能です。

ファクタリングは何社まで?複数申し込みのメリットと注意点

ファクタリングは何社まで?複数申し込みのメリットと注意点

まとめ:ファクタリングは正しく利用すれば有効な資金調達手段

ファクタリングは、民法で認められた合法的な資金調達手段です。銀行融資が難しい場合でも、売掛金があれば最短即日で現金化できます。正しく利用すれば、中小企業や個人事業主にとって心強い選択肢となります。

ただし、給与ファクタリングは、2023年の最高裁判決で貸金業に該当すると確定しました。すべて違法な貸付けにあたるため、絶対に利用しないでください。少しでも不審に感じたら、契約を見送る判断が大切です。本記事で紹介したチェックポイントを活用し、信頼できる業者を選んでください。