PR

資金繰りに悩む中小企業や個人事業主にとって、ファクタリングは頼れる即日資金調達手段です。銀行融資に比べて審査基準が緩やかで、売掛先の信用力さえ確認できれば、赤字決算や税金滞納中でも利用できる可能性があります。

本記事では、審査通過率や必要書類の少なさを総合的に評価し、本当に通過しやすいファクタリング会社15社を厳選してご紹介します。業種別・状況別のおすすめ会社や審査通過のコツにも触れますので、ぜひ最後までご覧ください。

審査が甘いファクタリング会社ランキング15選!個人事業主OK|即日審査入金

審査通過率や必要書類の少なさを総合的に評価し、本当に審査が甘い(緩い)ファクタリング会社15社をランキング形式でご紹介します。

| 会社名 | 手数料 | 入金時間 | 最低買取額 | 必要書類 | 個人事業主 |

|---|---|---|---|---|---|

| labol(ラボル) | 10%固定 | 最短30分 | 1万円 | 3点 | ◯ |

| ペイトナー | 10%固定 | 最短10分 | 1万円 | 3点 | ◯ |

| FREENANCE | 3%〜10% | 最短5分 | 1万円 | 3点 | ◯ |

| えんナビ | 0.5%〜 | 最短2時間 | 50万円 | 2-3点 | ◯ |

| QuQuMo | 1%〜14.8% | 最短2時間 | 1万円 | 3点以上 | ◯ |

| PMG | 2%〜 | 最短2時間 | 10万円 | 3点 | × |

| KKT | 1%〜 | 最短15分 | 30万円 | 3点 | ◯ |

| ベストファクター | 2%〜20% | 最短1時間 | 10万円 | 3点 | ◯ |

| 買速 | 2%〜10% | 最短30分 | 10万円 | 3点 | ◯ |

| No.1 | 1%〜 | 最短30分 | 50万円 | 4点 | ◯ |

| アドプランニング | 2%〜10% | 最短30分 | 10万円 | 3点 | ◯ |

| JBL | 2%〜 | 最短2時間 | 非公開 | 複数 | ◯ |

| 日本中小企業金融サポート機構 | 1.5%〜 | 最短3時間 | 下限なし | 2点 | ◯ |

| PAY TODAY | 1%〜9.5% | 最短30分 | 10万円 | 3点 | ◯ |

| ビートレーディング | 2%〜 | 最短2時間 | 下限なし | 2点 | ◯ |

labol(ラボル)

| 審査の緩さ | |

| 個人事業主の利用 | 個人事業主・フリーランスOK |

| 即日入金の対応 | 最短30分 |

| 手数料 | 10%(固定) |

| 必要書類 | 3点(請求書+本人確認書類+証憑) |

| 利用限度額 | 1万円〜20万円(与信により増額可) |

labol(ラボル)は、フリーランス・個人事業主向けのファクタリングサービスです。審査の申し込みは24時間365日いつでも可能で、土日祝日にも対応しています。急な資金ニーズが発生した場合でも、スピーディーに利用できる体制が整っています。

取り扱い金額は1万円から20万円までの少額に特化。貸し倒れのリスクが小さいため、審査も比較的通りやすい仕組みです。決算書や納税証明書といった面倒な書類も不要なので、開業したばかりの方や一時的に赤字の方でも、売掛先に信用があれば安心して利用できます。

スムーズに利用を始めるには、まずは新規会員登録がおすすめです。登録は無料で、最短即日で審査を申し込みできます。

ペイトナー

| 審査の緩さ | |

|---|---|

| 個人事業主の利用 | 個人事業主・フリーランスOK |

| 即日入金の対応 | 最短10分 |

| 手数料 | 10%(固定) |

| 必要書類 | 3点(請求書+本人確認書類+口座入出金明細3ヶ月分) |

| 利用限度額 | 1万円〜100万円程度 |

ペイトナーは、フリーランスや個人事業主の方向けに提供されているファクタリングサービスです。AIによる自動審査を採用しており、人の主観を排除した公平な審査が行われます。2024年9月にはfreee会計との連携機能が追加され、書類を用意する手間がほとんどなくなりました。

本サービスの審査は、設定された基準をクリアすれば自動的に承認される仕組みです。人の感覚や印象で否認されにくいため、「なんとなく落とされる」という不安を感じることなく利用できます。

公式サイトからの新規ユーザー登録で、自分に合った利用可能額や審査条件がすぐ確認できます。まずは登録して、どのような流れで資金化できるのか試してみましょう。

FREENANCE(フリーナンス)

| 審査の緩さ | |

|---|---|

| 個人事業主の利用 | 個人事業主・フリーランスOK |

| 即日入金の対応 | 最短5分 |

| 手数料 | 3%〜10% |

| 必要書類 | 3点(請求書+本人確認書類+取引証憑) |

| 利用限度額 | 1万円〜1,000万円 |

GMOグループが運営するフリーランスや個人事業主の方向けファクタリングサービスです。2024年4月時点で累計30万件を超える取引実績があり、豊富なデータをもとにした審査ノウハウが強み。審査は最短5分で完了し、即日入金にも対応します。

GMOグループならではの信頼性と豊富なデータ分析により、他社では通らなかった案件でも承認されるケースがあります。

FREENANCEの利用には、専用口座の開設が必要です。口座を作成すれば、入出金の管理やファクタリングの申し込みがスムーズに行えます。今すぐ無料で口座を開設し、資金調達の準備を整えましょう。

えんナビ

| 審査の緩さ | |

|---|---|

| 個人事業主の利用 | 個人事業主・フリーランスOK |

| 即日入金の対応 | 最短2時間 |

| 手数料 | 0.5%〜 |

| 必要書類 | 2〜3点(請求書+通帳3ヶ月分、審査過程で追加書類が必要な場合あり) |

| 利用限度額 | 50万円〜無制限 |

えんナビは、中小企業や個人事業主の方向けに提供されているファクタリングサービスです。審査通過率は驚異の97%と業界でも最高水準。さらに24時間365日、土日祝日も専門スタッフが直接対応します。「平日の日中は忙しい」「急に資金が必要になった」という場合でも、すぐに相談できるサービスです。

同社は赤字決算や税金滞納といった状況でも柔軟に対応してくれる点が特徴。基本要件を満たしていれば、スピーディーに資金化できるようサポートする体制が整っています。まずは公式サイトから新規申し込みをしてみましょう。

QuQuMo(ククモ)

| 審査の緩さ | |

|---|---|

| 個人事業主の利用 | 個人事業主・フリーランスOK |

| 即日入金の対応 | 最短2時間 |

| 手数料 | 1%〜14.8% |

| 必要書類 | 3点以上(請求書+通帳コピーなど) |

| 利用限度額 | 1万円〜無制限 |

QuQuMo(ククモ)は、オンライン完結型のファクタリングサービスです。フリーランスや個人事業主、中小企業まで幅広く対応しており、取引金額も1万円から数千万円まで柔軟に利用できます。

AIによる自動審査を採用しており、売掛先の信用力を重視した仕組みが特徴。そのため、利用者自身の財務状況に左右されにくく、赤字や債務超過の場合でも審査を通過できる可能性があります。

必要書類は請求書と通帳コピーを中心に2〜3点のみ。書類の準備が簡単で、審査は最短2時間、手数料は1〜14.8%です。まずは公式サイトから新規問い合わせを行い、自社の売掛金がどれだけ早く資金化できるか確認してみましょう。

PMG(ピーエムジー)

| 審査の緩さ | |

|---|---|

| 個人事業主の利用 | 法人専門(個人事業主は非対応) |

| 即日入金の対応 | 最短2時間 |

| 手数料 | 2%〜 |

| 必要書類 | 3点(請求書+通帳コピー+決算書) |

| 利用限度額 | 10万円〜2億円 |

法人企業を対象とした専門のファクタリングサービスです。法人専用に設計された審査体制が整っており、安定したスピードと信頼性で多くの企業に選ばれています。

審査は最短2時間で完了し、即日入金にも対応可能。手数料は2%からと低水準で、必要書類は「請求書」「通帳コピー」「決算書」の3点です。取引金額は10万円から最大2億円までと幅広く、まとまった資金を確保しやすいサービスです。

法人格を対象としているため、審査基準が明確で手続きも効率的です。登記や資本金など、法人が備える基本的な信用要素を前提に審査が進むため、迅速かつスムーズな資金調達が期待できます。

KKT株式会社(スマホde片手間資金調達)

| 審査の緩さ | |

|---|---|

| 個人事業主の利用 | 個人事業主・フリーランスOK |

| 即日入金の対応 | 最短15分 |

| 手数料 | 1%〜 |

| 必要書類 | 3点(請求書+通帳コピー+本人確認書類) |

| 利用限度額 | 30万円〜上限なし |

KKT株式会社(スマホde片手間資金調達)は、スマホ1台で申し込みから入金まで完結できる、個人事業主やフリーランス向けのファクタリングサービスです。中小企業にも対応しており、外出先でも気軽に利用できます。

AIを活用した自動審査により、ムダな審査項目を省いた効率的な仕組みを採用。その結果、審査通過率91.6%と高く、最短15分で入金が完了するサービスを実現しました。

必要書類は「請求書」「通帳コピー」「本人確認書類」の3点のみ。すべてスマホで撮影・送信できるため、紙の書類提出は不要です。手間をかけずに申し込みから資金化までスムーズに進められます。急ぎで資金が必要な方は、まずは公式サイトから気軽にお問い合わせください。

ベストファクター

| 審査の緩さ | |

|---|---|

| 個人事業主の利用 | 個人事業主・フリーランスOK |

| 即日入金の対応 | 最短1時間 |

| 手数料 | 2%〜20% |

| 必要書類 | 3点(本人確認書+通帳コピー+請求書) |

| 利用限度額 | 10万円〜1,000万円 |

中小企業や個人事業主、フリーランスの方に向けたオンライン完結型のファクタリングサービスです。全国どこからでも利用でき、最短1時間で入金が完了するスピード対応に定評があります。

必要書類は「本人確認書」「通帳コピー」「請求書」の3点。オンラインで簡単に提出できるため、特別な準備をせずにスムーズに申し込みができます。手数料は2〜20%、利用限度額は10万円から最大1,000万円まで対応しています。

事業規模に合わせた柔軟な資金調達が可能で、「早く」「安心して」資金化を進めたい方におすすめです。公式サイトから申し込みと本人確認を行い、どれだけの資金を調達できるか確かめてみてください。

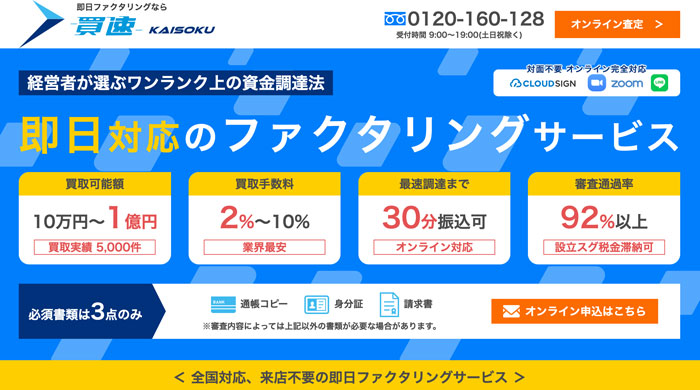

買速(カイソク)

| 審査の緩さ | |

|---|---|

| 個人事業主の利用 | 個人事業主・フリーランスOK |

| 即日入金の対応 | 最短30分 |

| 手数料 | 2%〜10% |

| 必要書類 | 3点(請求書+通帳コピー+身分証明書) |

| 利用限度額 | 10万円〜1億円 |

買速(カイソク)は、個人事業主やフリーランス、中小企業向けのオンライン完結型ファクタリングサービスです。取引金額は10万円から最大1億円までと幅広く、少額から大口の資金調達まで柔軟に対応できます。

審査は最短30分で完了し、即日入金も可能。手数料は2〜10%で、必要書類は「請求書」「通帳コピー」「身分証明書」の3点のみとシンプルです。オンラインで手続きが完結するため、全国どこからでもスピーディーに申し込めます。

同社の審査は、利用企業の財務状況よりも売掛先の信用力を重視する仕組みです。そのため、赤字決算や債務超過といった状況でも、売掛先が信頼できる企業であれば審査をパスできる可能性があります。

株式会社No.1(ナンバーワン)

| 審査の緩さ | |

|---|---|

| 個人事業主の利用 | 個人事業主・フリーランスOK |

| 即日入金の対応 | 最短30分 |

| 手数料 | 1%〜 |

| 必要書類 | 4点(銀行通帳3ヶ月+決算書2期+成因資料+基本契約書) |

| 利用限度額 | 50万円〜5,000万円 |

株式会社No.1(ナンバーワン)は、中小企業や個人事業主、フリーランスの方向けに提供されているオンライン完結型のファクタリングサービスです。

審査通過率は90%以上と、業界平均を大きく上回る水準。この高い通過率は、柔軟な審査基準と豊富な審査実績によるものです。利用者の状況に応じた丁寧な対応が評価されています。

堅実な運用体制と高い透明性を備えた株式会社No.1なら、急な資金ニーズにも対応可能です。まずは新規WEB申込から手続きし、自社に最適な資金調達プランを確認してみましょう。

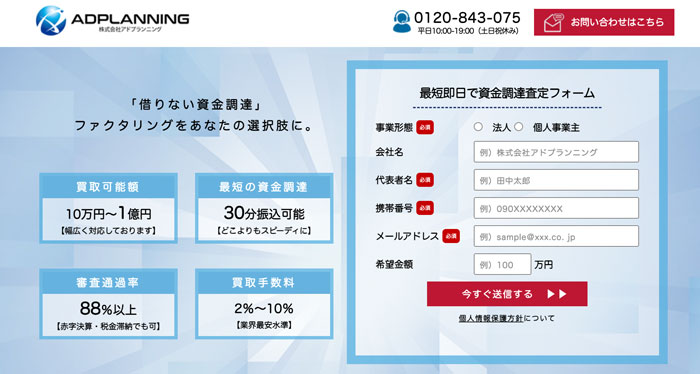

株式会社アドプランニング

| 審査の緩さ | |

|---|---|

| 個人事業主の利用 | 個人事業主・フリーランスOK |

| 即日入金の対応 | 最短30分 |

| 手数料 | 2%〜10% |

| 必要書類 | 3点(成因資料+決算書+銀行通帳コピー) |

| 利用限度額 | 10万円〜1億円 |

中小企業や個人事業主、フリーランスの方向けに提供されているファクタリング会社です。取引金額は10万円から最大1億円まで対応しており、少額から高額まで幅広い資金ニーズに応えられます。

審査では、利用者の財務状況よりも売掛先の信用力を重視。赤字決算や一時的な資金繰りの厳しさがあっても、売掛先が信頼できる企業であれば柔軟に審査が行われます。

事業規模や業種を問わず、安定した取引を求める方におすすめのサービスです。

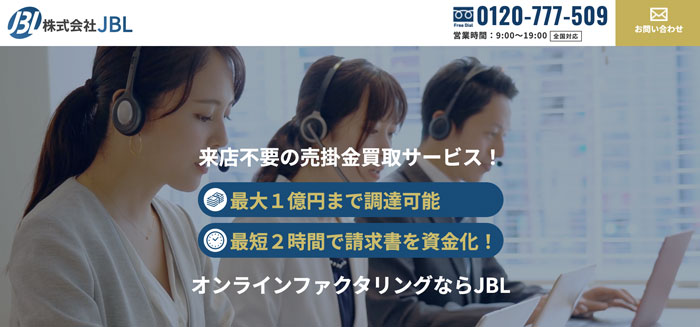

JBL(ジェイビーエル)

| 審査の緩さ | |

|---|---|

| 個人事業主の利用 | 個人事業主・フリーランスOK |

| 即日入金の対応 | 最短2時間 |

| 手数料 | 2%〜 |

| 必要書類 | 複数点(身分証明書+通帳+成因資料) |

| 利用限度額 | 非公開〜1億円 |

最短2時間で資金化できるJBL(ジェイビーエル)は、スピード感と柔軟さで選ばれるファクタリングサービスです。中小企業や個人事業主、フリーランスまで幅広く対応しており、急な資金ニーズにも迅速に応じる体制が整っています。

手数料は2%からで、必要書類は「身分証明書」「通帳」「成因資料」などの基本的な書類のみ。最低買取額の設定がないため、少額からでも相談できます。上限は最大1億円と、事業規模を問わず柔軟に対応できる点も魅力です。

まずは公式サイトから、新たにファクタリングの申し込みをしてみましょう。

日本中小企業金融サポート機構

| 審査の緩さ | |

|---|---|

| 個人事業主の利用 | 個人事業主・フリーランスOK |

| 即日入金の対応 | 最短3時間(審査は最短30分) |

| 手数料 | 1.5%〜 |

| 必要書類 | 2点(請求書+通帳コピー) |

| 利用限度額 | 下限なし〜上限なし |

審査通過率95%以上を誇る日本中小企業金融サポート機構は、非営利団体が運営するファクタリングサービスです。同社は中小企業や個人事業主の資金繰りを支援することを目的としており、安心して利用できる環境を整えています。

必要書類は「請求書」と「通帳コピー」の2点のみ。審査は最短30分、入金まで最短3時間というスピード感が特徴です。非営利運営のため採算よりも支援を重視しており、赤字決算や税金滞納といった状況でも柔軟に対応します。

PAY TODAY(ペイトゥデイ)

| 審査の緩さ | |

|---|---|

| 個人事業主の利用 | 個人事業主・フリーランスOK |

| 即日入金の対応 | 最短30分 |

| 手数料 | 1%〜9.5% |

| 必要書類 | 3点(本人確認書類+請求書+全事業用口座の直近6ヶ月分以上の入出金明細) |

| 利用限度額 | 10万円〜上限なし |

AIが公平に審査を行うPAY TODAY(ペイトゥデイ)は、スピーディーで透明性の高いファクタリングサービスです。中小企業や個人事業主、フリーランスまで幅広く対応しており、最短30分で入金が完了します。

審査はAIが設定された基準に基づいて機械的に行うため、人の主観や感情に左右されません。その結果、常に安定した審査判断が得られ、担当者の経験や社内事情によるブレがないのが大きな特徴です。

AIによる正確な審査で、公平かつ迅速に資金調達を進めたい方に最適です。公式サイトから完全無料の見積もり、安定した審査、そしてスピード入金を体験してみましょう。

ビートレーディング

| 審査の緩さ | |

|---|---|

| 個人事業主の利用 | 個人事業主・フリーランスOK |

| 即日入金の対応 | 最短2時間 |

| 手数料 | 2%〜 |

| 必要書類 | 2点(通帳コピー直近2ヶ月分+売掛金資料) |

| 利用限度額 | 下限なし〜上限なし |

累計取引額1,550億円・7.1万社の豊富な実績を持つファクタリングサービスです。審査体制には多様な業種・規模のデータが蓄積されており、過去の膨大な事例をもとに柔軟な判断を行います。

必要書類は「通帳コピー(直近2ヶ月分)」と「売掛金資料」の2点のみ。注文書ファクタリングにも対応しており、請求書発行前の段階でも資金化が可能です。また、税金滞納中でも差し押さえ前であれば対応できるなど、実情に寄り添った運用を行っています。

新規WEB申込で相談を行い、自社に最適な資金化方法を確認してみましょう。

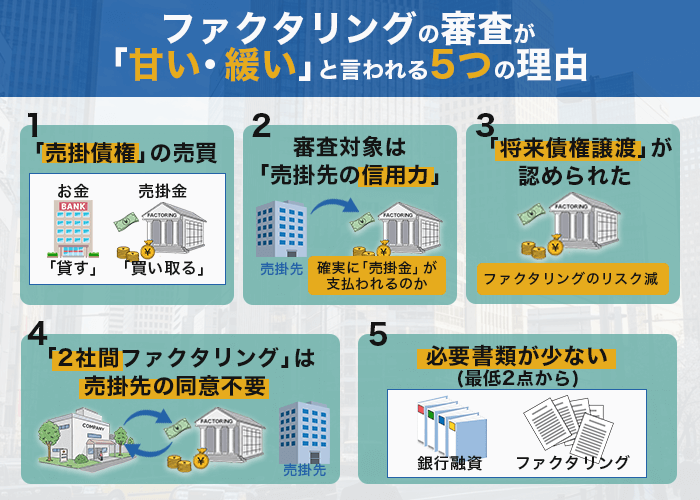

ファクタリングの審査が「甘い・緩い」といわれる5つの理由

ファクタリングは、銀行融資と比べて審査基準が緩いといわれます。その最大の理由は、審査対象が企業の財務状況ではなく「売掛先企業の信用力」であるためです。2024年11月時点で、業界平均の審査通過率はおよそ70%前後ですが、審査が“甘い”とされる企業では90%以上の通過率を記録しています。この高さが、ファクタリング審査の柔軟さを裏付けています。

あらためて、なぜファクタリングの審査が「甘い・緩い」といわれるのか、5つの観点からご説明します。

理由①:融資ではなく「売掛債権の売買」だから

ファクタリングは、銀行融資のようにお金を「貸す」仕組みではなく、すでに発生している売掛金を「買い取る」取引です。

融資では利用者の返済能力が問われるため、過去の業績や財務状況を細かく審査する必要があります。

融資の場合、返済リスクを判断するために過去の業績や決算状況など多くの書類を確認する必要があります。

一方でファクタリングでは、回収の見込みを判断できれば取引が成立するため、提出書類は請求書と通帳コピーなど、最低限の情報で済むケースがほとんどです。

書類が少なく審査項目が限られている分、審査はスムーズに進みやすく、結果として高い通過率につながっています。

理由②:審査対象は「売掛先の信用力」がメイン

ファクタリングの審査では、利用者の財務状況よりも「売掛先企業の信用力」が重要視されます。そのため、利用企業が赤字決算や一時的な資金難に陥っていても、審査に通る可能性があります。

判断の中心となるのは、「売掛金が確実に支払われる見込みがあるか」という点です。売掛先が上場企業や大手企業の場合、支払い遅延のリスクが低く、回収の確実性が高いため、審査通過率も自然と上がります。

理由③:2020年民法改正で「将来債権譲渡」が法的に認められた

2020年4月1日に施行された民法改正により、将来債権の譲渡が法的効力を持つようになりました。

民法466条(債権の譲渡性)

1. 債権は、譲り渡すことができる。ただし、その性質がこれを許さないときは、この限りでない。

2. 当事者が債権の譲渡を禁止し、又は制限する旨の意思表示(以下「譲渡制限の意思表示」という。)をしたときであっても、債権の譲渡は、その効力を妨げられない。

3. 前項に規定する場合には、譲渡制限の意思表示がされたことを知り、又は重大な過失によって知らなかった譲受人その他の第三者に対しては、債務者は、その債務の履行を拒むことができ、かつ、譲渡人に対する弁済その他の債務を消滅させる事由をもってその第三者に対抗することができる。

4. 前項の規定は、債務者が債務を履行しない場合において、同項に規定する第三者が相当の期間を定めて譲渡人への履行の催告をし、その期間内に履行がないときは、その債務者については、適用しない。

民法「第四百六十六条」

本改正によって、ファクタリング会社は将来発生する売掛金であっても、安心して取引できる環境が整いました。

というのも、それまで「将来債権」は法的な扱いが曖昧で、譲渡後のリスクを懸念する事業者が多く見られました。

改正によってその不安が解消され、ファクタリング会社のリスクが大幅に軽減された形です。

理由④:「2社間ファクタリング」は売掛先の同意不要

2社間ファクタリングでは、利用者とファクタリング会社の間だけで契約が成立します。売掛先への通知や同意が不要なため、取引先に知られずに資金化できる点が大きな特徴です。

手続きに関わる企業が少ない分、やり取りも最小限で済み、必要書類や審査項目もシンプルになります。結果として、手続きのスピードが早く、審査も通りやすくなる仕組みです。

理由⑤:必要書類が少ない(最低2点から可能)

審査が柔軟といわれるファクタリング会社の多くは、提出書類が非常に少ない点が特徴です。基本は2〜3点の書類だけで審査を受けられます。

銀行融資の場合、決算書や納税証明書など9点以上の書類が必要になることが一般的です。一方、ファクタリングでは売掛金の回収見込みさえ確認できれば、細かな財務資料は求められません。

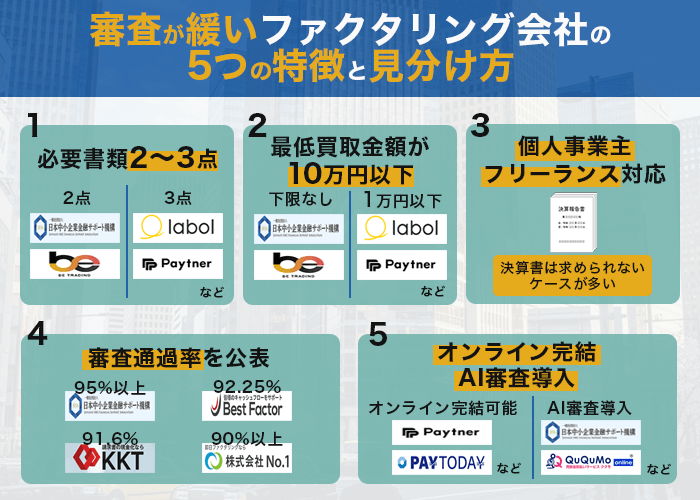

審査が緩いファクタリング会社の5つの特徴と見分け方

審査が比較的緩いとされるファクタリング会社には、いくつかの共通点があります。以下を確認すれば、柔軟な審査体制の会社を見分けやすくなるでしょう。

特徴①:必要書類が2〜3点のみ

| 必要書類数 | 会社名 | 書類内容 |

|---|---|---|

| 2点 | 日本中小企業金融サポート機構 | 請求書+通帳コピー |

| 2点 | ビートレーディング | 通帳コピー+売掛金資料 |

| 3点 | labol、ペイトナー、FREENANCE、QuQuMo、PMG、KKT、ベストファクター、買速、アドプランニング、PAY TODAY | 請求書+本人確認書類+その他 |

ファクタリング会社の審査難度を見極める際、もっとも分かりやすい指標が必要書類の数です。書類が少ないほど、審査項目が絞り込まれており、手続きがシンプルでスピーディーに進められる傾向があります。

特に、日本中小企業金融サポート機構やビートレーディングでは、請求書と通帳コピーの2点だけで審査が完結します。

決算書や確定申告書といった財務情報の提出が不要なため、赤字決算の企業でも申し込みやすいサービスです。

特徴②:最低買取額が10万円以下

| 最低買取額 | 会社名 |

|---|---|

| 1万円 | labol、ペイトナー、FREENANCE、QuQuMo |

| 下限なし | 日本中小企業金融サポート機構、ビートレーディング |

最低買取額の低さは、柔軟な運営姿勢を見分けるポイントです。少額から対応している会社ほど、個人事業主や小規模事業者でも利用しやすい特徴があります。

たとえば、labolやペイトナー、FREENANCE、QuQuMoでは1万円からの取引に対応しており、急な小口資金の調達にも柔軟に対応可能です。同様に日本中小企業金融サポート機構やビートレーディングも下限額の設定がなく、数万円単位の債権を買い取ってもらえます。

少額OKのファクタリング会社15選!即日入金・オンライン対応・個人OK

少額OKのファクタリング会社15選!即日入金・オンライン対応・個人OK 特徴③:個人事業主・フリーランス対応

個人事業主やフリーランスへの対応状況は、ファクタリング会社の審査方針をよく表す指標です。

個人事業主の場合、提出書類は銀行通帳の入出金記録や取引実績などの証拠資料が中心です。決算書の提出を求められないケースが多く、この点が審査基準を柔軟にしている要因といえます。

また、フリーランス層にも門戸が広がっており、近年は請求書ベースの小口資金化サービスも登場しました。ファクタリングは法人だけでなく、個人事業主やフリーランスも使いやすい仕組みに変わってきています。

個人事業主におすすめの請求書買取サービス20選!即日買取可能!

個人事業主におすすめの請求書買取サービス20選!即日買取可能! 特徴④:審査通過率を公表している

| 会社名 | 審査通過率 |

|---|---|

| 日本中小企業金融サポート機構 | 95%以上 |

| ベストファクター | 92.25% |

| KKT | 91.6% |

| No.1 | 90%以上 |

審査通過率を明確に示しているファクタリング会社は、審査体制に自信と透明性を持っている企業といえます。

本記事で取り上げたサービスの場合、ベストファクターは92.25%、日本中小企業金融サポート機構は95%以上、No.1は90%以上、KKTは91.6%といずれも高水準です。

特徴⑤:オンライン完結・AI審査を導入

| 対応状況 | 会社名 |

|---|---|

| AI審査導入 | ペイトナー、PAY TODAY、labol |

| オンライン完結可能 | 日本中小企業金融サポート機構、QuQuMo、FREENANCE、ペイトナー、PAY TODAY、labol、ビートレーディングなど主要企業の大多数 |

近年、AIによる自動審査の導入がファクタリング業界全体で急速に進んでいます。ペイトナー、PAY TODAY、labolといった企業が代表的な導入例で、AIやOCR技術を活用し、提出書類を自動で読み取りスコアリングを行う仕組みを採用しています。

AI審査により、人の主観や感情に左右されない公平で一貫性のある判断が可能になりました。従来のような担当者ごとのばらつきがなく、スムーズで客観的な審査が期待できます。

ただし、あらかじめ設定された基準を下回る場合は自動的に不承認となるため、使用しているAIの判定基準によって柔軟性には差が生じます。企業によってはスピードを優先する分、審査が機械的になりやすい点にも注意が必要です。

完全オンラインのファクタリング会社30選!非対面でWEB完結

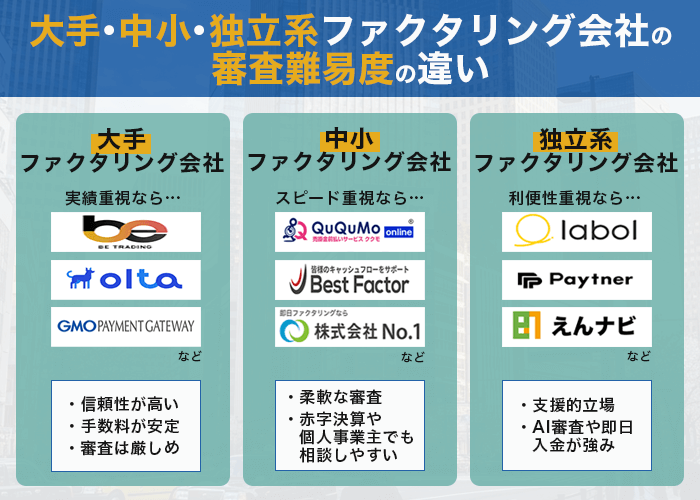

完全オンラインのファクタリング会社30選!非対面でWEB完結 大手・中小・独立系ファクタリング会社の審査難易度の違い

ファクタリング会社は、運営母体の規模や資本関係によって「大手」「中小」「独立系」に分類されます。それぞれ審査の難易度や手数料の傾向が異なるため、特徴を理解したうえで選ぶことが大切です。

大手・中小・独立系の定義と代表例

ファクタリング会社の分類は、運営母体の規模と資本関係により明確に区別されます。

大手ファクタリング会社

大手に分類されるのは、上場企業や銀行系列を運営母体に持つ企業です。信頼性が高く、手数料も比較的安定している反面、審査はやや厳しめです。

代表的な企業には以下のようなものがあります。

- ビートレーディング:2012年設立。業界のパイオニアであり、2024年度時点で累計買取額1,550億円・取引実績7.1万社を突破

- OLTA:2017年に日本初のオンライン型ファクタリングを開始。2024年10月時点で提携銀行は41機関に拡大

- GMO BtoB早払い:2024年5月、GMOペイメントゲートウェイとオリコの協業により誕生した大手系サービス

大手は体制が整っている分、取引の安心感が大きく、実績重視の企業に向いています。

中小ファクタリング会社

中小ファクタリング会社は、非上場の独立資本で運営されている専門事業者を指します。比較的柔軟な審査を行う傾向があり、スピード重視の企業に利用されています。

代表的な企業には、QuQuMo(株式会社アクティブサポート運営)、ベストファクター、No.1(2016年設立・資本金8,000万円)、買速、アドプランニング、PMG、JBL、KKTなどがあります。

審査基準が柔軟なため、赤字決算や個人事業主でも相談しやすい点が特徴です。

独立系ファクタリング会社

大手や銀行系列に属さず、独自の方針でサービスを展開する企業群です。スピードや利便性を重視したオンライン完結型のサービスが多く、近年は急速に利用が拡大しています。

主な企業は、labol、ペイトナー、えんナビ、日本中小企業金融サポート機構、PAY TODAYなど。公的機関のように支援的な立場を取るものから、AI審査や即日入金を強みにした企業まで、各社が独自性を打ち出しています。

審査が甘い・緩いファクタリング会社の選び方|業種・状況別

業種や経営状況によって、最適なファクタリング会社は大きく異なります。ここでは代表的な業種・状況ごとに、審査が柔軟で実績の高い3社をご紹介します。

【業種別1】建設業におすすめの3社

| 会社名 | 選定理由 | 手数料 | 入金スピード | 買取額 |

|---|---|---|---|---|

| ビートレーディング | 注文書ファクタリング対応で工事受注段階から資金調達可能 | 2〜12% | 最短2時間 | 下限なし〜上限なし |

| QuQuMo | 金額上限なしで大型工事に対応、必要書類は請求書と通帳のみ | 1〜14.8% | 最短2時間 | 1万円〜上限なし |

| No.1 | 建設業特化プランで審査通過率90%超を実現 | 1%〜 | 最短30分 | 20万円〜5,000万円 |

建設業は、着工から入金までの期間が長く、工事の規模によっては数ヶ月にわたり資金が寝てしまうことがあります。その間にも人件費や材料費、下請けへの支払いが発生するため、資金繰りの安定が欠かせません。

ファクタリングを活用することで、受注時点から必要な運転資金を確保できます。

注文書ファクタリングで建設業におすすめのサービス10選

注文書ファクタリングで建設業におすすめのサービス10選 【業種別2】IT・フリーランスにおすすめの3社

| 会社名 | 選定理由 | 手数料 | 入金スピード | 買取額 |

|---|---|---|---|---|

| ペイトナー | freee会計連携でAPI審査自動化、手数料10%固定 | 10%固定 | 最短10分 | 1万円〜300万円 |

| labol | フリーランス特化でオンライン完結、土日祝対応 | 10%固定 | 最短30分 | 1万円〜制限なし |

| FREENANCE | GMOグループ運営で累計30万件突破、手数料低め | 3〜10% | 最短5分 | 5万円〜上限なし |

IT業界やフリーランスは、納品後の入金まで30〜60日かかるケースが多く、報酬のタイムラグが大きい業種です。特に業務委託契約の場合、月末締め翌月払いが一般的なため、請求から入金までのつなぎ資金をどう確保するかが課題になります。

他社利用中OKのファクタリング会社10選!少額からも可能

他社利用中OKのファクタリング会社10選!少額からも可能 【業種別3】運送業におすすめの3社

| 会社名 | 選定理由 | 手数料 | 入金スピード |

|---|---|---|---|

| ビートレーディング | 運転資金対応実績が豊富、運送業含む全業種対応 | 2〜12%(2社間) | 最短2時間 |

| ベストファクター | 建設業・物流業特化、即日振込6割達成 | 2〜20% | 最短1時間 |

| えんナビ | 24時間365日営業で土日祝日も対応 | 5%〜 | 最短2時間 |

運送業では、燃料費・人件費・車両整備などの経費が日々発生し、入金サイクルとのズレが大きな負担になります。突発的な修理費や新規案件対応で急な資金が必要になる場面も多く、即日対応できるファクタリングが有効です。

【状況別1】税金滞納中でも使える3社

| 会社名 | 選定理由 | 手数料 | 審査通過率 |

|---|---|---|---|

| ビートレーディング | 注文書ファクタリング対応で差し押さえ前の対応可能、累計7.1万社対応 | 2〜12% | 非公開 |

| QuQuMo | 売掛先の信用力重視で申告書不要、2社間形式 | 1〜14.8% | 80%前後 |

| 日本中小企業金融サポート機構 | 非営利団体による柔軟な審査、利用者の信用情報に依存しない | 1.5〜10% | 95%以上 |

ファクタリングは融資ではなく「売掛債権の売却」であるため、原則として税金滞納があっても利用可能です。ただし、差し押さえ予告が出ている場合や、売掛先が税務署により差し押さえ中の場合は利用できません。

税金滞納でも利用できるファクタリング会社10選!注意点も解説

税金滞納でも利用できるファクタリング会社10選!注意点も解説 【状況別2】開業1年未満でも使える3社

| 会社名 | 選定理由 | 必要書類 | 入金スピード |

|---|---|---|---|

| ペイトナー | freee連携で簡便化、最短10分審査 | 請求書+通帳+本人確認の3点のみ | 最短10分 |

| labol | フリーランス特化、土日祝対応 | 本人確認+請求書+エビデンス3点のみ | 最短30分 |

| FREENANCE | GMO系列で累計30万件突破、審査改善で通過率向上 | 請求書+通帳のみ | 最短5分 |

創業間もない時期は決算書がなく、銀行融資の審査が通りづらいのが現実です。しかしファクタリングなら、売掛金さえあれば取引実績や試算表をもとに審査してもらえるため、開業初期の運転資金確保に使えます。

【状況別3】赤字決算でも使える3社

| 会社名 | 選定理由 | 手数料 | 審査通過率 |

|---|---|---|---|

| 日本中小企業金融サポート機構 | 売掛債権対象で申込企業の信用情報に依存しない仕組み | 1.5〜10% | 95%超 |

| えんナビ | 売掛先企業の入金実績を最重視、赤字決算の実績多数 | 5%〜 | 97% |

| ビートレーディング | 公式で赤字決算企業対応を明記、7.1万社実績で多様なケースに対応 | 2〜12%(2社間) | 非公開 |

赤字決算を理由に融資を断られた企業でも、ファクタリングなら問題なく資金化できる可能性があります。審査の中心は「売掛先の支払い力」であり、取引内容が健全であれば柔軟に対応してもらえる点が魅力です。

【金額別1】50万円以下の少額なら

| 会社名 | 最小買取額 | 手数料 | 入金スピード |

|---|---|---|---|

| ペイトナー | 1万円〜(初回30万円) | 10%固定 | 最短10分 |

| labol | 制限なし | 一律10% | 最短30分 |

| FREENANCE | 5万円〜 | 3〜10% | 最短5分 |

少額債権に対応している会社は限られますが、フリーランス特化型の独立系ファクタリングなら柔軟な対応が可能です。短期間の契約でも利用できるため、報酬遅延や急な事業費支払いといった小口資金ニーズにも向いています。

【金額別2】500万円以上の高額なら

| 会社名 | 最大買取額 | 手数料 | 特徴 |

|---|---|---|---|

| ビートレーディング | 上限なし | 2〜12%(2社間) | 累計1,550億円の実績、大手企業対応可 |

| えんナビ | 5,000万円 | 5%〜 | 審査通過率97%、500万円は最適金額 |

| PMG | 2億円 | 2〜11.5% | 2024年建設業41%利用、高額実績豊富 |

高額資金を調達したい場合は、豊富な資金力を持つ大手ファクタリング会社が最適です。建設業や製造業など大型案件にも対応しており、取引の信頼性・手数料の低さ・入金スピードのいずれも安定しています。

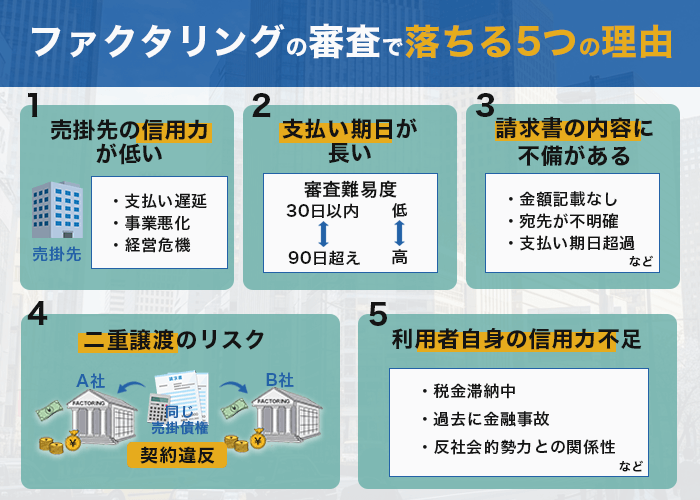

ファクタリングの審査に落ちる5つの理由

審査に落ちる主な理由は、売掛先の信用力・支払期日の長さ・請求書の不備・二重譲渡のリスク・利用者の信用力の5つです。それぞれ詳しく見ていきましょう。

売掛先の信用力が低い

ファクタリングでは、最終的に売掛先から代金を回収する必要があるため、売掛先の倒産リスクや支払い能力が審査の中心となります。

したがって、以下のような売掛先は審査に落ちする可能性があります。

- 過去に支払い遅延がある企業

- 金融事故(債務不履行)の履歴がある企業

- 民間信用調査機関の格付けが低い企業

- 事業実績が浅い、または業績が悪化している企業

- 業界内で経営危機の噂がある企業

できるだけ信用力が高い大手企業や官公庁からの売掛金を選ぶ、または複数の売掛先から分散させることで、審査落ちのリスクを低減できるでしょう。

支払期日が長すぎる(90日以上)

| 支払期日 | 審査難易度 | 手数料相場 | 取引形態 |

|---|---|---|---|

| 30日以内 | 低 | 1〜5% | 3社間 |

| 30〜60日 | 普通 | 5〜10% | 3社間 |

| 60〜90日 | 高 | 10〜15% | 2社間 |

| 90日超 | 非常に高い | 15〜20% | 2社間 |

ある業界調査によると、支払期日と審査難易度の関係は上記の通りです。

表からわかるように、支払期日が長く設定されているほど審査に通りにくくなります。支払期日が長い場合は、複数のファクタリング会社に相談し、できるだけ対応期間の長い企業を選ぶと安心です。

請求書の内容に不備がある

| NG項目 | 具体例 |

|---|---|

| 金額記載なし | 合計金額欄が空白、または数値が記載されていない |

| 支払期日記載なし | 支払予定日が未指定または曖昧(「○月中」など) |

| 宛先が不明確 | 請求先企業名が正式な法人名と異なる、または支店名が不明確 |

| 請求日が未記載 | 請求書の発行日が記載されていない |

| 請求元の情報不足 | 申込者の企業名・住所・電話番号が欠落している |

| 支払先口座未記載 | 振込先銀行・支店・口座番号が未記載 |

| 支払期日超過 | すでに支払期日を経過した延滞債権 |

| 内容が曖昧 | 商品・サービス内容の記載が不十分、または一般的でない名称 |

書類の不備は、ファクタリング審査で最も多い落選理由の一つです。最近はAI審査を導入するサービスが増えており、記載漏れや誤記があると即座にエラー判定となります。当然、審査に通りません。

請求書の提出前には、「金額・日付・宛先」の3項目を重点的に確認しましょう。さらに、発注書や契約書、通帳の入出金記録と内容が一致しているかを見直すことも大切です。

必要書類が少ないファクタリング会社10選【2025年最新】

必要書類が少ないファクタリング会社10選【2025年最新】 二重譲渡のリスクがある

同じ売掛債権を複数のファクタリング会社へ譲渡する「二重譲渡」は、重大な契約違反です。審査の段階で発覚すれば即座に不承認となり、法的トラブルにつながるおそれもあります。

ファクタリング会社は、債権譲渡登記システムを通じて過去の取引履歴を確認するため、重複譲渡を隠すことはできません。二重譲渡を防ぐため、どの債権をどの会社に譲渡したかを社内で明確に記録し、重複が起きないよう管理体制を整えましょう。

利用者自身の信用力が不足している

| ケース | リスク内容 |

|---|---|

| 税金滞納中 | 国税徴収法により売掛債権も差し押さえ対象になるため、ファクタリング会社が売掛金を回収できなくなるリスクがある |

| 過去に金融事故 | ファクタリングの契約不履行や、他社での不法行為の履歴がある場合 |

| 事業内容が不明確 | 何を商売にしているか不明確な企業、または違法行為の疑いがある企業 |

| 反社会的勢力との関連性 | 事業内容や取引先が反社会的勢力と関係ある疑いがある場合 |

| 取引実績がない・浅い | 申込者と売掛先の取引実績が3ヶ月未満の場合 |

ファクタリングでは売掛先の信用力が最も重視されますが、利用者の信用状況が極端に悪い場合も審査に通らないことがあります。これは、契約不履行や請求書の改ざんといったリスクを防ぐために、利用者側の信頼性も確認されるためです。

滞納がある場合はできるだけ早く解消し、信用度の高い既存の売掛先を中心に請求書を提出しましょう。

ファクタリングの審査を通過するためのコツ

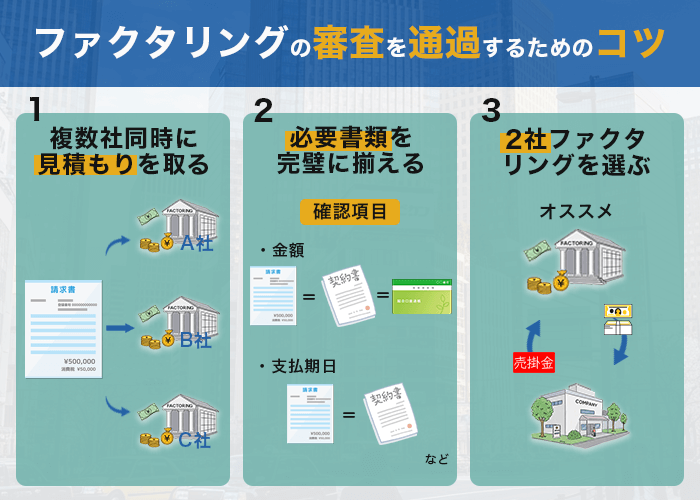

ファクタリングの審査を通過するには、申込時の情報や書類の整備など、事前準備が鍵になります。ここでは、実際の審査現場で重視されるポイントと、通過率を高めるためのコツをご紹介します。

コツ①:複数社に同時見積もりを取る

複数のファクタリング会社に同時に見積もりを依頼すると、手数料や入金スピードを比較でき、より良い条件を選びやすくなります。ただし、同じ売掛金を複数社に申し込むのは「二重譲渡」となり、法律で禁止されています。

以下のように、保有している複数の売掛金をそれぞれ別の会社に申し込みましょう。

- 売掛金A(支払期日30日)→ C社に申し込み

- 売掛金B(支払期日60日)→ D社に申し込み

同時見積もりの目安は3〜4社程度が最適。5社以上に申し込むと「資金繰りが厳しい企業」とみなされ、逆に審査が厳しくなることがあります。

また、他社への申込状況を尋ねられた場合は、正直に答えましょう。先述したように、ファクタリング会社は債権登記を照会するため、重複譲渡は必ず発覚します。

必要書類を完璧に揃える

| 確認項目 | 一致させるべき内容 |

|---|---|

| 金額 | 請求書 = 契約書 = 銀行通帳の入金予定額 |

| 支払期日 | 請求書 = 契約書 |

| 企業名 | 請求元企業名 = 通帳の入金者名(若干の表記ゆれは許容) |

| 日付 | 請求日 = 契約日(1週間以内のズレは許容) |

ファクタリングの審査では、わずかな不備や情報の食い違いでも、AIシステムによって自動的に審査落ちとなる場合があります。特に、請求書・発注書・契約書・銀行通帳の4種類の書類は、すべての内容が一致していることが重要です。

この4点が正確にそろって初めて、「実際に存在する取引」として信用されます

2社間ファクタリングを選ぶ

審査を通過しやすくしたい場合は、2社間ファクタリングを選ぶのがおすすめです。この方式では、売掛先へ通知や同意を取る必要がないため、手続きがシンプルで、審査項目も少なく済みます。

申し込みから入金までが非常に早く、急な資金需要に対応しやすい点が特徴です。

| 取引形態 | 審査項目 | 入金スピード | 手数料 | 売掛先の同意 |

|---|---|---|---|---|

| 2社間 | 少ない | 最短即日〜2時間 | 10〜20% | 不要 |

| 3社間 | 多い | 3〜5営業日 | 1〜9% | 必要 |

2社間は売掛先を介さない分、手数料がやや高めに設定されています。そのため、短期的な資金確保や緊急時の利用に向いています。長期的な安定運用を目指す場合は、コストの低い3社間ファクタリングを検討すると良いでしょう。

2社間ファクタリングと3社間ファクタリングの違いは?徹底解説

2社間ファクタリングと3社間ファクタリングの違いは?徹底解説 ファクタリングの甘い審査に関するよくある質問

最後に、ファクタリングの審査に関するよくある質問と回答をまとめました。

Q1. ブラックリストに載っていても利用できますか?

利用できます。ファクタリングは融資ではなく「売掛債権の売買」であるため、個人の信用情報は審査対象外です。

Q2. 税金を滞納していても審査に通りますか?

原則として審査に通ります。ただし、差し押さえ予告が出ている場合は利用できません。

Q3. 審査に落ちた場合、何社まで申し込めますか?

並行申込は3〜4社程度が目安です。5社以上に申し込むと「資金繰りが厳しい」と判断され、審査が厳しくなることがあります。

Q4. 個人事業主ですが、売掛先も個人です。審査通りますか?

審査は可能ですが、法人間取引に比べて審査はやや厳しく、手数料も10〜20%と高めになる場合があります。

Q5. 審査に必要な時間はどのくらいですか?

最短10分〜最長3営業日です。AI審査を導入している企業では、10〜30分で結果が出ることもあります。

Q6. 審査が緩い会社は手数料も高いですか?

一概にはいえません。審査通過率が高くても、手数料1.5%〜と低率で運営している企業もあります。

Q7. 2社間と3社間、どちらが審査が緩いですか?

2社間ファクタリングの方が審査項目が少なく、通過しやすい傾向があります。ただし、手数料は10〜20%と割高です。

Q8. 売掛金額が少額でも利用できますか?

1万円から対応している会社もあり、少額案件では審査も比較的柔軟です。

Q9. 赤字決算3期連続でも審査に通りますか?

基本的には審査に通ります。利用者の決算状況は審査対象外で、売掛先の信用力が重視されるためです。

Q10. 開業したばかりで実績がないのですが、利用できますか?

開業1年未満でも利用できます。実在する売掛債権があれば審査可能です。

Q11. 売掛先が零細企業でも審査に通りますか?

可能ですが、審査通過率はやや下がります。複数社に見積もりを依頼して条件を比較するのがおすすめです。

Q12. 支払期日が90日後なのですが、利用できますか?

利用は可能です。ただし、期日が長いほどリスクが高く見なされ、手数料が割高になる場合があります。

Q13. 審査に通過しても契約しなくても大丈夫ですか?

問題ありません。見積もりや審査は無料で、契約は任意です。

Q14. ファクタリングは何回でも利用できますか?

利用回数の制限はありません。2回目以降は取引実績が評価され、手数料が下がるケースもあります。

Q15. 土日祝日でも審査してもらえますか?

一部の会社では対応しています。labol、えんナビ、JBLなどは土日祝日の審査にも対応可能です。

まとめ|審査が緩いファクタリング会社で即日資金調達しよう

銀行融資に比べ、ファクタリングは審査基準が非常に柔軟です。利用者の信用情報よりも売掛先の信用力が重視されるため、赤字決算や税金滞納中でも審査を通過できる可能性があります。適切な書類を揃え、信頼できる会社を選べば、スピーディかつ安全に資金を確保できるでしょう。

状況が厳しいときこそ、確実に資金を動かせる手段を選ぶことが大切です。ファクタリングを上手に活用し、事業を前向きに立て直していきましょう。