PR

『来店不要で即日入金が可能なファクタリング会社はある?』

近年はオンライン完結型のファクタリングサービスが増え、全国どこからでもスマホやパソコンだけで資金調達ができるようになりました。来店や面談の手間がなく、必要書類の提出もWeb上で完了。審査もスピーディーで、最短即日で資金を受け取れる点が大きな魅力です。

本記事では、来店不要で即日入金に対応しているおすすめのファクタリング会社25選(2026年最新版)を厳選してご紹介します。急な資金繰りにお悩みの方は、ぜひ参考にして最適なファクタリング会社を見つけてください。

来店不要で即日入金のファクタリング会社25選

来店不要で即日入金のおすすめファクタリングサービス25選をご紹介します。

急な資金調達が必要な場合は、以下のファクタリング会社で複数社見積もりをして、早期に入金してもらいましょう。

QuQuMo(株式会社アクティブサポート)

| 契約時の来店 | 来店不要オンライン完結 |

| 即日入金の対応 | 最短2時間 |

| 必要書類 | 請求書、通帳コピー |

| 手数料 | 1%〜14.8% |

| 審査通過率 | 非公開(推定90%以上) |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 制限なし |

| 債権譲渡登記 | 原則不要 |

QuQuMo(ククモ)は、来店不要で即日入金が可能なオンライン完結型ファクタリングサービスです。申し込みから契約、入金まで全てWeb上で完結するため、店舗への来店や対面での手続きは一切不要。最短2時間での入金が可能で、業界最速クラスのスピード対応を誇ります。

必要書類は請求書と通帳コピーの2点のみとシンプルで、債権譲渡登記も原則不要。手数料は業界最低水準の1%〜と非常に良心的です。法人・個人事業主のどちらにも対応しており、10万円程度の少額から1億円を超える大口資金まで柔軟に利用できます。

さらに、24時間365日申込受付対応しているため、急な資金繰りにも安心。来店不要で即日資金調達を希望する方には、QuQuMoが最適なファクタリング会社です。

アクセルファクター

| 契約時の来店 | 来店不要オンライン完結 |

| 即日入金の対応 | 最短1時間 |

| 必要書類 | 請求書、通帳、決算書 |

| 手数料 | 2%〜 |

| 審査通過率 | 93% |

| 対象 | 法人 |

| 利用限度額 | 30万円〜1億円 |

| 債権譲渡登記 | 必要に応じて |

アクセルファクターは中小企業の資金繰り課題に応えるべく、来店不要で即日入金が可能な法人向けファクタリングサービスを提供しています。銀行融資のように時間がかかることもなく、突発的な支払いにも柔軟に対応。最短1時間での入金が可能なため、急な資金ニーズにもスピーディーに応えます。

手数料は2%からと業界でも良心的で、追加費用の心配も不要です。取扱金額は30万円〜1億円までと幅広く、法人企業の資金規模に合わせた柔軟な対応が可能。経験豊富なスタッフが丁寧にサポートし、初めてのファクタリング利用でも安心です。

さらに、プライバシーマークを取得し、経営革新等支援機関として認定されているため、情報管理や信頼性の面でも万全。来店不要・即日対応の安全な法人向けファクタリング会社を探している方におすすめです。

ベストファクター

| 契約時の来店 | 来店不要オンライン完結 |

| 即日入金の対応 | 最短1時間 |

| 必要書類 | 請求書、通帳、身分証明書 |

| 手数料 | 2%〜20% |

| 審査通過率 | 非公開 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 30万円〜 |

| 債権譲渡登記 | 原則不要 |

ベストファクターは、柔軟な審査を強みとするファクタリング会社です。運営会社の株式会社アレシアは、他社で断られた事業者でも前向きに審査を実施。個人事業主向けの専用ページも用意しており、使いやすさにも配慮しています。

手数料は2%〜20%とレンジが開示されており、取引先の信用力や債権額に応じて条件が決まる仕組みです。審査は最短30分、入金は最短1時間と迅速で、必要書類も請求書・通帳・身分証明書の3点で済みます。

急な資金需要を抱える個人事業主や小規模事業者にとって、頼りになるサービスです。

ビートレーディング(株式会社ビートレーディング)

| 契約時の来店 | 来店不要オンライン完結 |

| 即日入金の対応 | 最短2時間 |

| 必要書類 | 売掛債権に関する資料(契約書、発注書、請求書など) ・口座の入出金明細(直近2か月分) |

| 手数料 | 2%〜 |

| 審査通過率 | 98% |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 上限下限なし |

| 債権譲渡登記 | 必要に応じて |

業界最大手のファクタリング会社として、累計契約額1,550億円超・取扱件数71,000社以上という圧倒的な実績を誇ります。審査通過率は最大98%と高く、月間契約件数も1,000件を超えるなど、多くの企業から信頼を集めています。

オンライン完結型のため来店不要で手続きが可能。Web上で申し込みから契約までスムーズに進められ、最短即日での資金調達にも対応しています。15年以上の運営実績に裏打ちされた安定したサービスに加え、注文書ファクタリングにも対応しており、受注段階での資金確保も可能です。

他社で断られた案件でも柔軟に対応できる点も大きな魅力で、来店不要・即日対応の信頼できるファクタリング会社を探している方におすすめです。

ラボル(株式会社ラボル)

| 契約時の来店 | 来店不要オンライン完結 |

| 即日入金の対応 | 最短30分 |

| 必要書類 | 請求書、本人確認書類、取引証明 |

| 手数料 | 一律10% |

| 審査通過率 | 非公開 |

| 対象 | 法人・個人事業主・フリーランス |

| 利用限度額 | 1万円〜(上限なし) |

| 債権譲渡登記 | 不要 |

ラボル(labol)は、東証プライム上場企業セレスの100%子会社が運営する、来店不要で即日資金調達が可能なオンライン完結型ファクタリングサービスです。24時間365日対応の申込体制と、最短30分の即日入金という圧倒的なスピードが強みで、「来店不要で即日ファクタリングを利用したい」という事業者から高い支持を得ています。

また、独自審査により他社で断られた案件にも柔軟に対応し、個人間取引の債権も買取対象として扱えるなど、個人事業主やフリーランスにも使いやすい仕組みが整っています。

上場企業グループの安心感と、オンライン完結ならではのスムーズな手続きで、急ぎの資金繰りにも最適なファクタリングサービスです。

ペイトナー(ペイトナー株式会社)

| 契約時の来店 | 来店不要オンライン完結 |

| 即日入金の対応 | 最短10分 |

| 必要書類 | 請求書、本人確認書類 |

| 手数料 | 一律10% |

| 審査通過率 | 非公開 |

| 対象 | 個人事業主・フリーランス |

| 利用限度額 | 初回30万円、2回目以降150万円 |

| 債権譲渡登記 | 不要 |

ペイトナー(Paytner)は、個人事業主・フリーランス向けに特化した、来店不要で即日資金化できるオンラインファクタリングサービスです。業界最速クラスの最短10分入金に対応しており、「来店不要で即日ファクタリングを利用したい」というユーザーから高い支持を得ています。

手数料は一律10%の明快な料金体系で、追加費用が一切発生しない点が大きなメリット。また、セブン銀行やChatworkなど35社以上と提携しており、利便性の高さでも評価されています。

開業直後でも確定申告書なしで利用可能、さらに土日祝日も申し込みに対応しているため、急な資金需要にもスピーディに対処できます。初回の利用限度額は30万円ですが、2回目以降は最大150万円まで拡大。

即日入金・来店不要のファクタリングを探している個人事業主・フリーランスの方に最適なサービスといえるでしょう。

株式会社No.1

| 契約時の来店 | 来店不要オンライン完結 |

| 即日入金の対応 | 最短30分 |

| 必要書類 | 請求書、通帳、身分証明書 |

| 手数料 | 2社間5%〜15%、3社間1%〜5% |

| 審査通過率 | 90%以上 |

| 対象 | 法人・個人事業主・建設業 |

| 利用限度額 | 50万円〜1億円 |

| 債権譲渡登記 | 必要に応じて |

株式会社No.1は、来店不要かつ即日対応が可能なファクタリングサービスで、最短30分での入金を実現しています。審査通過率は90%以上と非常に高く、法人向けに特化したサポートが強みです。

50万円~1億円までの買取に対応し、2社間・3社間どちらのファクタリング方式にも対応。特に運送業や建設業など、業界特有の資金繰り課題を抱える企業への支援力が高い点も魅力です。

また、他社からの乗り換えプランや定期的なキャンペーンも用意されており、コスト面でも利用しやすい設計です。まとめると、「来店不要」「即日入金」「高審査通過率」を兼ね備えた信頼性の高い法人向けファクタリング会社として、株式会社No.1は非常におすすめです。

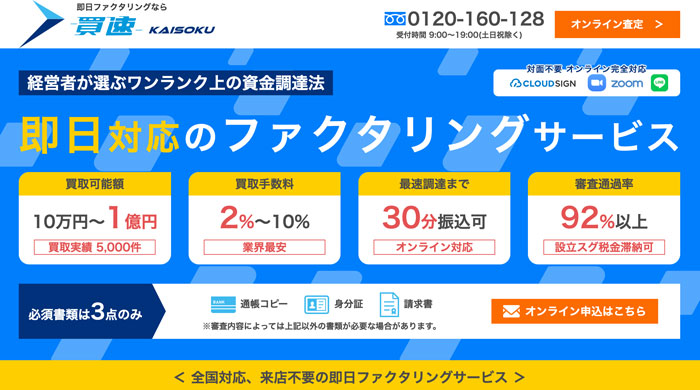

買速(株式会社アドプランニング)

| 契約時の来店 | 来店不要オンライン完結 |

| 即日入金の対応 | 最短30分 |

| 必要書類 | 請求書、通帳、身分証明書 |

| 手数料 | 2%〜 |

| 審査通過率 | 80%以上 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 10万円〜(上限なし) |

| 債権譲渡登記 | 原則不要 |

少額特化型のファクタリングサービス「買速」は、来店不要かつ即日資金化が可能という大きな強みがあります。最短30分での入金を実現しながら、手数料は2%~と非常に低コスト。ちょうど10万円から対応可能で、上限の枠も事実上なく、柔軟に資金調達ができます。

完全オンラインで申し込み・契約が完結するため、全国どこからでもアクセスでき、債権譲渡登記も原則不要。そのため、売掛先に知られるリスクを抑えつつスムーズにファクタリングで資金を確保できます。急ぎの資金ニーズがある方にとって、来店不要・即日対応の強力な選択肢です。

バイオン

| 契約時の来店 | 来店不要オンライン完結 |

| 即日入金の対応 | 最短60分 |

| 必要書類 | 請求書、通帳、本人確認書類 |

| 手数料 | 一律10% |

| 審査通過率 | 非公開 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 5万円〜(上限非公開) |

| 債権譲渡登記 | 不要 |

AIファクタリングに特化したサービスで、最短60分での入金と手数料一律10%という明快な料金体系が特徴です。5万円からの少額債権に対応しており、初めての方でも利用しやすいサービスといえるでしょう。

AIによる機械学習を活用した与信判断により、迅速かつ公平な審査を実施します。24時間申し込みできるため、いつでも資金調達を検討できるのが魅力です。また、人為的な判断のばらつきがないため、公平・公正な審査結果が期待できると評価されています。

えんナビ(株式会社インターテック)

| 契約時の来店 | 来店不要オンライン完結 |

| 即日入金の対応 | 最短2時間 |

| 必要書類 | 請求書、通帳、決算書など |

| 手数料 | 5%〜 |

| 審査通過率 | 97% |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 無制限 |

| 債権譲渡登記 | 必要に応じて |

えんナビは来店不要で即日審査・即日入金に対応してくれるおすすめのファクタリング会社です。土日祝日でも審査・入金に対応の24時間365日受付で、緊急時における資金調達の強い味方となるでしょう。審査通過率も97%という圧倒的な承認率を誇るファクタリングサービスです。

赤字・債務超過・税金滞納のある事業者でも柔軟に対応可能で、財務状況に不安がある方にも利用しやすいのが特徴。コールセンターやチャットで常時相談できる体制を整え、サポートの手厚さは業界トップクラスです。

手数料は5%からと比較的低めの設定で、利用限度額は無制限です。最短2時間の即日入金を実現し、財務状況が厳しい企業にとっても使いやすい料金体系を採用しています。

土日祝日対応で即日入金のファクタリング会社15選!個人事業主対応も

土日祝日対応で即日入金のファクタリング会社15選!個人事業主対応も PAYTODAY

| 契約時の来店 | 来店不要オンライン完結 |

| 即日入金の対応 | 最短30分 |

| 必要書類 | 請求書、通帳、決算書 |

| 手数料 | 1%〜9.5% |

| 審査通過率 | 非公開 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 10万円〜上限なし |

| 債権譲渡登記 | 原則不要 |

AI審査に特化したファクタリングサービスとして、最短30分での入金、手数料1%〜9.5%という業界最低水準の好条件でのサービスを展開しています。累計申込金額は200億円を突破しており、業界内での信頼も厚いサービスです。

独自開発のAI審査システムにOCR技術を組み合わせ、書類の自動読み取りから審査までを一気通貫で処理。24時間365日申し込み可能で、スマホ1台あれば手続きが完結する手軽さも魅力です。土日祝日も審査対応しており、週末の急な資金需要に応えています。

日本中小企業金融サポート機構

| 契約時の来店 | 来店不要オンライン完結 |

| 即日入金の対応 | 最短3時間 |

| 必要書類 | 請求書、通帳、決算書 |

| 手数料 | 1.5%〜(3社間) |

| 審査通過率 | 非公開 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 3万円〜2億円 |

| 債権譲渡登記 | 必要に応じて |

一般社団法人による非営利運営のファクタリングサービスです。関東財務局長認定の経営革新等支援機関として、経営相談や財務改善のアドバイスなどもおこなっています。

3万円から2億円まで幅広い規模に対応し、最短3時間での入金を実現。非営利団体ならではの良心的な利用条件が魅力です。単なる資金調達だけでなく、総合的な経営支援を希望する企業にも適しています。

JBL

| 契約時の来店 | 来店不要オンライン完結 (LINE対応も有り) |

| 即日入金の対応 | 最短2時間 |

| 必要書類 | 請求書、通帳、身分証明書 |

| 手数料 | 2%〜14.9% |

| 審査通過率 | 90%以上 |

| 対象 | 法人・医療業界 |

| 利用限度額 | 〜1億円 |

| 債権譲渡登記 | 必要に応じて |

診療報酬・介護報酬ファクタリングに特化したサービスを展開している法人専用のファクタリングサービスです。設立1年以上の企業限定という条件を設けることで、審査通過率90%以上という高い承認率と、手数料2%〜14.9%という好条件を実現しています。

最短2時間での入金が可能で、上限1億円まで柔軟に対応しています。LINEやメールで必要書類を送れる手軽さも魅力で、忙しい医療従事者でも簡単に申し込めるでしょう。独自の10秒査定サービスにより、事前に買取可能額の目安を確認できる点も特徴です。

SoKuMo

| 契約時の来店 | 来店不要オンライン完結 |

| 即日入金の対応 | 最短30分 |

| 必要書類 | 請求書、通帳、決算書 |

| 手数料 | 1%〜15% |

| 審査通過率 | 60%程度(厳格審査) |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 10万円〜上限なし |

| 債権譲渡登記 | 原則不要 |

完全オンライン完結に特化したファクタリングサービスで、完全非対面・書類アップロードのみで手続きが完了する革新的なシステムを採用しています。

審査通過率は60%前後と他社より厳しめですが、その分手数料が大幅に抑えられており、基準をクリアできれば有利な条件で資金を調達できます。面談・電話での確認も一切不要なので、忙しい経営者にとって理想的なサービスといえるでしょう。

OLTA

| 契約時の来店 | 来店不要オンライン完結 |

| 即日入金の対応 | 最短即日 |

| 必要書類 | 請求書、通帳、決算書 |

| 手数料 | 2%〜9% |

| 審査通過率 | 90% |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 30万円〜500万円程度 |

| 債権譲渡登記 | 不要 |

日本初のオンライン完結型ファクタリング企業です。20万社以上のデータベースを活用した精度の高い審査が特徴で、大手企業や銀行との提携数は業界最多を誇ります。

独自のAI審査システムにより審査通過率90%を実現し、手数料も2%〜9%と良心的。クラウド会計ソフトとの連携にも対応しているため、スムーズな資金調達を可能にします。また、債権譲渡登記が不要なため、売掛先に知られるリスクなく利用できるのもポイントです。

FREENANCE

| 契約時の来店 | 来店不要オンライン完結 |

| 即日入金の対応 | 最短2時間 |

| 必要書類 | 請求書、本人確認書類 |

| 手数料 | 3%〜10% |

| 審査通過率 | 非公開 |

| 対象 | 個人事業主・フリーランス |

| 利用限度額 | 制限なし |

| 債権譲渡登記 | 不要 |

フリーランスに特化したファクタリングサービスであり、最大5,000万円の損害賠償保険が無料付帯する画期的な仕組みを提供しています。フリーランス特有の事業リスクを幅広くカバーできる点が最大の魅力です。

こちらは2025年7月にfreeeグループ入りを果たし、さらなるサービス強化が期待されています。手数料は3%〜10%、最短2時間入金という優れた条件に加え、専用口座サービスや収納代行機能も利用可能です。

保険付きの安心感と資金調達の両方を求めるフリーランスにとって、FREENANCEは頼れるパートナーとなるでしょう。

みんなのファクタリング

| 契約時の来店 | 来店不要オンライン完結 |

| 即日入金の対応 | 最短60分 |

| 必要書類 | 請求書、通帳、本人確認書類 |

| 手数料 | 7.0%〜15.0% |

| 審査通過率 | 非公開 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 1万円〜300万円(初回100万円まで) |

| 債権譲渡登記 | 不要 |

みんなのファクタリングは、1万円から利用できる少額特化型のファクタリングサービスです。業界最少レベルの金額から対応できる手軽さに加え、土日祝日も対応し、最短60分での入金が可能な迅速性が評価されています。

AI審査を導入することで、与信判断をスピーディーかつ柔軟に実施。赤字・税金滞納中でも申し込みできる独自の審査体制を構築しています。

初回利用は100万円までですが、2回目以降は300万円まで拡大。継続利用でより大きな金額を調達できるようになります。少額の資金調達を希望する方や、銀行融資では間に合わない緊急の資金需要に悩む方におすすめです。

SAクラウドファクタリング

| 契約時の来店 | 来店不要オンライン完結 |

| 即日入金の対応 | 最短即日(翌営業日振込) |

| 必要書類 | 請求書、通帳、決算書 |

| 手数料 | 2%〜9% |

| 審査通過率 | 非公開 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 上限・下限なし |

| 債権譲渡登記 | 不要 |

OLTA株式会社との戦略的提携により、上場企業の技術基盤と地域密着型サポートを融合させた次世代ファクタリングです。手数料は2〜9%という業界最低水準を実現し、上限・下限のない柔軟対応であらゆる規模の取引に対応可能です。

電子契約を活用して来店不要を実現し、クラウドサインによる契約で安全性と利便性を確保。印紙代が不要なためコスト削減にもつながり、地方企業からも利用しやすいサービスとして評価されています。

マネーフォワード アーリーペイメント

| 契約時の来店 | 来店不要オンライン完結 |

| 即日入金の対応 | 最短2営業日 |

| 必要書類 | 請求書、決算書、会計データ |

| 手数料 | 1%〜10% |

| 審査通過率 | 非公開 |

| 対象 | 法人のみ |

| 利用限度額 | 50万円〜(上限なし) |

| 債権譲渡登記 | 必要に応じて |

東証プライム上場企業が提供する法人専用ファクタリングサービスです。2024年6月からはAI仮審査「SHIKIN+」を導入し、将来債権の買取を開始しました。マネーフォワードユーザーから高い評価を受けるなど、その利便性が注目されています。

手数料は1%〜10%という好条件で、50万円から上限なしで対応可能。売掛先への直接支払いシステムを採用しており、回収業務の手間を省ける点も強みです。事前に買取可能額の目安を確認でき、資金計画が立てやすいサービスといえます。

電子請求書早払い

| 契約時の来店 | 来店不要オンライン完結 |

| 即日入金の対応 | 最短2営業日 |

| 必要書類 | 請求書、通帳、決算書 |

| 手数料 | 1%〜6% |

| 審査通過率 | 非公開 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 〜1億円 |

| 債権譲渡登記 | 必要(3社間) |

株式会社インフォマートとGMOペイメントゲートウェイ、2つの上場企業が共同運営する「3社間特化型」ファクタリングサービスです。手数料は1%〜6%と業界最低水準で、最短2営業日での入金されます。

3社間取引のため売掛先への通知は必要ですが、その分だけ手数料を大幅に抑えています。徹底して手数料を抑えたい方、3者間ファクタリングでも問題ない方は検討してみてください。

GMO BtoB早払い

| 契約時の来店 | 来店不要オンライン完結 |

| 即日入金の対応 | 最短2営業日 |

| 必要書類 | 請求書、注文書、決算書 |

| 手数料 | 請求書1%〜10%、注文書2%〜12% |

| 審査通過率 | 非公開 |

| 対象 | 法人のみ |

| 利用限度額 | 数万円〜(継続100万円以上) |

| 債権譲渡登記 | 必要に応じて |

GMOグループが提供する法人専用の次世代型ファクタリングです。注文書段階での資金化を可能にする画期的な仕組みを実装し、納品前から柔軟な資金調達を実現。より早い段階でキャッシュフローを改善できる点が強みです。

請求書では手数料1%〜10%、注文書でも2%〜12%という好条件を設定しています。継続取引100万円以上という条件のもと、リピート率86%以上という高い顧客満足度を誇ります。大手企業グループならではの信頼性と、充実したサポート体制も魅力です。

トップ・マネジメント

| 契約時の来店 | 来店不要オンライン完結 ※オンライン面談 |

| 即日入金の対応 | 最短即日 |

| 必要書類 | 請求書、通帳、決算書 |

| 手数料 | 3.5%〜12.5% |

| 審査通過率 | 非公開 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 30万円〜3億円(1社1億円まで) |

| 債権譲渡登記 | 必要に応じて |

広告・IT業界での資金繰り課題に特化し、12年以上の実績を持つトップ・マネジメントが提供するファクタリングサービスです。業界特有の支払いサイクルや商習慣に精通しており、最適な資金調達プランを提案します。

手数料は3.5%〜12.5%と比較的低く、30万円から3億円まで幅広い金額に対応。1社あたり1億円までの上限はありますが、複数の売掛先があれば柔軟に対応できます。ZoomやGoogle Meetによるオンライン面談に対応し、全国どこからでも利用可能です。

CoolPay

| 契約時の来店 | 来店不要オンライン完結 ※スマホ撮影 |

| 即日入金の対応 | 最短即日 |

| 必要書類 | 請求書、注文書、本人確認書類 |

| 手数料 | 2%〜15% |

| 審査通過率 | 非公開 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 10万円〜5,000万円 |

| 債権譲渡登記 | 原則不要 |

請求書だけでなく注文書段階での資金化にも対応する次世代型ファクタリングです。納品前から資金調達できるため、キャッシュフローを早期に改善。いざというときのビジネスチャンスを逃しません。

同社はAI審査を導入しており、最短60分での審査回答を実現しています。また、スマホ撮影だけで申し込みが完結する手軽さも特徴です。手数料は2%〜15%で、10万円から5,000万円まで柔軟に対応します。

ファクネット

| 契約時の来店 | 来店不要オンライン完結 |

| 即日入金の対応 | 最短即日 |

| 必要書類 | 請求書、通帳(撮影のみ) |

| 手数料 | 2%〜 |

| 審査通過率 | 90%以上 |

| 対象 | 法人・個人事業主 |

| 利用限度額 | 〜5,000万円 |

| 債権譲渡登記 | 原則不要 |

スマホ特化型のファクタリングサービスです。審査通過率90%以上、手数料2%〜という好条件でのファクタリングをスマホ1台で利用できます。書類の撮影だけで申込が完了する簡便性が評価されています。

スマホカメラで書類を撮影して送るだけで申し込みが完了し、最短即日入金・上限5,000万円まで対応可能。法人・個人事業主を問わず、さまざまな業種で支持されているサービスです。

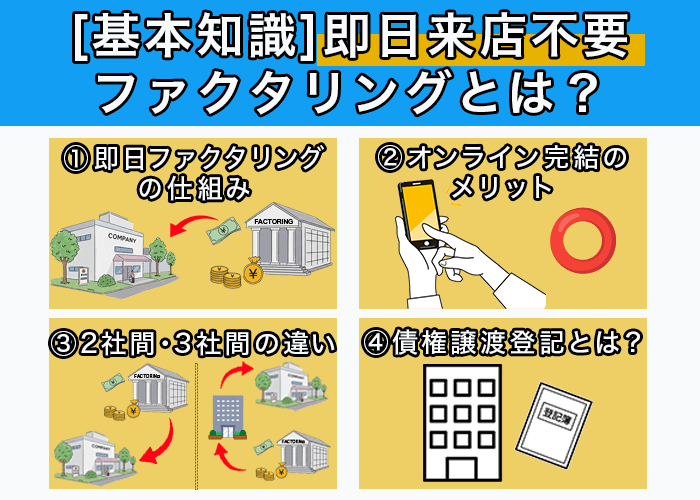

来店不要のファクタリングとは?

ファクタリングとは、企業が持っている売掛債権(売掛金)をファクタリング会社に売ることで、支払期日前に現金化する資金調達方法です。金融庁によると、正当なファクタリングは「償還請求権なしの債権売買」であり、融資とは異なる性質を持っています。

一般に「ファクタリング」とは、事業者が保有している売掛債権等を期日前に一定の手数料を徴収して買い取るサービス(事業者の資金調達の一手段)であり、法的には債権の売買(債権譲渡)契約です。

金融庁「ファクタリングの利用に関する注意喚起」

この法的性質により、ファクタリングは信用情報に影響を与えません。税金滞納中の企業でも利用できるという大きなメリットがあります。

即日入金を可能にする条件と流れ

即日での資金調達を実現するには、いくつかの条件を整える必要があります。なかでもポイントとなるのが、2社間ファクタリングです。詳しくは後述しますが、利用企業とファクタリング会社だけで取引が完結するため、売掛先企業への通知や承諾が不要になり、審査から契約・入金までのプロセスを大幅に短縮できます。

また、申し込みのタイミングも重要です。多くのファクタリング会社では午前9時〜11時までに申し込みを完了すると、当日中に入金されるケースが多くなります。午前中の早い時間帯に申し込むことで、担当者の対応がスムーズになり、書類の不備修正などにも余裕を持てます。

さらに近年はオンライン申し込みが主流となり、AI審査の導入によって審査の効率化が進んでいます。最短10〜30分で審査が完了するサービスも登場し、これまでにないスピードでの資金調達が現実になりました。こうした条件を組み合わせることで、即日入金の確率を高め、事業の資金繰りを安定させやすくなります。

来店不要・オンライン完結のメリット

オンライン完結型ファクタリングのメリットは、地理的な制約から解放されることです。たとえば、地方の企業でも東京・大阪の優良ファクタリング会社のサービスを利用できます。出張中や移動中においても、パソコンやスマホから申し込み可能です。

時間とコストの削減も大きな利点です。交通費や移動時間が不要になり、書類の郵送費用もかかりません。24時間365日いつでも申し込みができるため、急な資金需要に困ることがなくなるでしょう。

2社間・3社間ファクタリングの違い

ファクタリングには大きくわけて、2社間と3社間の2つの方式があります。

2社間ファクタリングは、利用企業とファクタリング会社の2者間で完結します。売掛先への通知が不要なため取引関係に影響を与えにくく、最短で当日中の資金化も可能です。早い場合は数時間で手続きが完了しますが、手数料はおおむね8〜18%とやや高めです。

3社間ファクタリングは、利用企業・売掛先・ファクタリング会社の3者間で契約を結びます。売掛先の承諾が必要なため、即日処理はどうしても難しくなります。ただし手数料は2〜9%程度と低めで、リスク分散により安定した資金調達が可能です。

緊急の資金需要や売掛先との関係維持を優先する場合は2社間を、コストを重視し、時間に余裕がある場合は3社間を選ぶとよいでしょう。

債権譲渡登記とは?

債権譲渡登記とは、売掛金などの債権をほかの会社へ譲渡したことを、第三者に証明するための制度です。ファクタリングでは、利用企業が保有する売掛金(=債権)をファクタリング会社に売却するため、この権利の移転を明確に示す必要があります。

債権譲渡登記制度は,法人がする金銭債権の譲渡や金銭債権を目的とする質権の設定について,簡便に債務者以外の第三者に対する対抗要件を備えるための制度です。金銭債権の譲渡又は金銭債権を目的とする質権設定をしたことを第三者に対抗するためには,原則として,確定日付ある証書によって債務者に対する通知を行うか,又は,債務者の承諾を得なければなりませんが,法人が金銭債権を譲渡した場合又は金銭債権を目的とする質権設定をした場合には,債権譲渡登記所に登記をすれば,第三者にその旨を対抗することができます。

法務省「債権譲渡登記制度の概要」

登記には7,500円から15,000円の費用がかかり、司法書士への依頼が必要な場合は、さらに10万円程度の費用が発生します。最近では債権譲渡登記を不要とするサービスも増え、迅速かつ低コストでの資金調達が可能となっています。

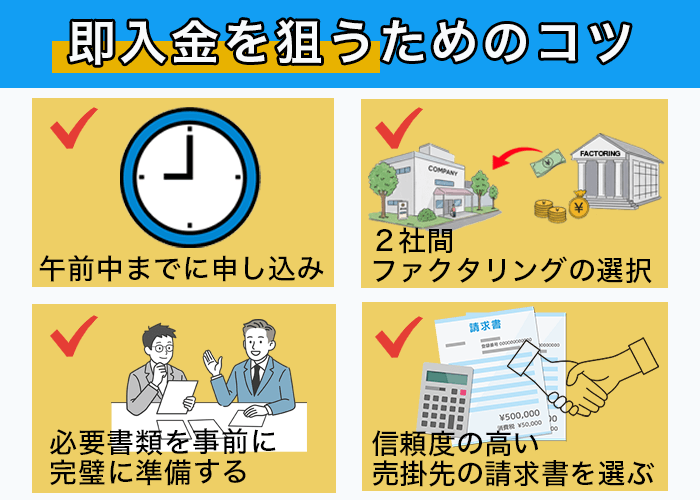

来店不要ファクタリング|即入金を狙うためのコツ

ここからは、即日入金を成功させるために押さえておきたい条件や準備のコツを解説します。

午前中までに申し込みを完了する

多くのファクタリング会社では、審査から契約・振込までに一定の時間を要します。銀行の営業時間内(15時まで)に振込を完了させるためには、遅くとも正午までに審査を開始しておくことが重要です。

午前中に申し込むことで担当者の対応が早くなり、書類に不備があっても修正する時間を確保できます。さらに複数社への相見積もりも余裕を持っておこなえるため、より良い条件を引き出しやすくなります。

2社間ファクタリングを選択する

即日入金を狙う場合は、2社間ファクタリングをおすすめします。3社間の場合は売掛先への承諾が必要となるため即日処理が難しくなりますが、2社間であれば利用企業とファクタリング会社だけで完結し、最短30分〜2時間での入金も可能です。

必要書類を事前に完璧に準備する

必要書類をあらかじめ整えておくと、審査がスムーズに進み即日入金の確率が高まります。ファクタリングの審査には通常、請求書、通帳コピー(3〜6ヶ月分)、本人確認書類の3点が必要です。書類は日付や金額などを最新にし、記載内容がすべて一致していることを確認しておきましょう。

信用度の高い売掛先の請求書を選ぶ

上場企業や官公庁への売掛債権は、審査で最高評価を受けやすく、手数料も低く設定される傾向があります。さらに、債権の支払いサイトは60日以内であることが理想的とされています。これは回収リスクを抑え、審査通過率や手数料の面で有利になりやすくするためです。

即日・来店不要ファクタリング|最適な業者の選び方

来店不要かつ即日入金に対応するファクタリング業者を選ぶには、いくつかのポイントがあります。ここではオンライン完結度、土日対応、AI審査、債権譲渡登記の有無といった観点から、最適な業者選びのコツをご紹介します。

オンライン完結度をチェックする

真の「来店不要」サービスかどうかを見極めるには、申し込みから入金まですべてオンラインで完結できるかを確認することが大切です。一部の業者では最終的に対面契約を求められる場合があるため、事前に条件をよく確認しておきましょう。

土日祝日対応の有無を確認する

QuQuMo、ラボル、えんナビを筆頭に、365日24時間Web申し込みに対応している業者を選べば、週末の急な資金需要にも対応できます。ただし、多くのファクタリング会社は銀行の営業時間に準じて振込をおこなっています。土日祝日に申請・審査した場合、実際の入金は翌営業日以降になるのが一般的です。

AI審査導入サービスを活用する

PAYTODAYやバイオンなど、AI審査を導入している業者は24時間365日審査が可能で、最短10〜30分で結果通知を受けられます。人為的な判断のブレがなく、公平かつ迅速な審査が期待できるでしょう。

債権譲渡登記不要サービスを選ぶ

債権譲渡登記を不要とするサービスなら、登記費用を節約できるうえ、手続きの簡素化も実現できます。さらに登記情報から売掛先に知られるリスクも避けられます。

即日・来店不要ファクタリング|悪質業者の見分け方と注意点

即日・来店不要ファクタリングをうたう業者の中には、違法な契約や過剰な手数料を求める悪質なケースがあります。詳しく見ていきましょう。

「審査なし」を謳う業者は危険

「審査不要」「誰でも即日」などをうたう業者の中には、実質的に貸金業や違法ファクタリングにあたるものが混在しています。高額な手数料や大幅な割引率を設定するケースも多く、かえって資金繰りを悪化させるおそれがあります。

金融庁も「高額な手数料・大幅な割引率のファクタリングの利用には十分注意」と公式に注意喚起しています。

中小企業の経営者を狙い、売掛債権等を譲渡して資金を調達する「ファクタリング」を装って、貸金業登録のない業者が、債権を担保とした違法な貸付けを行っている事案が確認されています。

金融庁「ファクタリングを装った違法な貸付けに関する注意喚起」

正当なファクタリング会社は売掛先の信用調査を必ずおこなうのです。それを省略する業者は、高額な手数料や違法な契約条件を設定している可能性が高いでしょう。

異常に高い手数料設定の業者

市場相場(2社間:8〜18%程度、3社間:2〜9%程度)を大幅に超える手数料、たとえば、2社間で20%を超えるような設定をする業者は避けるべきです。加えて、「保証料」「デポジット」など不透明な追加費用を請求する業者も危険なので注意してください。

償還請求権ありの契約条件

正当なファクタリングはノンリコース(償還請求権なし)が基本です。償還請求権ありの契約は、実質的に貸金契約とみなされる可能性があります。無登録業者によるサービス提供は違法なので、絶対に利用してはなりません。

会社情報・実績が不透明な業者

信頼できる業者は固定住所や固定電話番号を持ち、公式ウェブサイトで企業情報を公開しています。バーチャルオフィスのみ、携帯電話番号のみといった業者は避けるのが無難です。

【業種別】即日・来店不要ファクタリングの活用事例

ファクタリング会社は、建設業やIT業界など多様な業種の資金繰りをサポートしています。業種ごとの活用事例を知ることで、より効果的な資金調達のヒントが得られるでしょう。

建設業での活用事例

外注費や材料費の支払いが先行する建設業で、ファクタリングを上手に活用し資金繰りを安定させて受注増に繋げました。(一般コース)

西濃運輸 かるがるファクタリング「導入事例」

建設業は、60日から120日という長期の支払いサイクルが一般的で、プロジェクト完了前の材料購入資金や工事空白期間の給与支払いにファクタリングが広く活用されています。

西濃運輸「かるガルファクタリング」の利用事例では、建設会社が請求債権を来店不要で資金化し、資材調達・外注費・人件費の前払いに活用することで受注体制を強化できました。長期の支払いサイトによる資金繰りの課題を、オンライン完結のファクタリングで解決した好例です。

IT・WEB業界での活用事例

成果型が多い当該業界では売上も不安定となりやすく、実績の少ない段階では銀行融資もほぼ期待出来ないため、開業後僅か1年で廃業してしまうという事業者様も少なくありません。

株式会社トラストゲートウェイ「IT業で重宝されるファクタリング」

そんな中、当該業界に於いて非常に多くの事業者様に利用されている次世代の資金調達方法が「ファクタリング」なのです。

IT業界では、プロジェクトベースの支払いギャップ解消や急速な事業拡大に伴う資金需要への対応にファクタリングが利用されています。

株式会社トラストゲートウェイのIT業向け事例では、赤字決算や融資不可の状況下でも、オンライン完結の2社間ファクタリングですぐに資金化を実現。初月給与などの人件費に充てることで優秀な人材を確保し、受注機会を逃さずに事業を継続できました。

製造業での活用事例

東北地方で半導体の部品製造業を営んでいるのですが、製造業という業種柄、正社員募集をかけても、なかなか良い人材が集まらず、従業員の平均年齢は58歳。そんな中、追い打ちをかけるように、昨年末で定年による退職希望者が8名出ました。このままですと、会社を畳まざるを得ない状況になってしまいます。

株式会社トップ・マネジメント「製造業」

原材料の仕入れや在庫確保など、製造業の資金繰り課題は突発的に発生します。こうした場面で効果を発揮するのがファクタリングです。

株式会社トップ・マネジメントが紹介している事例では、2社間ファクタリングで総買取額300万円を来店不要で調達。材料仕入れや運転資金に充てることでキャッシュフローの安定化を実現しました。

医療・介護業界での活用事例

訪問介護事業を営む経営者様より、 既に他社でファクタリングを利用しているが、高い手数料を払い続けている状態で、解消することはできないか?というご相談を受けました。弊社の終われるファクタリングに共感いただき、審査の結果将来債権も含め介護報酬3か月分の買取を実行。無事に他社ファクタリングを解消でき、手数料も以前より安くなったと喜びの声をいただきました。

シーエスプランニング「ファクタリング事例:介護事業者①」

シーエスプランニングの介護事業者向け事例によると、ある訪問介護事業者は将来債権を含む介護報酬3か月分(約650万円)を、申し込みからわずか2営業日という短期間で資金化しました。他社サービスより手数料負担を抑えつつ事業運営の安定化を実現し、2〜3か月の報酬支払いサイクルを即座に現金化。設備投資や人材確保にも積極的に取り組めるようになっています。

即日・来店不要ファクタリング|よくある質問FAQ

最後に、即日・来店不要ファクタリングに関するよくある質問と回答をまとめました。

本当に即日入金は可能ですか?

条件がそろえば、即日入金は十分に可能です。午前中の申し込み、必要書類の準備、2社間ファクタリングの選択、そして優良な売掛先の債権であることがポイントになります。実際に、多くの企業が最短30分〜2時間での入金を実現しています。

個人事業主でも来店不要で利用できますか?

多くのファクタリング会社で、個人事業主も来店不要のサービスを利用できます。ラボル、ペイトナー、FREENANCEなど、個人事業主やフリーランスに特化したサービスを選ぶことで、スムーズに申し込みできるでしょう。

土日祝日でも即日対応してもらえますか?

QuQuMo、ラボル、えんナビなどは365日24時間Webでの申込受付に対応しています。ただし、多くのファクタリング会社では銀行の営業時間に準じて振り込みをおこなうため、土日祝日に申請した場合の入金は、翌営業日になります。

売掛先にバレずに来店不要で利用できますか?

2社間ファクタリングを選択すれば、売掛先に知られることなく利用できます。ただし、債権譲渡登記をする場合、登記情報は公開されるため、調査されれば判明する可能性があります。

審査なしの即日ファクタリングはありますか?

正当なファクタリングに審査なしはあり得ません。「審査なし」をうたう業者は違法な貸金業者の可能性が高いため、絶対に利用しないでください。

来店不要サービスの審査落ち対処法は?

審査に落ちた場合は、別の売掛債権での再申請、他社への申し込み、必要書類の見直しと再提出、3社間ファクタリングへの切り替えなどの選択肢があります。

複数社への同時申し込みは可能ですか?

相見積もりはできますが、同一債権の二重譲渡は違法です。複数社に見積もりを依頼し、納得できる条件を提示した1社と契約してください。

オンライン契約のセキュリティは安全ですか?

大手ファクタリング会社では、SSL/TLS暗号化、電子署名などのセキュリティ対策が実施されています。Pマーク取得企業なら、さらに安心して利用できるでしょう。

手数料はどのくらいかかりますか?

2社間ファクタリングでは8%〜18%程度、3社間では2%〜9%程度が標準的です。売掛先の信用力、債権金額、支払いサイト、利用実績などにより変動します。

銀行融資との違いは何ですか?

ファクタリングは債権売買で即日〜3日での資金調達ができ、信用情報に影響せず、担保不要です。銀行融資は借入で1〜3ヶ月の審査期間が必要で、信用情報に記録され、担保が必要な場合があります。

必要書類はオンラインで全て提出できますか?

本記事で紹介した25社はいずれもオンラインでの書類提出に対応しています。スマホで撮影した画像やPDFファイルをアップロードするだけで完結するため、郵送や来店の手間がかかりません。

信用情報に影響しますか?

ファクタリングは信用情報に影響しません。これは融資ではなく「債権の売買」という形態のため、利用履歴が信用情報機関に登録されることはありません。

まとめ

即日・来店不要のファクタリングサービスは、緊急の資金需要に迅速に対応できる強力な手段です。必要な条件をそろえることで、短時間での資金調達を実現し、事業の継続や成長をサポートします。

即日入金を目指すポイントは、午前中の申し込み・必要書類の事前準備・優良な売掛先の選択・複数社への相見積もりです。これらを実践することで、好条件での資金調達がしやすくなります。

即日入金を目指すポイントは、午前中の申し込み・必要書類の事前準備・優良な売掛先の選択・複数社への相見積もりです。これらを実践することで、好条件での資金調達がしやすくなります。

ただし、悪質業者には注意が必要です。「審査なし」をうたう業者、市場相場を大きく超える手数料、償還請求権ありの契約などは特に警戒してください。

ファクタリングは適切に使えば、信用情報に影響を与えず、短時間で資金を調達できます。そのメリットを活かし、事業の継続と成長に役立てていきましょう。